中药逆市飘红,华润三九涨超3%,中药ETF(560080)涨近1%!资金连续7天净流入,融资余额逼近新高!机构:政策有助完善中医药临床评价体系

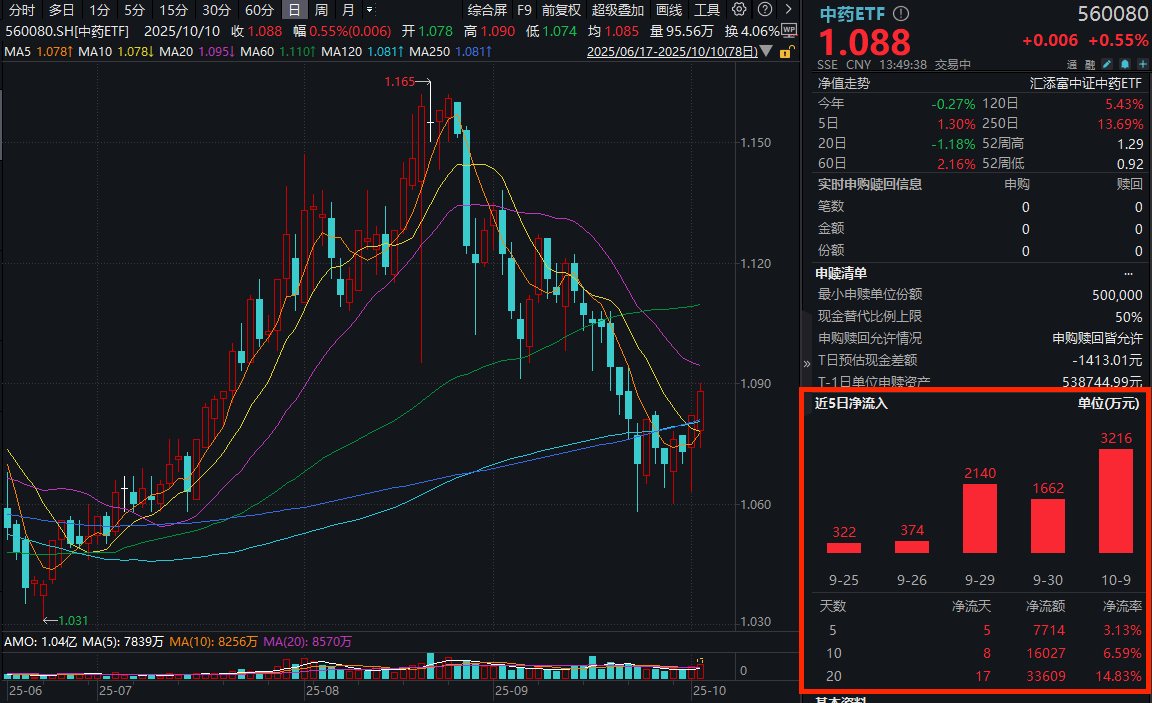

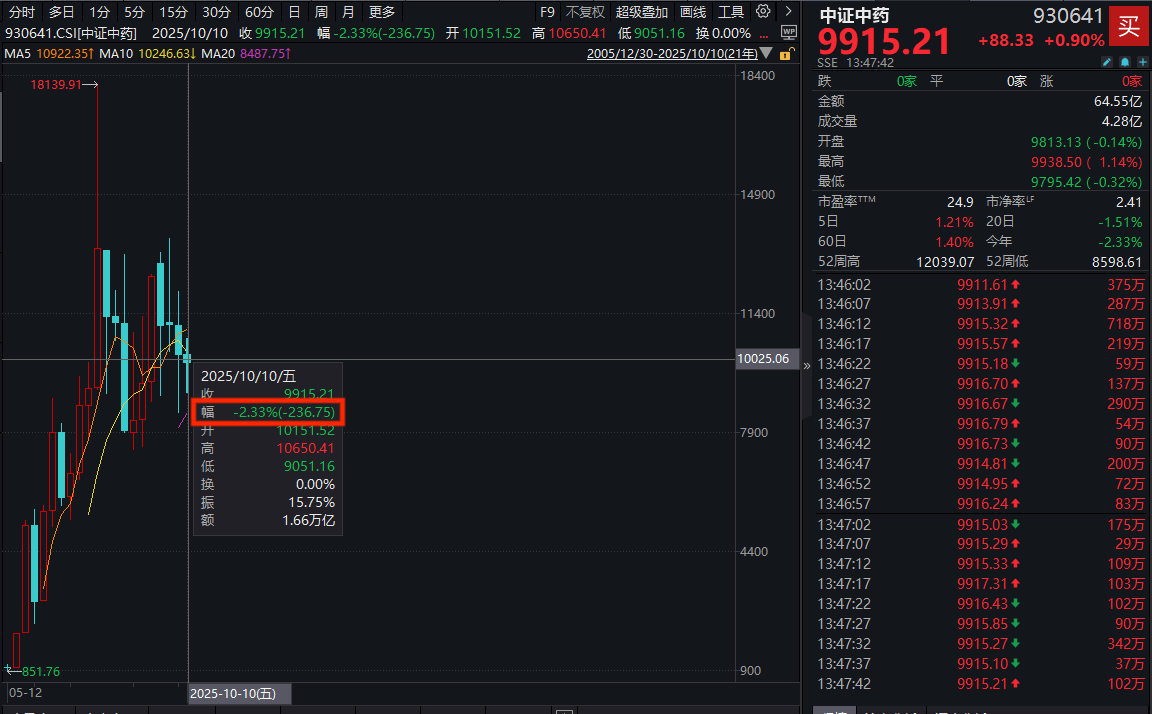

今日(10.10),大盘低开后震荡回调,中药板块逆市飘红,中药ETF(560080)涨0.55%冲击两连阳,盘中成交额已超1亿元,超过昨日全天!资金面上,中药ETF(560080)盘中持续溢价,已连续7天获资金青睐,近10日合计净流入超1.6亿元,最新规模超25亿元,同类断层领先!

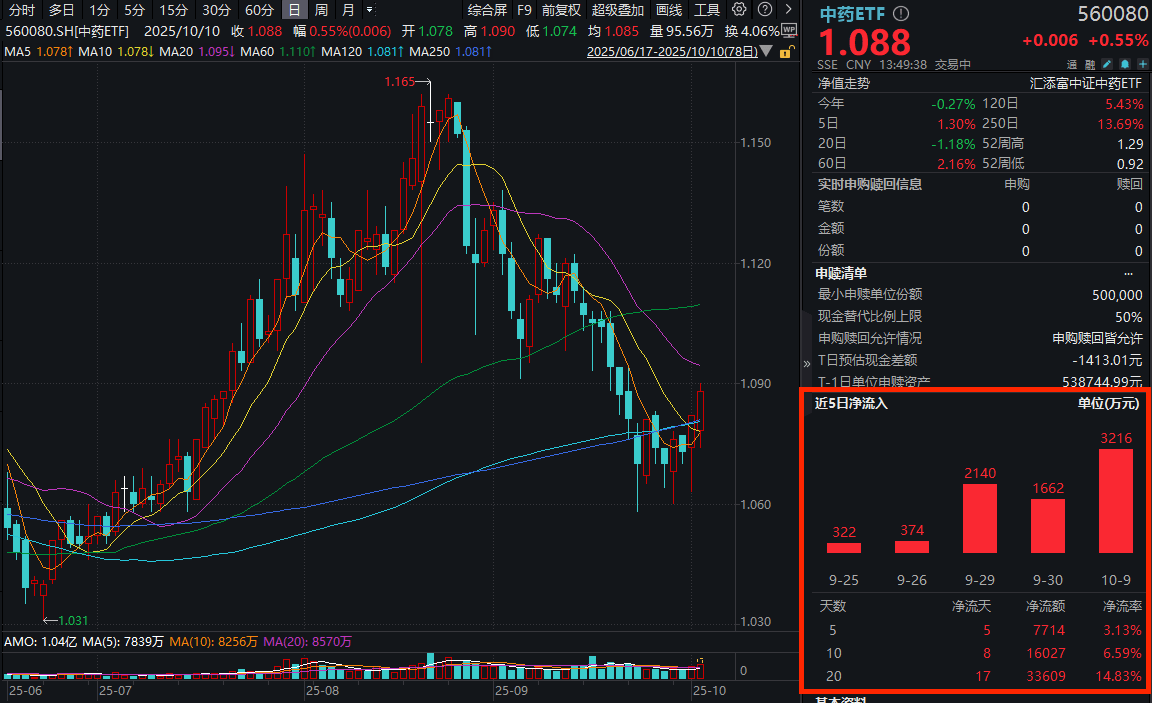

从中药指数年线上看,截至今日盘中,今年年内收益仍为负值(-2.33%),2024年中药指数跌8.13%,2023年指数仅微涨0.27%,2022年指数跌11.65%,若将2023年“假阴线”仍看为阴线,则年线已“四连阴”。而指数2019年至2021年连涨3年,2016年至2018年亦连跌三年。周期如何演绎,时间或许将给出答案。

【中药ETF(560080)标的指数近20年年线走势】

杠杆资金方面,融资客继续借道ETF布局“性价比”更高的中药大消费板块,仍以中药ETF(560080)为例,基金最新融资余额超8400万元,融资余额保持历史高位!(截至2025.10.9,来源:上交所)

【试点工作启动,有助完善中医药临床评价体系】

9月23日,医保局发布关于开展真实世界医保综合价值评价试点工作的通知,旨在通过真实世界数据与研究,对医药产品进行全生命周期、多维度评价。

湘财证券指出,该试点工作对于中药行业的意义在于:

一是,促进中药行业构建符合中医药特点的临床评价体系。传统随机对照试验往往难以全面评估中医药的临床价值,而真实世界研究为中医药评价提供了更适宜的方法学路径。

二是,真实世界证据将有望直接影响中药产品的医保支付政策和市场准入条件。真实世界医保综合价值评价研究成果将有望作为医保支付政策及市场准入的支撑性证据。

三是,促进中药研发创新。真实世界评价将引导中药研发方向转变,加速中药产业现代化进程,同时,有望强化中医药在三医联动中的角色,提升中医药在整合型医疗服务体系中的地位。真实世界医保综合价值研究有望在一定程度上为中医药的传承创新发展提供保障。

此外,需求尤其是送礼性需求增加,推动上游中药材价格指数小幅上涨。中药材周价格(2025.09.16-2025.09.22)总指数为237.22点,较前一周上涨0.4%。从中药材十二大类来看,呈现出5涨7跌的态势,其中,矿物类药材价格指数涨幅居首。近期中药材市场需求有所增加,尤其是双节效应,送礼性消费需求整体上涨,同时由于秋季产新,供给明显增长,因此中药材市场整体表现出小幅波动态势。(来源:湘财证券20250928《中药行业周报》)

浙商证券表示,中药行业在医药板块中具备类似银行行业的属性,现金充裕分红高,利润增长波动少,海外局势影响小。2025Q2相比2025Q1行业净利润增速已有稍许好转,在中药材降价带来的成本压力减轻下,2025H2行业净利润增速有望环比2025H1进一步提速。截至2025Q2,申万中药行业机构持仓比例已低至0.37%,动态市盈率仍居2021年以来低位。在基本面与资金面的共同催化下,板块有望迎来资金青睐。(来源:浙商证券20251009《医药生物2025年三季报业绩前瞻报告》)

【基药目录调整有望推进,关注中药品种调增机会】

中邮证券指出,基药目录调整工作受到关注。近日,卫健委针对《关于推动国谈创新药纳入国家基本药物目录的建议》进行了答复,其中就关于及时优化调整基药目录,满足患者临床需求的问题进行答复:在前期调研和专家研讨的基础上,形成《国家基本药物目录管理办法(修订稿)》,广泛征求听取意见建议,适时发布。

此外,2025年全国药政工作会议明确提出2025年的重点工作包含“巩固完善国家基本药物制度”。现行《国家基本药物目录》已执行7年,国家基本药物目录调整周期原则上不超过3年,国家基药目录调整工作有望继续推进。“986”原则有望推动基药目录品种快速放量,即逐步实现政府办基层医疗卫生机构、二级公立医院、三级公立医院基本药物配备品种数量占比原则上分别不低于90%、80%、60%。

卫健委于2018年发布的《国家基本药物目录(2018年版)解读》中指出,将继续坚持中西药并重的原则,充分考虑中药特点,促进中医药事业发展。基药目录调整有望延续向中药方向倾斜的趋势,中药品种调入基药目录机会值得关注。(来源:中邮证券20250922《医药生物行业报告》)

中药板块兼具内需新消费和医药双重属性,看好中药配置价值的投资者,不妨关注全市场规模领先的中药ETF(560080),场外可关注汇添富中证中药ETF联接基金(A:501011;C:501012)。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61