全球资产大跌!关税剧本演绎下,如何调整基金配置方案?

关税又来?!川普一纸长文,加剧了全球贸易紧张局势,他表示,自11月1日起,美国将对中国进口商品在现有关税基础上,额外加征100%新关税...

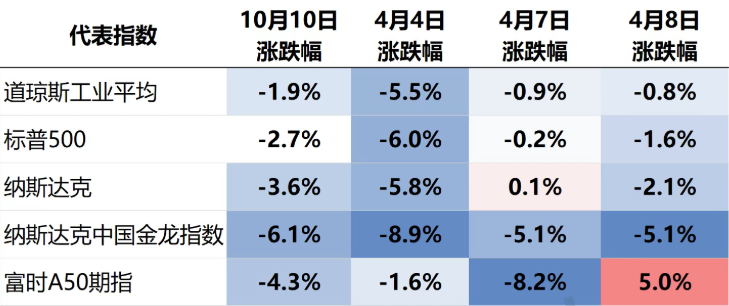

全球资产应声大跌,开启暴跌模式,当天,道指跌1.9%,纳指跌3.56%,创4月关税以来最大单日跌幅,标普500指数暴跌2.71%。此外,纳斯达克中国金龙指数跌6.10%。富时A50期指连续夜盘收跌4.26%。原油、铜等重挫。

数据来源:Wind 时间:2025.10.10

本轮资产价格的波动主要来自于海外风险事件的扰动:一方面,特朗普政府在停摆期间的永久性裁员可能对就业市场形成拖累;另一方面,更直接的催化剂还是特朗普对华关税威胁导致中美贸易摩擦再度升级,市场风险偏好显著下行。

可能有的投资者会回想起今年4月被关税1.0支配的恐惧,仿佛今年4月“对等关税”出台的“昨日重现”,但从根本逻辑上来讲二者是有所区别的。

首先,相比此前4月“对等关税”出台后资产价格的下跌幅度,本轮资产价格的下跌幅度相对较窄。具体来看4月4日当天无论是道琼斯,标普还是纳指,整体跌幅都在5%以上。而本轮跌幅明显温和许多。

此外,美国总统特朗普在后续发文提示,表示加关税不是初心,谈才是核心。也就是说,关税2.0很大程度已经缓和,对当前资本市场的影响或不如4月。

当前美股主要指数的跌幅不如4月

数据来源:Wind 时间:2025.10.10

其次,尽管衡量市场恐慌情绪的VIX指数上升,但无论是绝对值的角度还是变化幅度来看,当前VIX指数尚未上升至比较极端的水平。

究其原因,4月“对等关税”首次出现在投资者的视野当中时,在超预期的同时市场对其感受到的更多是“陌生”和“不知所措”,反而导致所有资产价格选择“先跌为敬”。

而本轮来看,已积累一定经验的市场更倾向于认为4月的经验可以复制,同时市场可能也对后续即将召开的APEC峰会仍抱有一定的期待。

当前标普500VIX指数上升程度不及4月

数据来源:同花顺iFindD 截至:2025.10.10

这些方向或在当下环境中值得关注

1、贵金属与战略资源

市场恐慌之际,唯有黄金“永不眠”,COMEX黄金涨1.58%,报收4035美元/盎司。黄金做为经典的避险资产,每当市场震荡的时候总会有它的身影。中国央行黄金储备已连续11个月上升,占外储比例达7.7%,未来从优化国际储备结构和推进人民币国际化角度看,央行增持黄金仍是大方向,金价有望保持上涨趋势。

此外,中国在稀土等关键战略资源上具有优势,相关出口管制政策凸显其长期价值。早在四月的关税博弈中,市场清晰地见证了 “被动响应” 的政策特征 —— 对方抛出关税清单后,我方针对性出台反制措施,政策节奏始终被外部动作牵引,而稀土就是其中重要一环。

标的方面,跟踪黄金现货的ETF收益率都差不多,在收益率差不多的情况下,选择费率相对低廉的ETF或是相对更实惠的方式。从费用上看华夏黄金ETF、工银黄金ETF、富国上海金ETF、天弘上海金ETF这四支ETF在费率上是有一定优势的,长期投资可以适当关注。

而稀土方面,从业绩和费用来讲,易方达中证稀土产业ETF(159715)整体业绩表现是最好的,同时也秉持着易方达费率低的一贯传统,而规模方面嘉实中证稀土产业ETF(516150),规模断崖式领先,对于流动性比较在意的投资者可以关注。

2、半导体的自主可控概念

过去一年,随着美国国会报告强调对华半导体出口管制存在漏洞,国产替代逻辑再次强化,半导体设备材料领域午后强势拉升。而如今关税议题再度摆上台面,那么国产替代的概念有望继续强化,半导体后续想象空间巨大。

5月之后、特别是8月以来,市场开始关注AI应用落地和消费电子复苏,特别是最近DeepSeek新版本发布,明确适配国产芯片,国产算力链成为最大热点。国证芯片指数作为全产业链代表,包含众多AI芯片设计公司和制造封装龙头,在表现就更为突出。

具体基金上,华夏作为ETF超级大厂,旗下华夏国证半导体芯片ETF(159995)整体规模也最大。但鹏华国证半导体芯片ETF(159813)以及广发国证半导体芯片ETF(159801)近期增长势头明显,规模都超过了50亿。

3、红利资产的永不过时

9月,科技主线的“虹吸效应”异常显著,这也导致稳健的红利板块被系统性冷落。然而,这种冷落恰恰是长期投资者的朋友,它正为我们创造出难得的“攒股”窗口。Wind数据显示,2025年9月25日,红利低波指数的股息率为4.51%,而10年期国债收益率为1.9%左右,对于低风险偏好的资金而言,仍具备一定的投资性价比。

尤其是在这波关税风云2.0的持续演绎下,不少资产已经纷纷出现获利了结的动作,资金“脱敏效应”进一步强化修复逻辑。当前科技赛道近期频繁的概念叙事已让市场产生审美疲劳,且英伟达等龙头150多倍的市盈率与盈利兑现速度严重错位,估值与业绩匹配度不足。与之相反,红利股与低估值板块长期滞涨,估值安全垫厚实,自然成为资金避险与布局的重要选择之一。

产品方面,红利类ETF总规模在2024年“资产荒”时期有较大增长,易方达中证红利ETF (515180)规模超90亿位居首位。招商中证红利(ETF 515080)规模超过70亿同样也是跟踪该指数的重量级选手。

从以往经验看,在外部不确定性增加时,市场资金可能会更青睐于受外贸环境影响较小的内需板块,以及能提供稳定现金流的防御性资产。有分析指出,红利策略相关的基金因重仓金融、能源等低估值高分红板块,且其持仓行业受关税冲击较小,在波动中展现出一定的防御韧性。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61