威尔鑫点金·׀ 黄金技术超买 但太多人看不清黄金避险需求的真实逻辑

威尔鑫点金·׀ 黄金宏观技术严重超买 但太多人看不清 黄金避险需求的真实逻辑

2025年10月19日 威尔鑫投资咨询研究中心首席分析师 杨易君

来源 威尔鑫wellxin

前言:

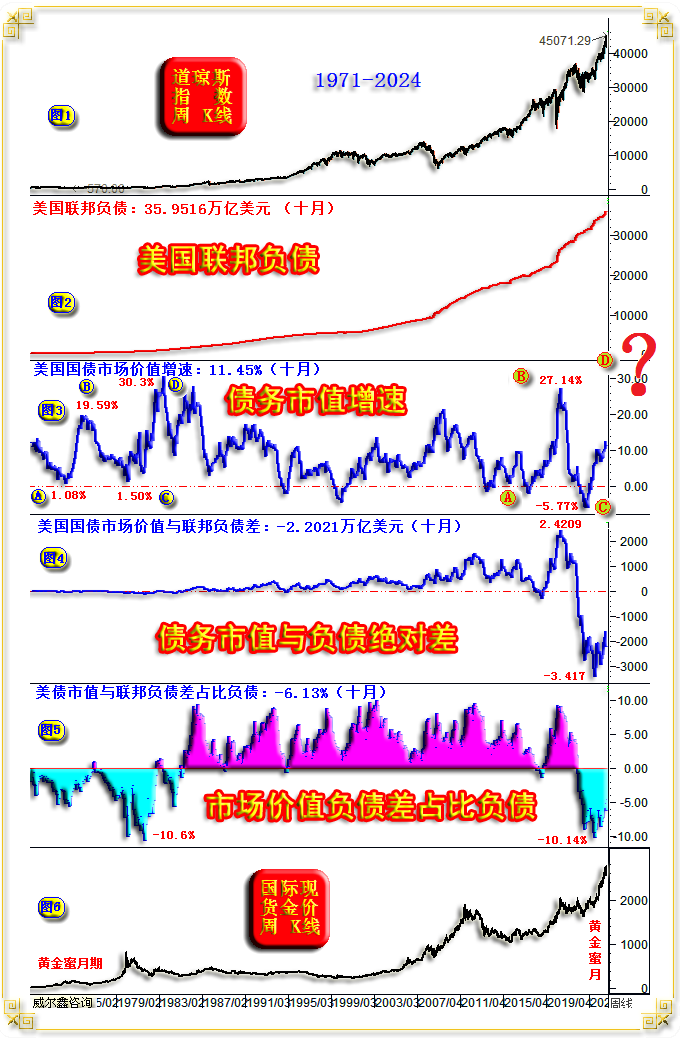

太多观察分析人士看不清黄金避险的大周期真实逻辑!巴以冲突、中东乱局、俄乌战争等地缘政治危机只是令黄金避险逻辑锦上添花而已。就超级周期观察,黄金的真实避险逻辑是“避险美国”!只有如此的避险体量,才能支撑如此级别的黄金牛市。而且,就宏观周期、超级周期观察,黄金避险美国才刚刚进入上半程不久,始于2022年,才3年时间。该宏观周期避险逻辑与上世纪70年代金价从35美元上涨至850美元一样。即便黄金后市经历了类似1980年前的十年超级牛市周期,也未必如1980年金价见顶850美元之后那般崩溃,还得看美国!看美国能否像1982年后一样有能力崛起,类似依靠科技优势在全球“遥遥领先”,成为推动全球经济增长与人类文明进程的重要引擎!我看很悬了,目前美国在诸多领域正被大中华全面追赶、追平、领先……。故只要国际黄金仍以美元计价,那么黄金就将继续在美元、美债信用的衰落中维持超级牛市周期!

也正因为当前黄金这么热,太多观察分析人士来蹭黄金热点……我五年前就看好黄金;我更早,十年前就对朋友们讲过看好黄金……,这种类似预言,估计阿Q十年前在酒馆喝着小酒,吃着茴香豆时也云里雾里说过!但有不有系统论证过会出现今天的市场运行逻辑与力度,方见水平!多年前、十年前我也看好黄金,并在2015年末、2018年三季度以20多个理由发文建议战略抄底黄金,但我没有能力预测到如此快可以见到今天的黄金市场运行逻辑……美国、美元、美债逐渐走下百年神坛的逻辑,黄金以数千年重要的货币文明角色隆重重登上历史信用舞台的逻辑!

当前黄金避险逻辑,是避险美国衰落!

避险美元、美债宏观信用贬值!

避险美国宏观经济、金融泡沫!

2016年至今,在美国经由昏惑的老年古惑仔式全球大打制裁执政模式之后,这些利好黄金的“症状”就全面凸显开来!

2020年开始美国在飞机上昏乱无底限撒钱;在全球搅起各种地缘政治危机且自身消耗深陷其中;2024年美国财政端再度偷偷大肆饮鸩止渴放大负债规模;美国政府停摆等,都只是症状之一。美国这些主要病灶始发于2022年,从美国以美元为政治工具制裁俄罗斯开始,“美元、美债信用开启历史下坡路”就被全球央行以积极增储黄金的方式高度认同。

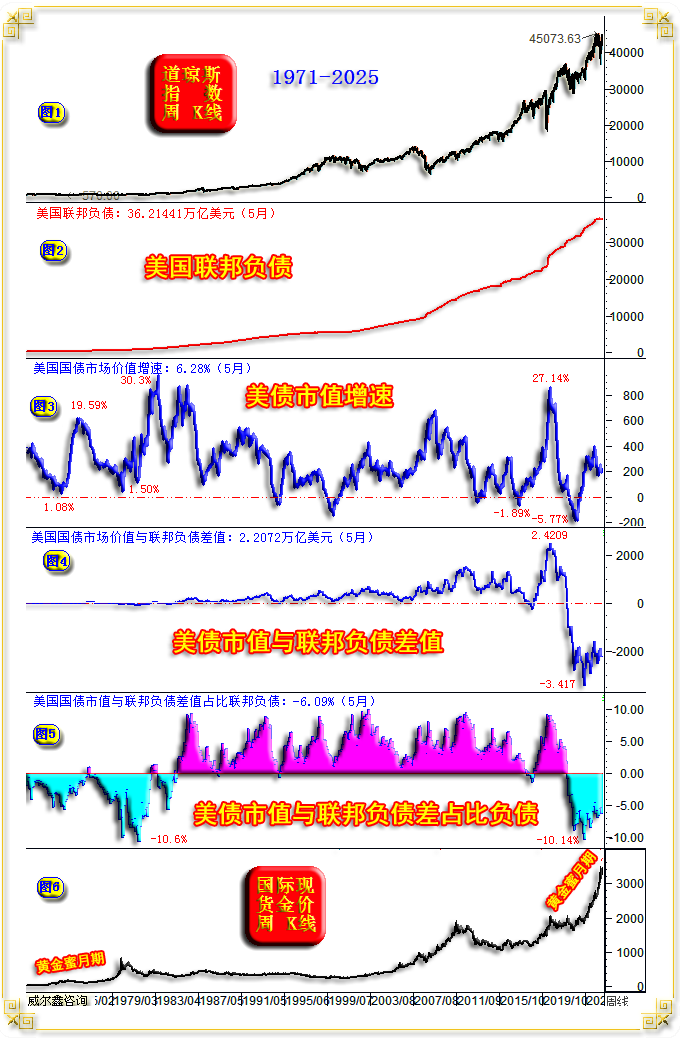

笔者在2024年12月1日公开发布文章论证过“美国债务质量恶化背景下的黄金市场超级机会”:

在2025年5月金价中继调整过程中,笔者再次于内部报告发文仔细分析了黄金超级牛市必然在美债质量的持续恶化中得以延续,这与上世纪70年代的黄金十年超级牛市周期运行逻辑一样。只要国际黄金继续以美元计价,此轮黄金超级牛市周期就会更稳健!因为中国的全面崛起,美国不会再有类似1982年之后引领世界经济、科技,乃至推动人类文明进程的“遥遥领先”优势!

虽然黄金超级牛市周期是辉煌的,但道路是曲折的。一年前(即2024年10月开始),黄金在宏观技术面上就开始超买了,但金价依然任性大幅上涨,让刻舟求剑的纯技术分析人士大为困惑。技术信号,尤其可能钝化失效的通用技术信号,既要看重,又不能笃信进而盲动与趋势为敌。当前黄金大周期技术面确实超买了,我也不建议大家在当前价位继续买进或做多,但黄金宏观牛市周期必然延续的逻辑没有改变!具体如何操作,还看你持有的是什么样黄金投资产品,不能一概而论!

上周

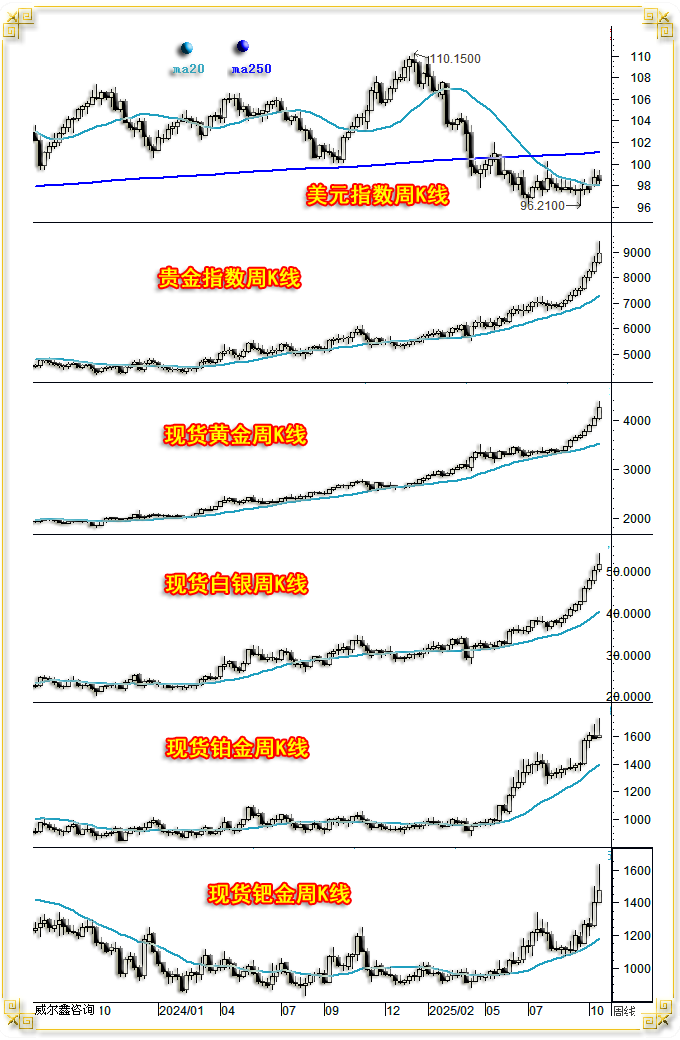

国际现货金价以4017.54美元开盘,最高上试4378.69美元,最低下探4007.39美元,报收4248.73美元,上涨230.64美元,涨幅5.74%,振幅9.24%,周K线呈冲高回软长阳线,创本轮9连阳最大周涨幅。

美元指数以99.00点开盘,最高上试99.46点,最低下探98.01点,报收98.54点,下跌290点,跌幅0.29%,振幅1.47%,周K线呈震荡回软小阴线。

wellxin贵金指数(金银钯铂)以8612.73点开盘,最高上试9425.80点,最低下探8574.10点,报收8965.24点,上涨371.38点,涨幅4.32%,振幅9.91%,周K线呈冲高回软长阳线。

现货银价上涨3.14%,振幅8.55%,报收51.85美元;

现货铂金价格上涨1.17%,振幅8.65%,报收1605.95美元;

现货钯金价格上涨5.51%,振幅16.85%,报收1477.35美元;

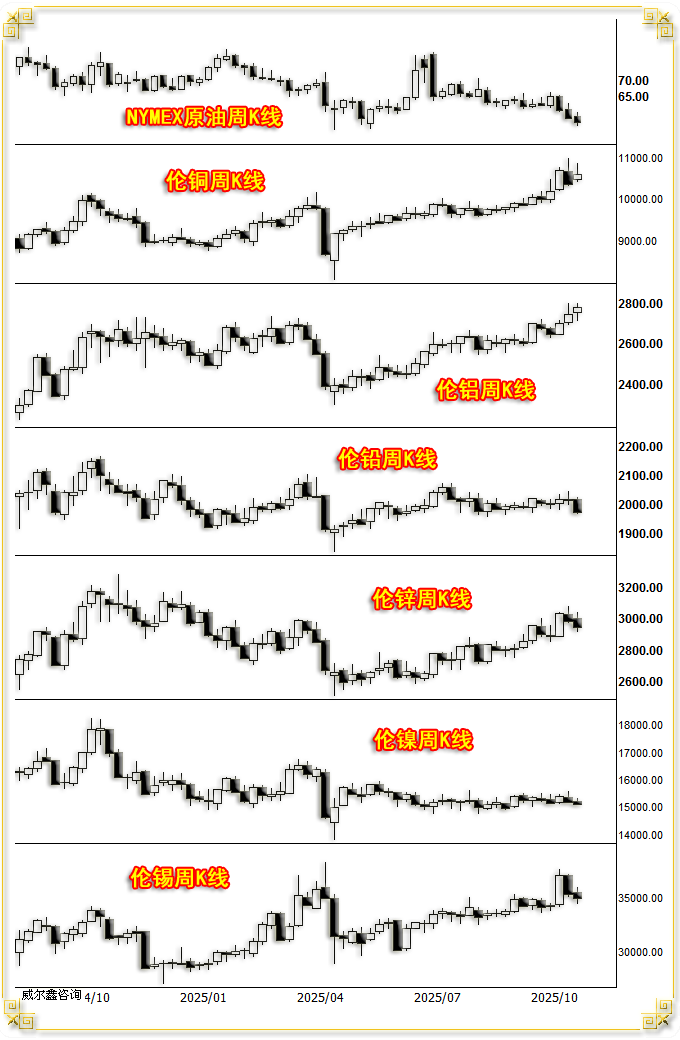

上周

NYMEX原油价格下跌1.70%,振幅6.90%,报收57.25美元;

伦铜上涨2.25%,振幅4.19%,报收10607.00美元;

伦铝上涨1.18%,振幅3.08%,报收2778.50美元;

伦铅下跌2.13%,振幅2.98%,报收1971.50美元;

伦锌下跌1.41%,振幅4.31%,报收2942.50美元;

伦镍下跌0.69%,振幅1.71%,报收15110.00美元;

伦锡下跌0.91%,振幅4.57%,报收35030.00美元;

道琼斯指数上涨1.56%,振幅2.73%,报收46190.61点;

纳斯达克指数上涨2.14%,振幅3.03%,报收22679.97点;

标准普尔上涨1.70%,振幅2.58%,报收6664.01点;

尽管周五贵金属板块巨幅回落,也并未影响上周总体强势。尤其钯金,在周五大幅下跌8.11%之后,周涨幅依然高达5.51%,仅略逊于黄金。此外,即便周五金价大幅下跌近2%,也不改其周线9连阳,且本周涨幅最大的极强态势。

商品金属虽有涨有跌,但中期趋势偏向上;NYMEX原油价格则延续中期偏下行趋势,但笔者一直认为油价被美国基于通胀控制的目的,而从舆论、市场行为上加以打压控制。该论点在摩根士丹利的最新报告中得到共识。

摩根士丹利最新研报表示:当前石油市场的真相是OPEC增产有名无实、闲置产能更低、真实需求更强劲!各机构对OPEC产量估算分歧达250万桶/日。若采用更准确数据,将揭示三大真相:OPEC增产只是配额追赶实际产量,并非真正新增供应;真实闲置产能仅约290万桶/日,远低于预期;全球石油需求被系统性低估。

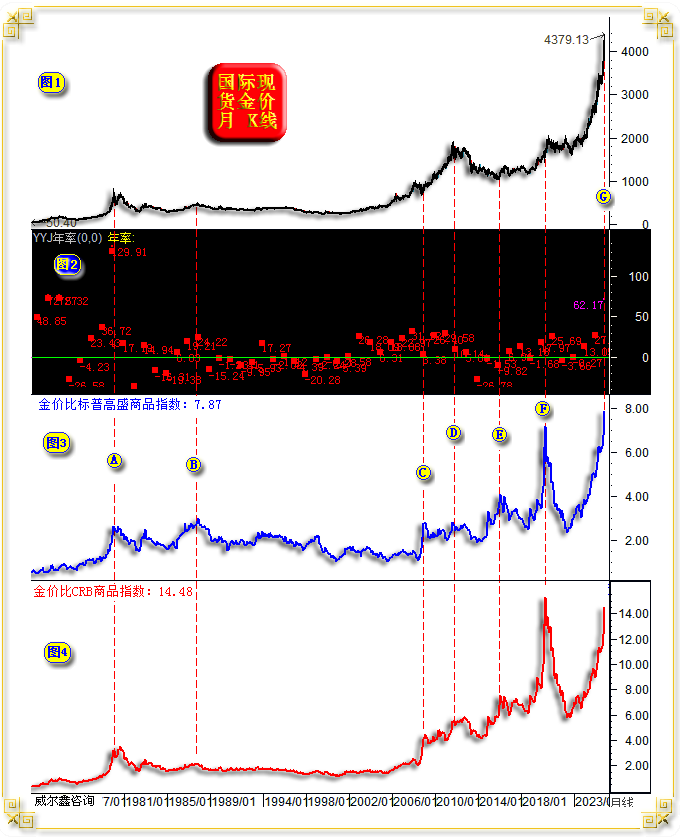

若确实如此,那么欧美通胀终将趋势上行,进而利好商品与金银市场周期!但从黄金价格与商品市场的比值关系观察,金价一定程度上提前反应了市场预期。但商品与黄金市场的关系不过是影响金价的一个维度,此轮大周期影响黄金的最强维度是“避险美国”。如55年金价年度涨幅,以及金价与商品指数的比值关系图示:

截止周五收盘之后,金价年内涨幅已高达62.17%,位列55年历史第四,1980年金价见顶850美元后的45年历史第一。也就是说,1980年前,在美债质量恶化的历史大背景下,黄金有三年涨幅高于当前2025年度动态涨幅。分别为1973年金价涨幅72.57%,1974年金价涨幅72.32%,1979年金价涨幅129.91%!如果美国债务质量与美元信用恶化继续构成黄金宏观牛市支撑逻辑,那么类似1980年的黄金超级牛市周期就有望延续。

就小图3所示的金价与标普高盛商品指数(主要反应能源市场)比值关系,小图4所示的金价与CRB商品指数比值关系观察:金价相较于大宗商品市场确实跑得太快了!意味着投资者不宜盲目追涨。理论上,如果商品市场最终不跟涨,那么金价可能会因“曲高和寡”(仅商品市场影响维度)而大幅调整,甚至周期转熊。而如果商品市场后期跟涨,那么金价可能延续上涨或至少会维持周期强势。在金价延续上涨的背景下,金价与商品市场比值关系会大致维持不变,比如2009年至2011年CD区间;若金价维持周期强势,或牛市力度小于商品市场,那么比值回落也不会影响黄金牛市的延续,比如2020年F点之后对应的数月行情,比值见顶并没对应金价见顶,当时商品牛市更为铿锵有力。

当金价与商品指数比值关系出现“激升”时,多因避险需求强化!1980年A位置(经济衰退忧虑),1987年B位置(美股泡沫破灭担心,最强股灾),2008年C位置(金融危机),2015年末2016年初E位置(担心金融危机),2020年F位置(疫情肆虐,全球经济金融广受冲击)!以及当前G位置,对美元、美债、美股系统性泡沫的全面担心!

就纯技术维度而言,笔者上期报告就曾指出:黄金大周期已处于非常超买的状态,只是黄金市场的超买状态已钝化一年,金价却继续大幅迭创历史新高。

就通用技术而言,当前金市大周期有多超买呢?笔者上期文章曾指出:

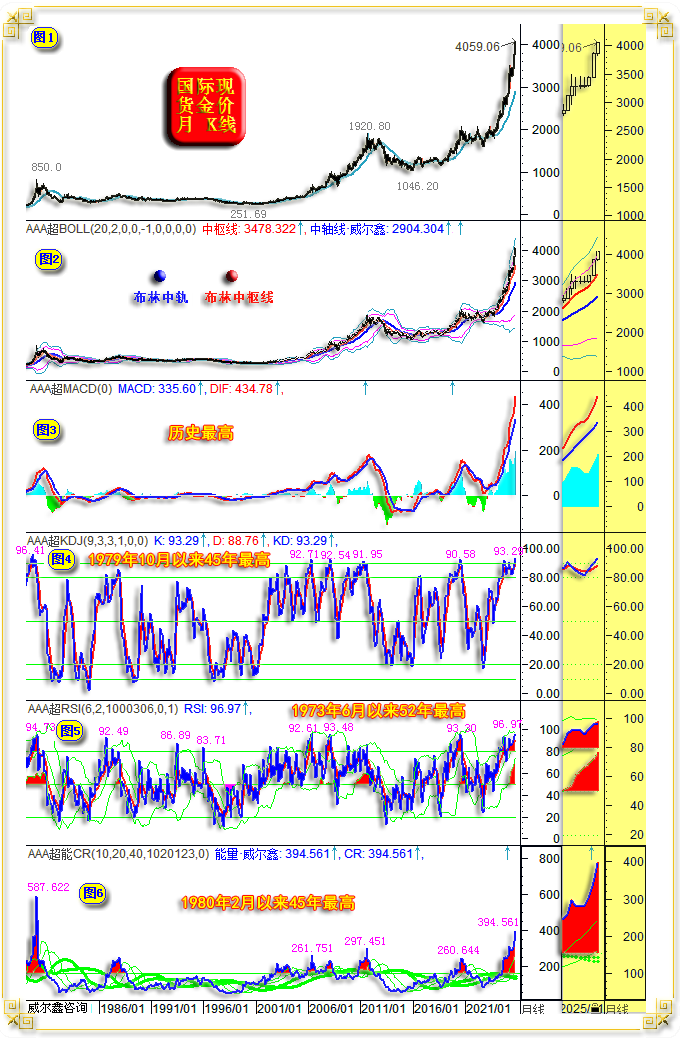

左侧为50多年金市通用技术全景信息,右侧为近几个月放大信息。

小图2,金价月线布林通道,目前金价已运行在布林第一上轨与第二上轨之间,属于周期强势过度,需警惕金价阶段或中长期技术见顶风险。

小图3,金价月线MACD趋势指标,已创历史之最。即需敬畏趋势,不可盲目与趋势为敌,也需注意宏观趋势见顶风险。

小图4,金价月线KD指标,最新K值为93.29,为1979年10月以来的45年最高。

小图5,金价月线RSI指标,最新96.97点,创出了自1973年7月以来的52年最高值。

小图6,金价CR能量指标,已创出自1980年2月以来的最高值,也即创出1980年金价见顶850美元之后的最高值。

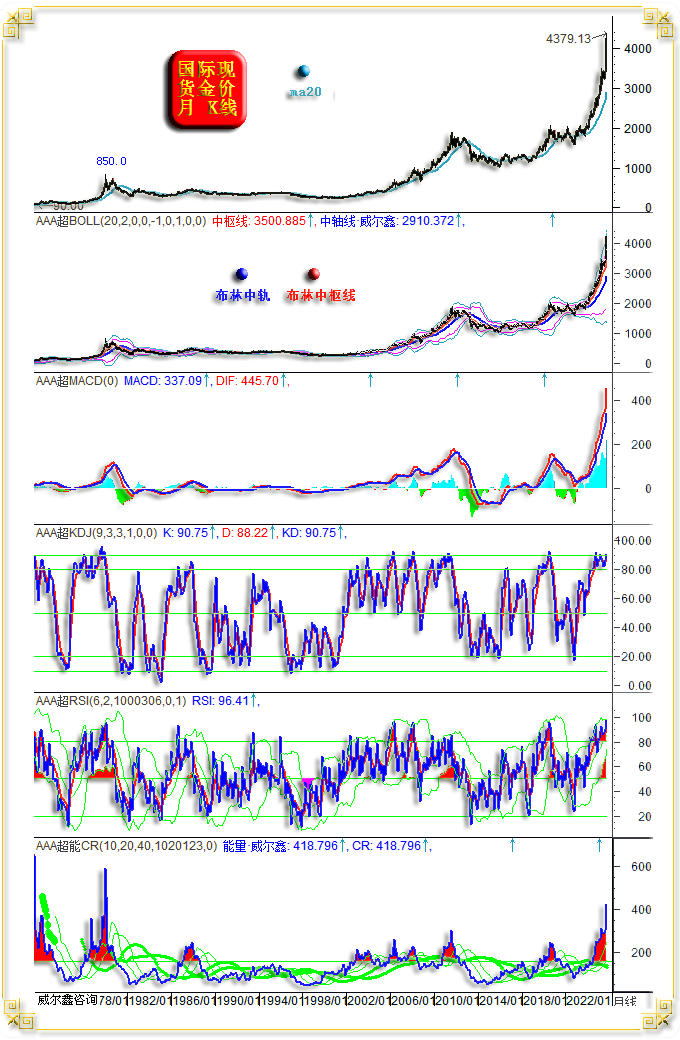

上周金价继续强势上行,虽周五金价大幅回落,致使KD、RSI相较于上周稍适回落,但依然处于极强周期超买区:

甚至上周金市可以理解为金价在月线RSI、KD指标的钝化回软中继续强势上涨。只是上周的MACD趋势指标、CR能量指标又创了周期新高。

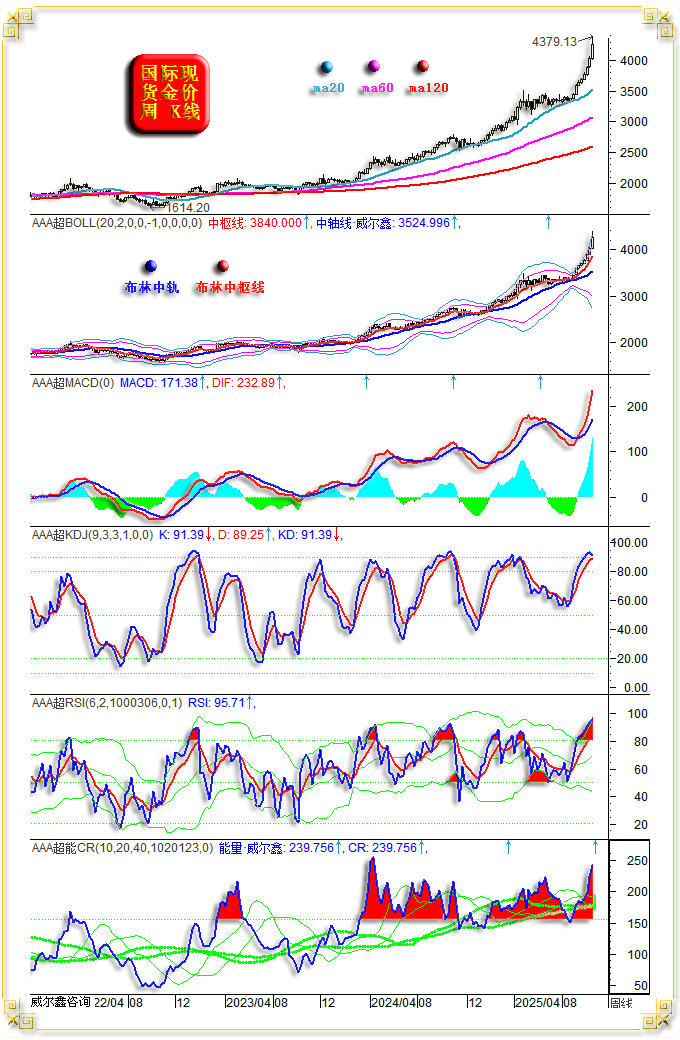

再如最新金价周线通用指标信息图示:

总体依然体现为周期超买!

布林趋势极端运行;

MACD趋势强度再创新高;

KD指标在极端超买区初见顶背离信号;

RSI指标显示超买状态继续极化;

CR能量指标再创中周期新高,但强度略逊于去年4月,也不如大周期月线CR能量强度;

如何解读理解这些已经非常极端的宏观技术信号呢?依然附赠上期评论的警示之语:即需敬畏趋势的力量,又需警惕头脑过度发热而继续猛冲猛打!

为何最近一年,对金价的通用技术分析好像失效了,缘于市场低估了黄金之于美国(美元、美债信用泡沫,美股、美国地产等金融资产泡沫)系统性避险的牛市逻辑。笔者在2024年12月1日文章就曾指出,在美国债务质量进入明显恶化的周期之后,黄金牛市周期强度将像上世纪70年代一样远超市场预期:

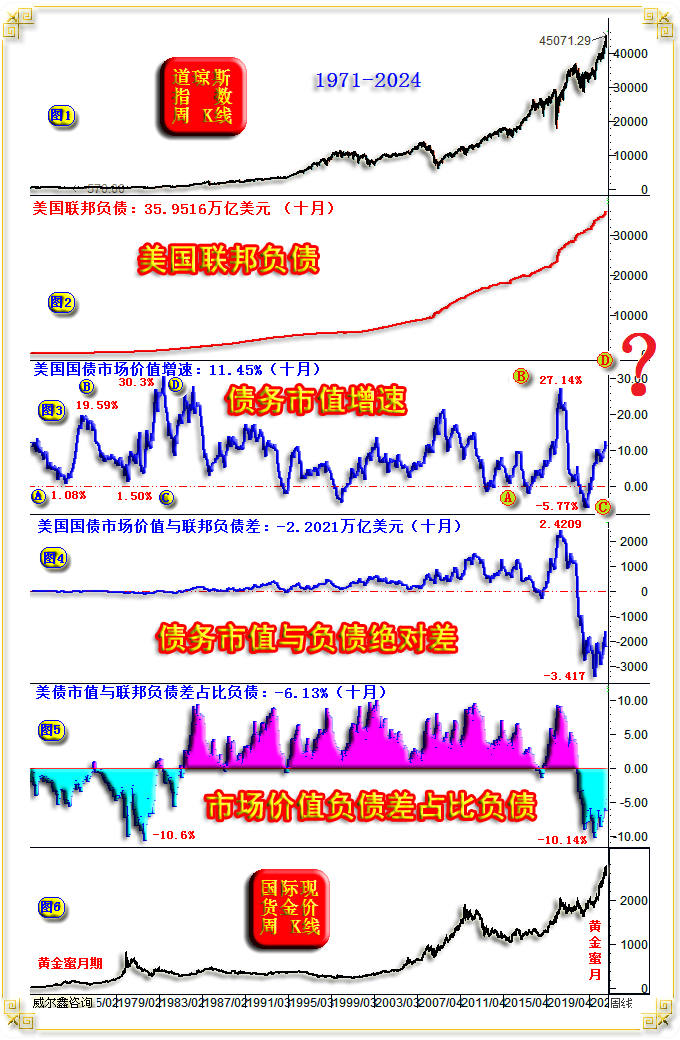

小图5信息不难看出,笔者对美债质量恶化程度进行了精确量化分析,与上世纪70年代完全一样,且债务恶化周期的持续时间还远远不够,意味着远不到谈论黄金大牛市周期结束的时候。

今年五月,当金价巨幅上涨见顶3499.87美元之后,市场有关金价见顶的舆论多了,且市场卖压确实增强,客户们也有所担心。笔者再次就美国债务质量与黄金大周期关系进行了底层逻辑分析论证:

提醒投资者切忌辜负美国以牺牲美元、美债信用为基础,给与的黄金牛市大周期“善意”,我们应该继续逢低战略做多黄金,当前黄金牛市蜜月期性质与上世纪70年代一样!

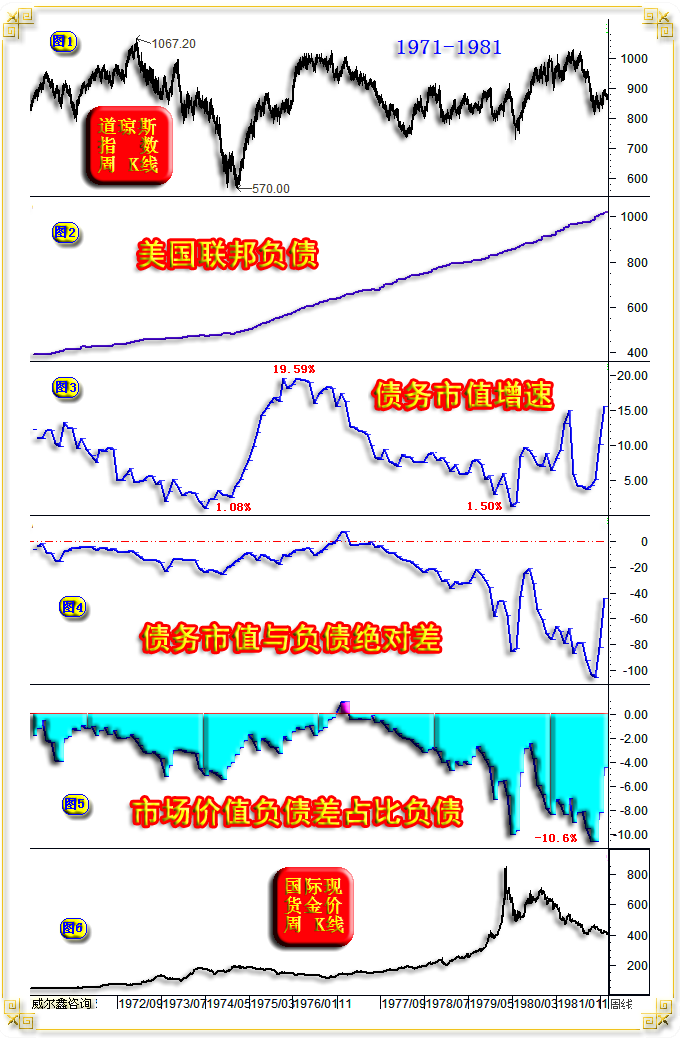

再如上世纪70年金价、美股与美债更为细致、清晰的逻辑关系图示:

对比观察小图1、5、6不难发现,美债质量恶化趋势加剧,避险需求就会强化追捧黄金,风险厌恶就会打压美股。也即如果你认为美股位于大周期顶部,且美国经济前景坎虞,那么黄金价格就仍位于大周期底部,不管她当前的绝对价位如何让你感到惊悚!这就是黄金避险美国的底层逻辑之一。

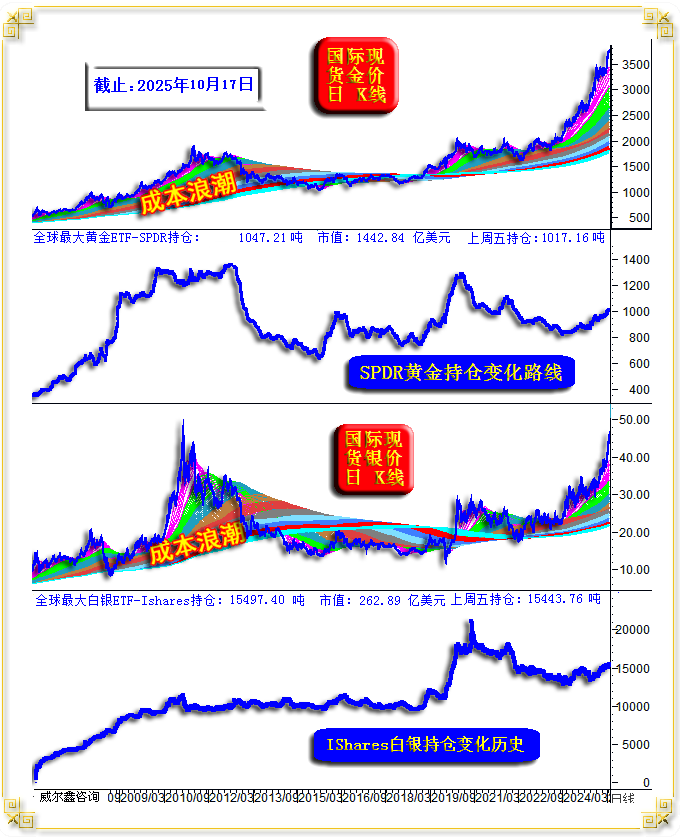

截止10月17日(周五)的最新数据显示,全球最大金银ETF继续稳步增持:

全球最大黄金上市交易基金(ETF)SPDR Gold Trust最新持仓1047.21吨,市值1442.84亿美元。相较于前一周1017.16吨,持仓增加约30吨,再创周期新高。

全球最大白银ETF基金iShares Silver Trust(SLV)最新持仓15497.40吨,市值262.89亿美元。相较于前一周15443.76吨,持仓增加约54吨。

欢迎:牵手威尔鑫!当市场雨落屋檐时,与您同避一方天地;金海行舟,为您护航并共渡一程山水!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61