三季度业绩大超预期,“深蹲起跳”的非银金融有哪些标的值得关注?

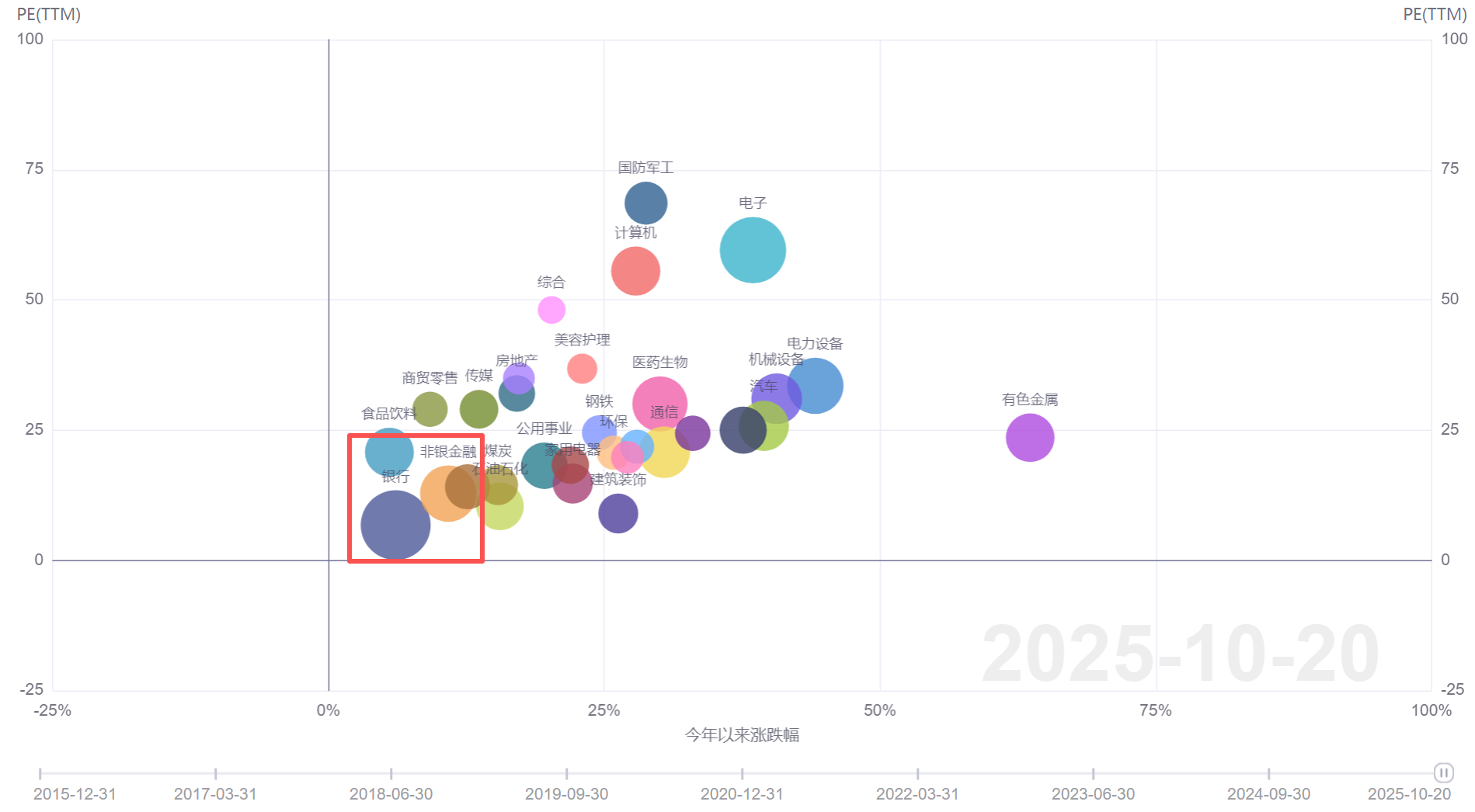

在市场中聪明的投资者就像猎人,在众多板块中捕捉低估值标的。2025年以来中国权益资本市场表现良好,截至10月14日,wind全A指数年初至今增长23.5%,而SW非银金融板块涨幅仅为10.6%,在全部行业中排名较为靠后,这也让许多投资者嗅到了一些机会。

申万一级行业今年以来涨跌幅情况

数据来源:同花顺IfinD 截至:2025.10.20

事实上,上周的5个交易日(2025年10月13日-2025年10月17日)中非银金融板块中的保险板块已经开始跑赢沪深300指数。区间内,保险行业上涨3.73%,同期沪深300指数下跌2.22%,这似乎已经有了一些苗头。但是要真正判断行业是否存在机会,还是需要从业绩和估值两方面考量。

从业绩端出发,近期,非银板块一些企业已经陆续公布今年前三季度业绩预告。其中,中国人寿:10月19日发布业绩预告,预计前三季度净利润同比预增约50%到70%。新华保险:10月13日发布业绩预告,预计前三季度归母净利润同比增长45%至65%。中国财险:10月16日发布业绩预告,预计前三季度净利润同比预增约40%到60%。

可以发现各头部险企净利润同比增幅均超过40%,其中中国人寿以50%~70%的预增幅度领跑市场。业绩预喜的背后,权益投资的亮眼表现成为拉动净利润增长的关键引擎。

市场之前担心2024年Q3市场行情的高基数将给险司带来较大的投资压力,但受益于监管推进中长期资金入市,及资本市场内生生态的改善,各家主要险司的权益持仓规模已经较去年同期大幅增长。

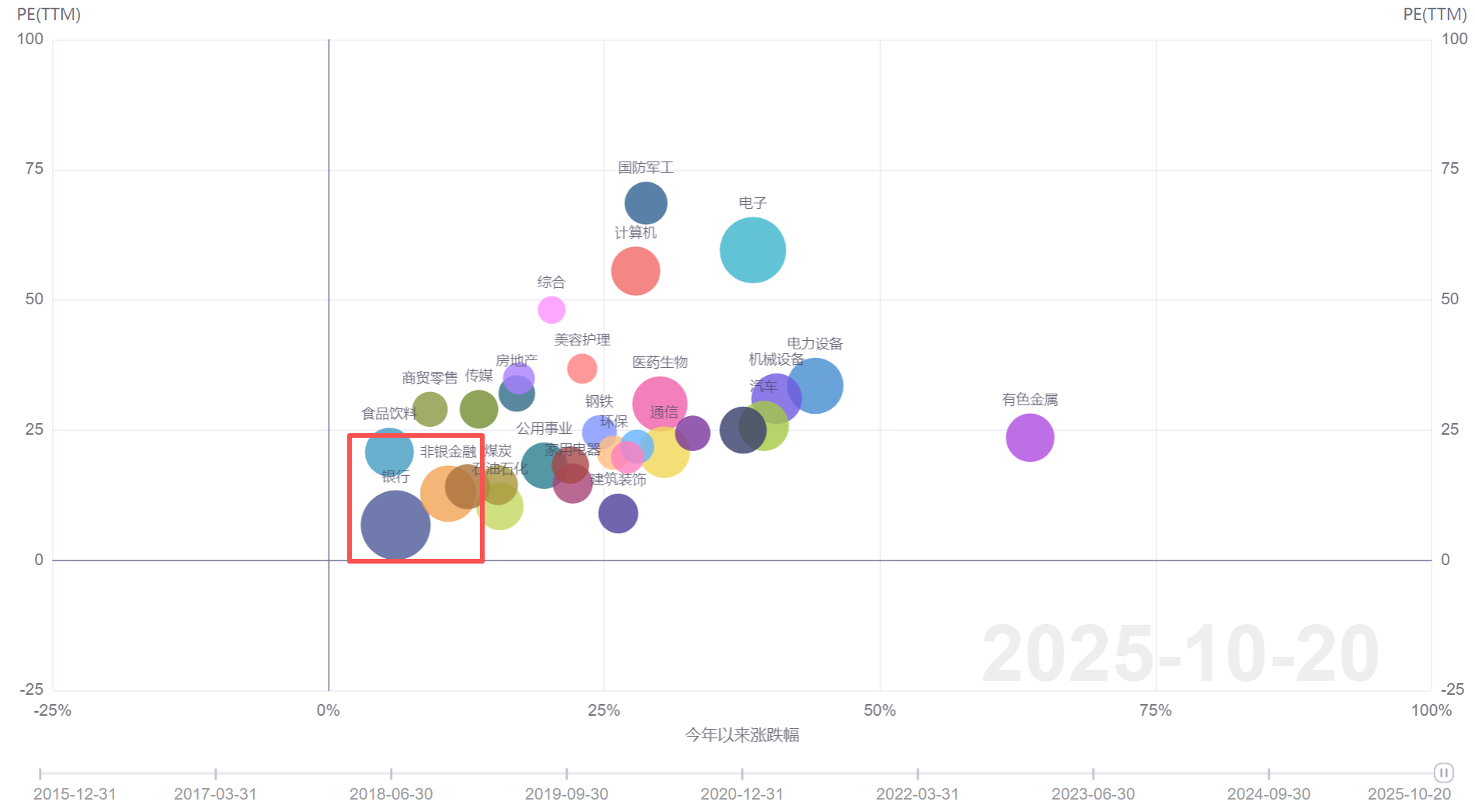

例如中国人寿、中国平安、中国太保持有的“股票+权益基金”规模同比增速达到35.7%、75.9%和25.4%,因此上市险司的权益仓位有效提升或将对2025年3季报的投资收益和净利润数据贡献良多,有望在去年的高基数上继续实现较为强劲的增长。

主要保险公司权益资产(股票+权益基金) 规模情况(单位:亿元)

数据来源:各公司公告 截至:2025.10.20

另一方面,去年前七月非银行业金融机构存款增加2.96万亿元,而今年非银行业金融机构存款增加4.69万亿元,今年非银金融机构的存款多增加了1.73万亿元。

那存款去了哪里?答案显而易见,根据上海证券交易所的数据,2025年前三季度的A股新增开户数已经达到了2014.89万户,相比2024年同期增长了约50%。

由此可见,在存款利率持续下行的背景下,居民和企业正在把存款转移到公募基金、银行理财和保险等金融产品中博取较高的收益,这部分资金未来也将成为非银金融板块业绩支撑的背书。

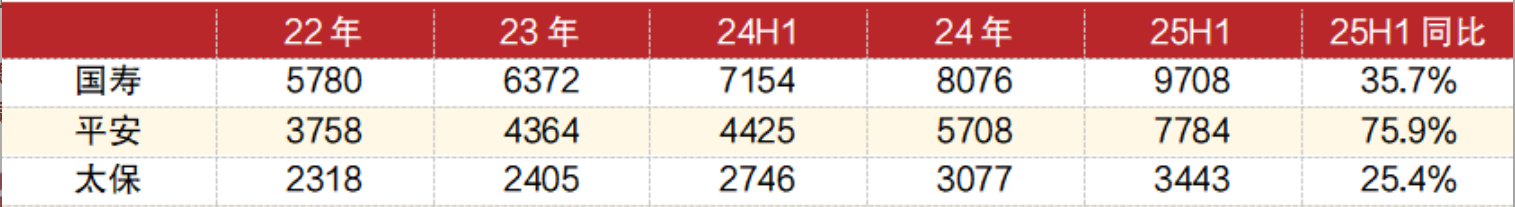

港股非银OR 300非银

如果抛开单一品类的券商、保险基金,想要非银金融全产业链布局的话,其实能够选择的标的并不多。目前相关的ETF都是“独苗产品”,其中跟踪中证港股通非银行金融主题指数的广发中证港股通非银ETF(513750)规模超200亿,今年以来取得超40%的收益,虽然对比芯片、医药等成长龙头有点不够看,但是在同类型产品中也属佼佼者。

而跟踪沪深300非银行金融指数的易方达沪深300非银ETF(512070)规模超130亿,同样也是“百亿俱乐部”的一员。其收益相对稳健,今年以来取得近8个点的正收益。

那为何港股通非银今年比300非银多涨了超30%呢?

从行业分析来看,两个指数除了都重仓了中国平安外,其实侧重点并不一样。港股通非银重点布局友邦、太保、新华等保险产业;而300非银则是更多布局在东财、中信、国泰海通等头部券商。

一句话总结就是:一个在港股且侧重保险,一个在A股且更侧重券商。

港股通非银与300非银前十大权重股对比

数据来源:同花顺IfinD 截至:2025.10.20

在市场震荡加剧的背景下,机构对保险板块的看好态度明显。保险股在个股机构关注度排行中频频上榜。相比券商完全依赖牛市行情而言,保险日常新增的“保费”为保险公司提供稳定的现金流收入,因此在遭遇震荡的时候保险往往回吐盈利的状况会好很多。

此外,港股通非银重仓“香港交易所”,其占比高达13%,是第三大权重股。而港交所在今年的势头肉眼可见,除了有南向资金不遗余力的支持之外,港股市场更加直接受益于美联储降息。因此也就有了收益上的差距。

但也正因为如此,从在当前地缘局势还不明朗的前提下,港股资产的回撤概率也会更高。所以如果是能够承受一定风险,又想博取超额收益的投资者可以关注广发中证港股通非银ETF(513750);而想要作为底层资产,并且对于波动比较厌恶的投资者,可以选择易方达沪深300非银ETF(512070)。

方正证券研报显示,截至2024年末,保险资金运用余额达33.26万亿元,同比增长15.08%,增速高于大资管行业平均水平。资产配置结构持续向标品倾斜,债券配置比例提升至50.7%,股票配置比例升至8.3%。值得注意的是,H股配置占比显著提升,港股通、沪伦通占比达34.49%,同比大幅上升17.72个百分点,反映险资正积极择机布局低估值高股息标的。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61