原油大涨5%,是时候抄底了吗?

油价终于动了。布伦特、WTI一夜之间拉涨超5%,创下自夏季以来的最大单日涨幅。很多虎友在问:是不是该抄底了?要回答这个问题,我们得先搞清楚——油价为什么会跌,又为什么突然涨。

油价为什么会跌?

过去几个月,原油市场一直在被“过剩”情绪笼罩。布伦特和WTI期货都出现了“升水结构”(Contango)——也就是远期价格高于现货价。这意味着什么?意味着交易商宁可把油囤进库里,也不急着卖。国际能源署的报告说,未来两年供应可能大幅增加,再加上美国库存高企、炼厂检修、需求减弱,布伦特原油一度跌破61美元,WTI也回到了57美元出头的位置。市场几乎一致看空,甚至开始谈“原油熊市”。

油价又为什么突然涨?

但就在最悲观的时候,行情往往会悄悄转向。这次反弹的导火索,是美国宣布制裁俄罗斯两大石油公司-俄罗斯石油公司和卢克石油公司,几乎等于掐断了印度俄油的进口渠道。印度是世界第三大原油进口国,这一刀下去,全球原油流向势必重组。一边是俄油出不去,一边是印度要找新货。与此同时,美印贸易谈判传出进展,特朗普称“很快将达成公平协议”。市场立刻解读为:印度可能转向购买更多美油、中东油。在供应端被限制、需求端被提振的双重作用下,油价自然弹起来。与此同时,美国最新的库存数据显示,上周原油库存不增反降,需求并没有像市场担心的那样疲软。消息叠加情绪修复,油价自然拉了一根漂亮的阳线。

从估值角度看油价

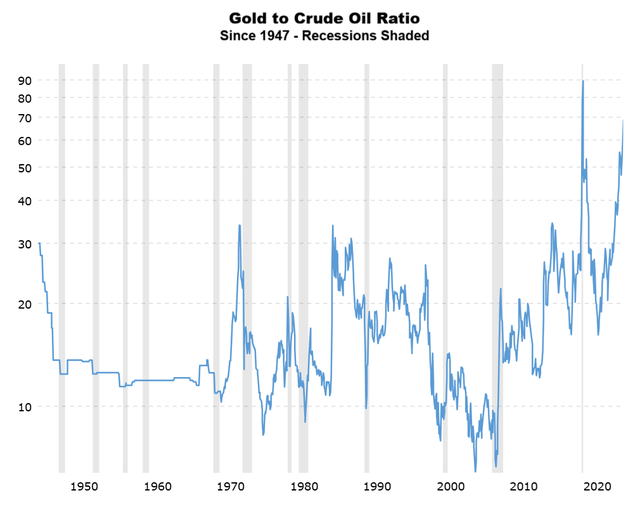

如果从宏观角度看,油价或许已经“跌得不合理”。目前黄金/原油比(Gold/Oil Ratio)高达73倍——也就是说,一盎司黄金能买73桶油。这个比例在过去一个世纪只有两次出现:一次是1986年的油价崩盘,一次是2020年疫情原油暴跌到负值的时候。

历史告诉我们,每当金油比飙升到极端水平,油价通常已经接近底部。1986年后油价4年翻了3倍,2020年后油价两年翻了12倍。现在油价在60美元附近徘徊,若不出现全球性衰退,这个价位已经接近行业成本线。别忘了——全球油气公司要维持勘探投资,至少需要油价长期维持在60美元以上。低于这个价位,没人愿意钻新井,供需自然会修复。

所以我更倾向于认为:现在的原油,已经进入一个可以“慢慢抄”的阶段。当然,不建议一把梭哈。毕竟市场情绪刚刚从极度悲观中爬出来,震荡还会有。更稳妥的做法,是分批建仓,然后看走势再逐步加仓。普通投资者可以选择的方式很多:

有哪些标的可以操作?

回归交易,在这波原油的大行情中,作为投资者我们该如何把握交易机会呢?

最直接的方法是交易期货, $WTI原油主连 2305(CLmain)$ ,$小原油主连 2305(QMmain)$ , $布油现金主连 2306(BZmain)$ ,目前老虎App支持期货交易,对期货看兴趣的朋友建议不妨【干货必读】关于原油期货知识点的最全汇总,不过如果没开通期货交易的朋友不妨看看原油ETF和相关股票。

再来说说原油ETF

除了期货之外,原油ETF是个不错的选择,风险要小一些,不过原油ETF有个问题,就是它有contango。以USO为例,它的规模和流通性而言是比较理想的,但问题是它的投资标的是WTI的近月原油期货,当它需要滚动合约的时候,就会产生contango(期货价格高于现货价格)的损耗,contango也是期货市场的正态,一般交易远期资产你总得支付一个溢价。

所以当USO需要卖出到期合约再买入近期合约的时候,它就必须要低卖高买,长期持有这类原油ETF,耗损是很大的。至于杠杆ETF呢,它除了contango的损耗之外,还有每日Rebalance产生的损耗,更不适合长期持有。

$美国原油ETF(USO)$ 追踪美国西德州中质原油(WTI)原油期货合约,以及部分短期美债,低硫轻质原油等,单倍做多。

$United States 12 Month Oil Fund LP(USL)$ 追踪即将到期的原油期货合约。

$二倍做空彭博原油指数ETF(SCO)$ 追踪为彭博WTI原油分指数,即WTI原油的期货价格,两倍做空。

能源ETF

与原油ETF不同的是,能源ETF主要追踪一揽子能源公司的主动管理型基金。以$ $SPDR能源指数ETF(XLE)$ 为例,蜘蛛SPDRs基金家族出品,道富环球资管公司(State Street Global Advisors)管理,是目前全球最大的能源类ETF基金。他目前的前十大持仓如下,在能源公司里面算是分散投资了,比起单买一只股票来说,风险要小的多。

当然除了XLE,基金老大先锋集团(Vanguard Group)的 $Vanguard Energy ETF(VDE)$ 也是个不错的选择,追踪的是MSCI USA Energy IMI 25/5的路子,持仓前几位与XLE差不多,优点是管理费用开支比XLE低.

贝莱德(BlackRock)旗下iShares基金家族中的$iShares U.S. Energy ETF(IYE)$ 跟踪的是道琼斯美国油气指数(Dow Jones U.S. Oil & Gas Index),权重较高的持仓与XLE与VDE差不多,不过管理费用却是三者里面最高的,所以不推荐。

原油股

如果你对具体的原油公司股票感兴趣,可以看看以下内容

$(CXO)$康休石油从事石油天然气公司开采

$(HP)$从事石油天然气钻井承包

$(RSPP)$成立于特拉华州,在德州二叠纪盆地从事收购、勘探、开采的石油天然气公司

$(Rig)$瑞典的公司,领先的海上钻探石油天然气承包公司

$(NBR)$纳伯斯是一家陆地钻井承包商,在美国和加拿大地区进行钻井业务

$(PTEN)$是一家陆地钻井承包商

$(WLL)$是一家油气公司(申请破产保护中)

$(ESV)$是一家提供海上钻探石油天然气承包服务的企业

$(DO)$是一家一家提供海上钻探石油天然气承包服务的企业(申请破产保护,目前已停牌)

$(RDC)$罗文提供国际国内金海钻井服务公司

$(UNT)$是一家陆地钻井承包商

独立的油气开采公司Independent oil and gas

$(COP)$康菲石油从事石油天然气勘探生产加工和营销

$(EOG)$依欧格资源通过子公司从事美国石油天然气勘探生产加工和营销

$(SU)$森科能源加拿最大的石油公司,综合性能源企业

油服类公司Oil Gas Equipment service

$(SLB)$斯伦贝谢为全球最大的油田技术服务有限公司

$(HAL)$哈里伯顿为石油开发加工提**品和服务的公司

$(BHI)$贝克休斯为石油开发加工提**品和服务的公司

石油炼制和营销公司Oil Gas Refining Marketing

$(PSX)$菲利普斯66炼油厂,从康菲石油公司分拆出来的业务,巴菲特重仓股。

$(VLO)$瓦莱罗能源是一家石油炼制和营销公司

$(MPC)$马拉松石油在美国从事石油产品精炼运输和营销的公司

以上三家是石油炼制行业的三巨头,基本上研究行业的时候通常用其进行比较。

大型石油一体化公司Major Intergrated Oil Gas

$(XOM)$埃克森美孚从事石油开采,运输销售等综合型业务

$(RDS.B)$壳牌石油从事石油开采,运输销售等综合型业务

$(CVX)$雪弗龙从事石油开采,运输销售等综合型业务

$(BP)$英国石油公司

最后的最后,希望所有读过此文的朋友,都能准确把握原油行情,获取超额收益!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61