全面涨价!逆势拉升

A股午后突发跳水,半导体成为唯一逆势上涨的科技板块。

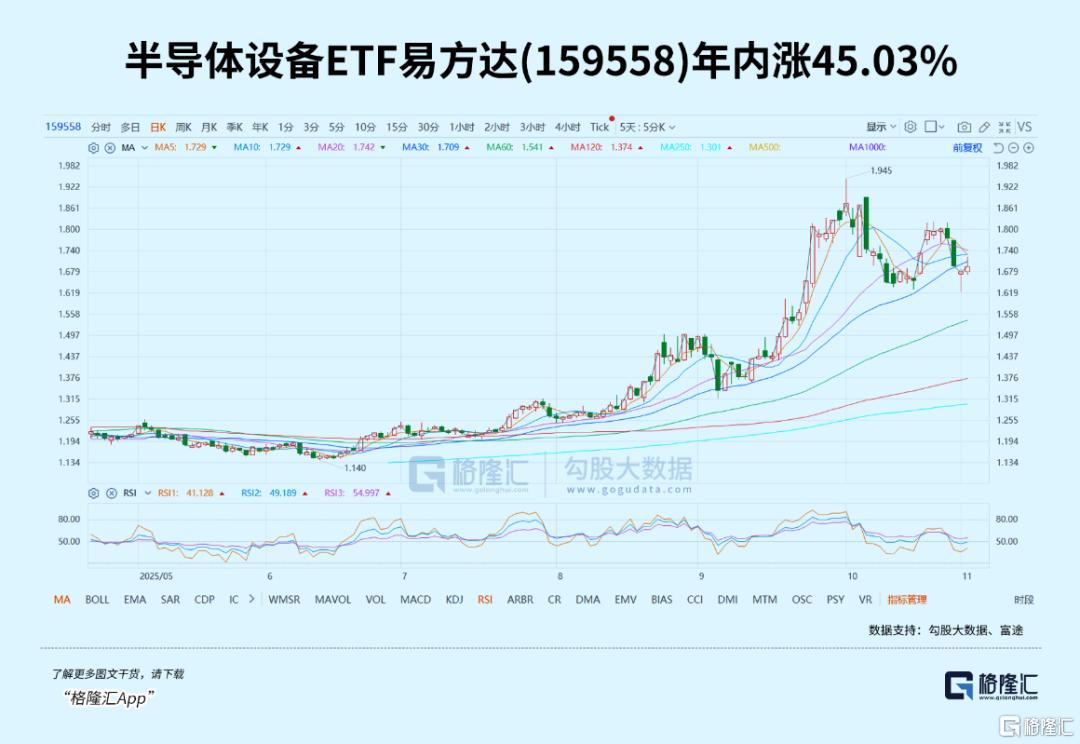

其中,半导体设备ETF易方达(159558)上涨0.95%,年内涨45.03%。

驱动因素,有国内存储客户扩产、半导体需求复苏、存储、封测相关设备公司业绩表现亮眼等等,也有技术上调整时间、幅度相对充分的原因。

尽管沪指突破4000点后,市场交易热度有所回落,指数日内波动率加大,市场对于高标股、热门板块看法也存在分歧,但符合国家和产业发展趋势、成长确定性高且增长空间广阔的板块,依然容易受到资金重视。

01、“涨”声

近期,全球半导体行业最大的消息,就是涨价潮。

典型的,如存储芯片。

在AI大模型浪潮推动下,数据中心对高容量、低功耗存储芯片的需求激增。具体看,单台AI服务器存储需求是传统服务器的8-10倍,OpenAI等企业月度采购量占全球DRAM产能40%,内存和储存元件供不应求。

存储大厂,如三星电子、SK海力士,都相继宣布2025年第四季度存储芯片价格上调30%。

有业内资讯机构将第四季度Conventional DRAM(一般型DRAM)价格预估涨幅从先前的8%-13%上调至18%-23%,并且很有可能再度上调。

业绩上,第三季度三星电子存储芯片业务收入创新历史新高,SK海力士创下季度历史最高业绩,多家A股存储芯片企业的三季报业绩中,也得到验证。

其中,兆易创新前三季度营收为68.32亿元,同比增长20.92%;净利润为10.83亿元,增长30.18%。兆易创新在机构调研中表示,中小容量NOR Flash出现涨价,整体产能联动,大容量转向高端产品,预计NOR Flash明年全年的价格仍会维持整体温和上涨态势。

另一存储龙头江波龙前三季度营业收入为167.34亿元,同比增长26.12%;净利润为7.1亿元,同比增长27.95%。其中,第三季度营收为65.39亿元,同比增长54.6%;净利润为6.98亿元,较去年同期相比扭亏为盈。

“涨”声一片之下,也促使企业积极进行产能扩张。长存三期、长鑫存储两大存储FAB加速新产能扩张,2026年有望开启确定性强的扩产周期。

实际上,不局限于存储,整个半导体领域,都存在涨价和产能扩张情况。

代工巨头台积电也频传涨价消息,近日有消息称,台积电从9月起陆续通知客户,决定自2026年1月起,5纳米以下的先进制程将执行连续四年的涨价计划,报价平均涨幅约3%-5%,这是台积电罕见采取的长期调价策略。

台积电在三季度业绩说明会上表示,生成式AI需求保持强劲,公司正全力扩充供应,预计在2026年前AI相关产能难以满足全部需求,未来两年资本支出保持在高位,营收增速将高于资本支出增速。

02、传导

存储芯片涨价,并非一个孤立事件,既是半导体景气周期的验证,也是驱动其他细分方向的关键催化剂,例如半导体设备方向。

这一传导路径非常清晰:

涨价 → 厂商盈利能力恢复 & 现金流改善 → 资本开支扩张 & 产能爬坡 → 设备采购订单增加 → 国产设备商受益。

无论是新建晶圆厂(Greenfield)还是对现有产线进行技术升级(Brownfield),都需要采购大量的前道制造设备(刻蚀、薄膜沉积、光刻、清洗、量测等)和后道测试设备。

在这一过程中,半导体设备厂商的订单会明显增加。

不过需要说明的是,故事不应只停留在“设备需求增加”,因为那受益的将是全球设备巨头(如应用材料、泛林、TEL),但本轮周期对国产设备商有着更为特殊和深远的利好。

首先,在全球地缘政治不确定性背景下,即便在行业景气周期,半导体企业也会将供应链安全置于重要位置。主动引入国产设备,是实现技术自主可控、避免未来被“卡脖子”的战略举措。

其次,因为行业处于景气期,高利润和高现金流,使得晶圆厂对生产过程中因试用新设备可能带来的良率波动和风险,承受能力更强,这为国产设备提供了难得的“试错”和“迭代优化”的机会。

另外,国家新的“十五五”规划、半导体大基金、国产化率目标的硬性要求、半导体行业的财税政策等等,都为国产设备的销售提供了政策和资金方面的支持,也为国产设备提供了宝贵的“准入机会”。

如果将视野再放大一些,去到全球,半导体设备的需求驱动力,不仅仅限于存储领域,还有更大规模的AI需求。

英伟达CEO黄仁勋,在最近的GTC大会上表示,过去四个季度英伟达已出货600万块Blackwell GPU,预计Blackwell和明年将推出的Rubin芯片将在未来五个季度带来5000亿元美元销售额,整体需求依然强劲。

最新的一个消息,是亚马逊旗下的云计算部门AWS与OpenAI签署了380亿美元协议,为OpenAI几乎“无底洞”般的计算需求提供支持。

国内半导体生产能力,也顺应趋势,积极扩展。

根据国内半导体代工厂的产能扩张计划,中芯国际在2025年上半年成功新增了近2万片/月的12英寸标准逻辑晶圆产能,月产能(折合8英寸)已提升至约99万片,计划在未来2-3年内,保持每年约5万片12英寸晶圆的稳定产能增长;

华虹半导体第二季度总月产能(折合8英寸)攀升至44.7万片,目前正全力加速华虹九厂的产能建设,目标是在2-3个季度内使其产能完全就绪,并进一步扩充在65/55纳米和40纳米等优势节点的产能。

03、突破

当然,订单很充足,但也得要国产半导体设备厂有能力拿才行。

可喜的是,经过多年技术攻关,2025年国产半导体设备产业,正逐步迎来了从“点的突破”迈向“系统化崛起”,在多个关键环节取得了瞩目的实质性进展。

例如,在刻蚀设备方面,中微公司面向5纳米及更先进制程的Primo Twin-Star ICP刻蚀设备,凭借亚埃级(0.2Å)的精度控制能力,已通过多家头部逻辑芯片厂商的3纳米工艺验证,中微还推出了具有双反应台设计的Primo Halona晶圆边缘刻蚀设备,将产能提升了40%,显著降低了客户的单片成本;

薄膜沉积设备同样捷报频传,拓荆科技不仅在PECVD领域继续高歌猛进,其用于3D NAND存储芯片制造的晶圆对晶圆混合键合设备也已实现批量销售,成功打入先进存储芯片产线;

北方华创则在ALD领域取得重大突破,其用于高性能计算芯片的原子层沉积设备被多家客户导入,标志着在高端逻辑芯片制造核心装备上实现了国产替代。

中科飞测发布了新一代明/暗场纳米图形晶圆缺陷检测设备,灵敏度与吞吐量均达到国际主流水平,并已出货至多家国内领先的晶圆厂进行验证。

能够取得这些突破,背后是巨大的研发投入,特别以中微公司、北方华创为代表的设备龙头企业,其2025年前三季度的研发投入占营业收入比重普遍超过15%,部分企业甚至高达30%以上。

这种面向未来的战略性投入,是技术持续迭代的根本保障。同时,设备商与晶圆厂之间建立的“联合研发、共同验证”的深度合作模式,极大地加速了国产设备从“可用”到“好用”的进程,越多的国产设备正从“备选”变为“首选”,成为中国半导体产业构建自主、安全、可控供应链的坚实基石。

回到业绩层面,根据已披露的25Q3财报和预告,A股半导体设备板块整体营收同比增长超过35%,归母净利润同比增长超过50%。

其中,北方华创Q3营收突破100亿元,创单季度营收新高,同比增速达38.31%;

中微公司、拓荆科技Q3营收增速分别为50.62%/124.15%;

测试机领域长川科技和华峰测控营收实现较高增长,两家公司Q3营收增速分别达到60.04%和67.21%。

作为产业链“卖铲子”的半导体材料设备指数,前三季度录得营收、净利双位数增长的亮眼表现,半导体设备ETF易方达(159558)也备受资金青睐,近20日合计净流入5.47亿元。

04、如何做?

投资除了有基本面保证,还得看估值。

相较于2021-2022年动辄百倍的市盈率,经过市场的调整与业绩的持续兑现,半导体设备板块的龙头公司估值,已回落至40-60倍的动态市盈率区间。

这个水位当然不算低,但对于净利润年复合增长率(CAGR)可能超过50%的尖端科技企业而言,处在与“高成长性匹配”的区间。另外,股市交投气氛活跃,以及全球流动性宽松期的到来,也能有效提升像半导体这类科技成长企业的估值天花板。

如此看来,这一估值水位,具备一定的合理性。

当然了,半导体始终是高技术行业,研究和跟踪并不容易,而且高科技行业的风险也相对高,稳健起见,应该聚焦于业内有技术优势、经营稳健,同时市占率、财务指标等表现良好的头部公司,或者这些公司的集合,又或者是相关的行业指数。

半导体设备ETF易方达(159558),跟踪半导体设备材料指数,紧扣半导体两大“卡脖子”主线——半导体设备(55%)+半导体材料(32%),双双居全市场第一,成份股覆盖光刻机、蚀刻机、薄膜沉积设备及硅片、光刻胶等关键环节龙头企业,中微公司+北方华创权重30%,高度契合国产替代主线。

没有股票账户,也可关注的该ETF的场外基金联接A(021893)/联接C(021894)。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61