CoreWeave2025三季度财报剖析:短期高增长 vs 长期杠杆风险—交易机会还是陷阱?

CoreWeave三季度盈利报告呈现出戏剧性的拉锯图景。受益于AI训练和推理需求的持续旺盛,营收达到创纪录的13.6亿美元,超出预期的12.9亿美元;净亏损收窄至1.1亿美元,远优于分析师预期的约3亿美元。受此消息推动,公司股价盘后一度飙升约6%。然而,这种积极情绪迅速逆转。随着财报细节披露,股价转为大幅下跌,跌幅一度超过7%。这种逆转揭示了 CoreWeave 增长叙事的核心矛盾:现在究竟是买入机会,还是潜在陷阱?

CoreWeave 的商业模式

AI基础设施市场正处于超高速增长期的边缘,CoreWeave是主要受益者。其商业模式极为简单:从深度绑定的合作伙伴英伟达采购最新、最稀缺的GPU芯片(如GB200/GB300系列),将其安装在数据中心的服务器上,并以长期承诺合同形式将这些算力出租给微软、OpenAI等超大规模客户,锁定未来数年稳定收入。这些长期合同不仅带来15%-25%的预付款,形成即时现金流,其高信用应收账款还可作为抵押品进行新一轮债务融资,从而驱动GPU采购和规模扩张,形成自我强化的资本与业务闭环。

CoreWeave 的与众不同在于,它为人工智能工作负载优化服务器,让超大规模企业立即获得所需计算能力,而无需等待新基础设施建设。

CoreWeave的竞争优势与护城河

50%+GPU利用率:专为AI优化的极致效率

与依赖集中式通用云的传统超大规模厂商不同,CoreWeave定位为专业化AI基础设施供应商。其模式涵盖定制化硬件编排、垂直整合的数据中心所有权以及复杂软件栈。因此,CoreWeave 的GPU利用率超过50%,远高于传统厂商的15%-25%。这意味着在同等硬件投入下,公司能提供更多有效算力,或在同等输出下实现更低成本。

英伟达“铁三角”:股东、供应商、客户三重绑定

CoreWeave的另一核心优势在于与AI行业关键玩家的深度绑定,集股东、供应商、客户于一体的多重关系构筑强大壁垒。英伟达不仅是首要GPU供应商,还持有其约7%股份,同时通过反向租赁协议租用CoreWeave算力。这种绑定确保CoreWeave比竞争对手早5-8个月获得英伟达最新GPU,抢占技术和市场先机。

此外,CoreWeave与顶级AI公司达成战略合作。OpenAI既是股东,也是最大算力伙伴,双方签订价值百亿美元的长期协议。微软作为2024年贡献超六成收入的最大客户,也通过长期合同锁定资源。这种模式使CoreWeave的增长与AI领导者紧密相连,提前锁定核心需求。

CoreWeave最新业绩数据解读

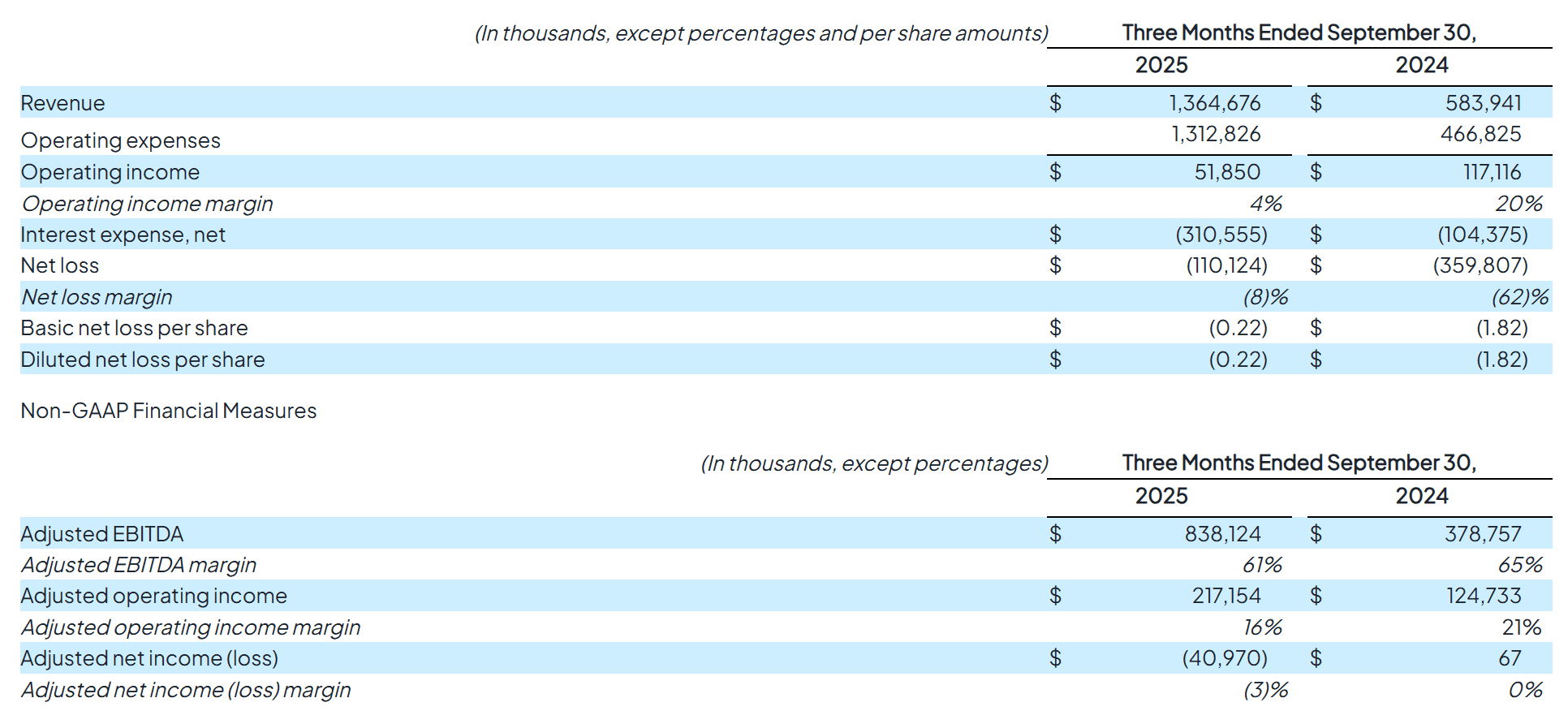

营收:134%暴增后指引意外下修

本季度营收同比激增134%至13.65亿美元,但公司将2025年全年营收指引从最高53.5亿美元下调至50.5亿至51.5亿美元区间。下调直接源于“第三方数据中心开发商延迟”,导致Q4计划容量和收入确认推迟。这凸显CoreWeave并非纯粹软件平台,而是受物理施工、电力供应和供应链制约的重资产基础设施公司。

利润:运营率崩至4%,利息吞噬盈利

尽管营收大幅增长,总运营支出却从去年同期4.67亿美元飙升至13.13亿美元,运营收入暴跌55%至5185万美元,运营利润率骤降至仅4%。这种脱节反映出规模扩张的边际效益递减。公司可能为获取稀缺GPU和电力容量支付高溢价,侵蚀定价权。

净利息支出从去年同期1.04亿美元增长近三倍至3.1亿美元,反映激进资本支出计划下的沉重债务负担。虽然表面来看净亏损收窄,实则运营利润被债务利息完全吞噬,显示公司陷入危险资本循环:需要巨额债务来资助资本支出用以满足订单,而利息反噬盈利。即使调整后 EBITDA利润率和营业利润率也弱于去年同期,核心运营能力实际是下降的。

资产负债表与资本支出

截至三季度末,公司持有30亿美元现金及等价物,为短期扩张提供弹药。在建工程环比增加28亿美元至69亿美元,代表已承诺但尚未投产的基础设施。三季度资本支出总计19亿美元,管理层承认“低于预期”,这与第三方数据中心延迟直接相关。这进一步印证收入确认依赖物理进度,目前面临瓶颈。

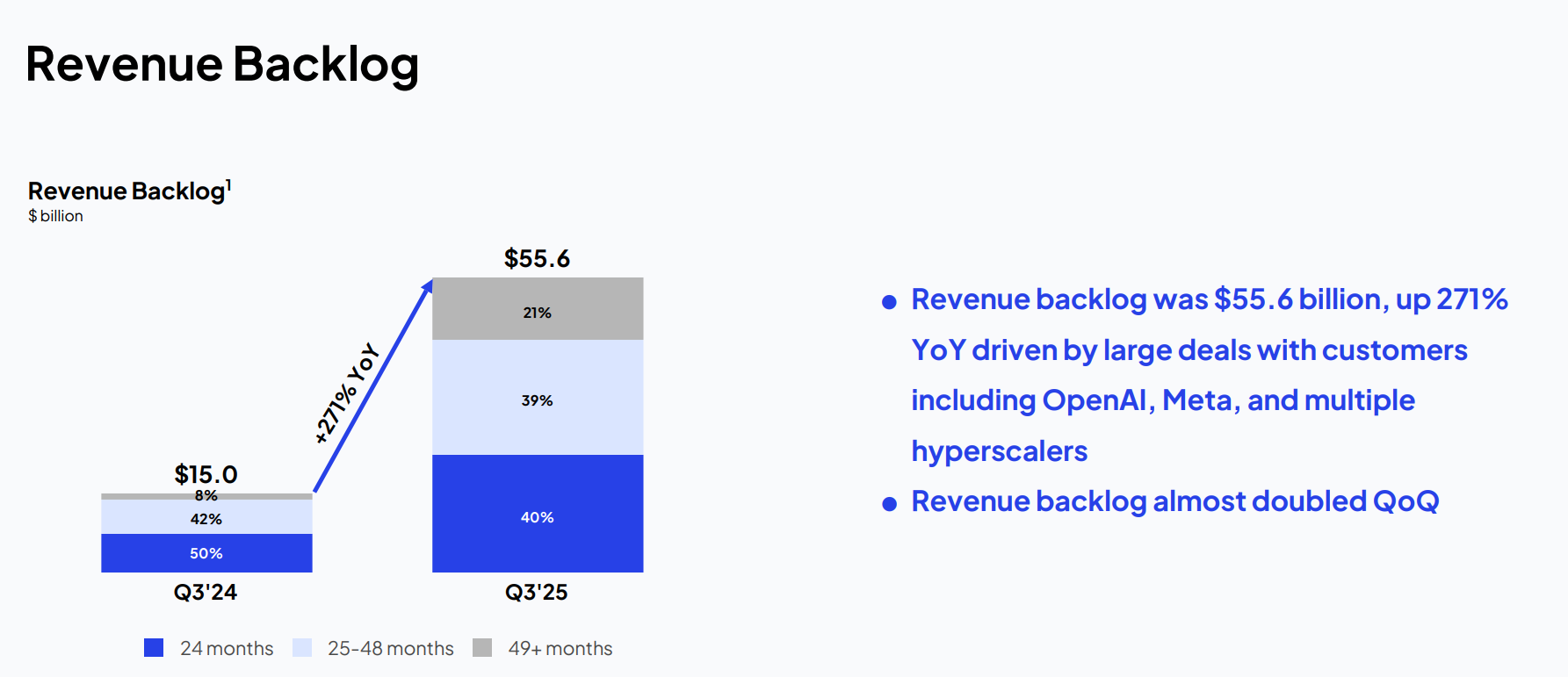

订单储备

三季度收入积压订单从二季度末301亿美元激增至556亿美元,仅一季新增超250亿美元。这些订单主要来自AI行业的领导者,这既是强大的市场验证,也反映了其客户集中度。例如,与 OpenAI的合作总价值高达224亿美元,与Meta的六年期协议达142亿美元等。

CoreWeave的潜在风险

会计分类与结构性盈利风险

在毛利率与成本分类上,公司将服务器、GPU 等关键资产折旧排除在收入成本之外,转入“技术和基础设施”类别,表面实现74%毛利率,但这可能是一种会计优化,掩盖真实单位经济性。投资者难以评估GPU租赁可持续盈利。

结构性上,CoreWeave并非比Oracle等对手更高效或定价更高;公司将GPU折旧年限延长至6年虽短期缓解压力,但与1-2年技术迭代周期脱节。若 AI 芯片价格下跌或模型效率提升减弱需求,未来折旧加速将压缩利润率,甚至转为亏损。

高杠杆带来的财务风险

CoreWeave的扩张高度依赖高杠杆。公司以GPU资产和高价值合同抵押,从金融机构获取资金。截至最新季度,总债务达140亿美元,其中GPU挂钩债务占50%以上。一旦 AI 热度降温或技术迭代导致资产贬值,抵押品重估可能触发强制还款。高利息与到期债务双压或迅速耗尽现金,引发流动性危机。

客户集中风险

CoreWeave的成功深度绑定英伟达领先地位和AI热度,其优先GPU渠道本质上是外部依赖。一旦英伟达地位动摇,高估值和高负债模式难以为继。此外,当前客户面临GPU短缺,被迫依赖 CoreWeave作为备份或峰值补充。但一旦这些巨头自建供应链完善,CoreWeave独特价值主张将削弱。

总结

短期内,CoreWeave仍具较强业绩兑现能力。三季度营收和订单均超预期,显示其在AI供需错配阶段占据速度与交付优势。与超大规模客户的合约扩展强化收入可见性,反映高性能GPU集群部署的执行力和技术壁垒。在需求强劲、竞争对手产能未完全释放的背景下,短期增长确定性较高,但窗口期优势并非长期稳固。

长期而言,投资者应该需要保持审慎。首先,公司高度依赖少数核心客户,一旦自建或转向其他供应商,将实质冲击收入与盈利。其次,公司完全依赖英伟达供应,缺乏定价与供货上的控制权,在紧张周期易受制约。此外,公司的资产负债表承压,高杠杆与大规模资本开支导致自由现金流长期为负。一旦行业进入供需平衡或市场对AI情绪降温,股价将会面临显著调整。因此,CoreWeave当前投资价值更适合短期交易标的,而非长期价值配置。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61