反内卷系列五:煤化工和盐化工更受益

核心内容速览

7月至今,政府会议提及“反内卷”、工信部等五部委印发《关于开展石化化工行业老旧装置摸底评估的通知》和即将出台《石化行业稳增长工作方案》等宏观消息引发了市场对于化工行业老旧产能集中淘汰的预期,化工板块迎来全面上涨,仅本周,纯碱上涨18%,PVC上涨9%,甲醇上涨7%。

综合考虑“老旧产能实际占比,未来产能增长以及供需关系”,我们认为如果老旧产能正式开始淘汰,尿素和纯碱的供应会减少,价格有望趋势性上行。PVC和烧碱虽然实际待淘汰产能偏少,但供应过剩矛盾能够得到缓和,价格阶段性上涨。丙烯和甲醇的老旧产能极少,然而二者供需平衡,看多情绪容易被放大。

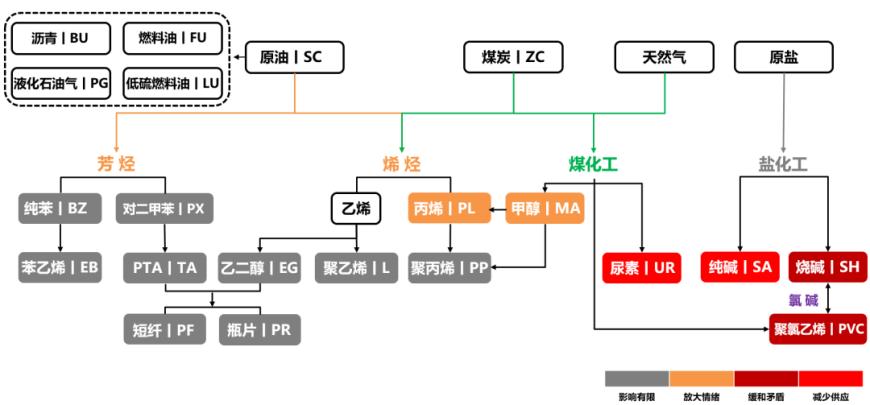

图1:淘汰老旧产能对化工品的影响

来源:兴业期货投资咨询部

1

政策梳理

回顾石化行业的产能优化政策,2021年节能降碳政策已经开始对甲醇和PVC等品种进行产能约束,2024年提出化工老旧装置淘汰、退出和改造方案,2025年开展老旧装置摸底,2025~2029年实施老旧产能优化。

根据方案规定以及主要化工的情况,直接淘汰类涉及的生产装置极少,限期退出主要针对运行超过30年的生产装置,这部分产能只有纯碱占比较高。运行20~30年的生产装置技术改造正在进行中,部分低利润行业甚至已经提前完成。

《化工装置老化评估方法(征求意见稿)》 提到

“在国内,许多老旧装置历经多次改造,很多设备、管线在装置改造过程中已经更换,实际使用时间可能远低于装置运行时间。调研某企业20套服役超20年的装置,共涉及压力容器1968台,其中超20年的压力容器1251台,占比63.57%。这其中安全状况等级1级216台,占比10.98%;2级1557台,占比79.12%;3级195台,仅占比9.91%。其他很多设备也存在类似情况,名义上老旧但实际运行状况良好。”

由此可以发现,不能仅从老旧产能占比来衡量本轮政策对于化工品的影响,以下我们将加入“产能变化、供需关系和生产利润”等指标,来更全面分析。

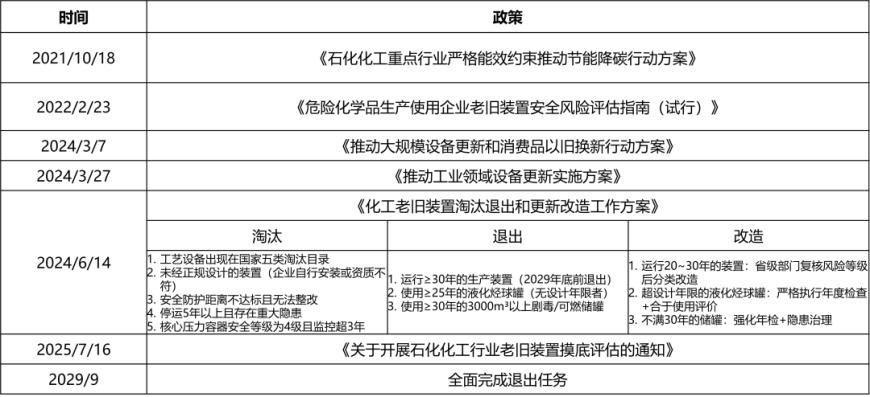

表1:化工行业产能优化相关政策

来源:公开资料,兴业期货投资咨询部

2

受影响程度

尿素:利多影响可能被供应过剩削弱

在2018~2020年集中淘汰超过1500万吨产能,当前正处于新产能集中释放周期。老旧产能主要涉及长期亏损和工艺落后的天然气装置,运行时间超过20年的产能合计743万吨,超过30年的产能合计459万吨。另外2023年至今,约300万吨固定床工艺的生产装置实施技改。因此淘汰的产能不超过10%,并且利多影响可能会被新增产能和国内供应过剩大幅削弱。

PVC:存在一定利好

运行超过20年的产能共计852.5万吨,占比31%,其中487万吨装置已经退出,剩下365.5万吨产能的装置大部分完成技改。再来看原料电石,运行超过20年的产能占比更高,达到36%,但是上一轮供给侧改革时就已经开始去产能,目前产能低于10万吨的14套装置合计104万吨产能已经在2024年全部停工,而电石炉使用年限超过20年的生产装置基本没有。因此无论PVC还是电石,多数老旧装置或是已经淘汰或是完成技改。

纯碱:利多影响可能被供应过剩削弱

运行超过20年的产能共计1305万吨,超过30年的产能共计675万吨,其中在产超过20年,且未经技术改造的产能共计650万吨,占比约为15%。不过,2023年起纯碱新产能加速投放,今年四季度远兴能源二期也计划投产,当前供应已经严重过剩,淘汰老旧产能难以大幅扭转供需格局。

烧碱:存在一定利好

2014~2016年经历了一轮产能淘汰,目前运行超过20年的产能共计391.5万吨,其中多数隔膜法装置技术改造为新一代的离子膜碱。烧碱属于高耗能行业,新增产能严格受限,因此淘汰老旧产能会产生一定利好作用。

瓶片:老旧产能多淘汰或技改

行业利润微薄,落后产能已经在此前被动淘汰,目前运行超过20年的产能为165万吨,其中部分已经转产为其他切片。

短纤:老旧产能多,但淘汰可能性较低

老旧产能占比虽然较高,但短期内不会出现集中淘汰现象。原因有两点,其一,新老装置的工艺和加工成本差距不明显。其二,老旧装置只需技改即可达到标准

丙烯:可能造成阶段性供应紧张

旧产能主要来自石脑油蒸汽裂解和重质油催化裂化两种工艺,不过二者的主产品分别为乙烯与成品油。因此当炼油行业开始淘汰老旧产能,丙烯会受到一定影响。另外丙烯下游正处于产能加速扩张周期中,去产能可能会导致阶段性供应紧张。

纯苯与苯乙烯:影响较小

二者仍在运行的老旧产能占比较低,并且多数已经完成技改,符合能效与环保等各项要求。当前纯苯供需平衡,苯乙烯供应略微宽松,直接受政策影响较小。

聚烯烃:老旧产能远少于新产能

PE和PP运行超过30年的产能分别为169.5和143万吨,占比不足4%,该部分产能最有可能被淘汰。然而2025年聚烯烃产能增速高达15%,老旧产能相比新产能可以忽略不计。另外聚烯烃需求缺乏增长点,连续多年保持供应宽松。

PX:影响较小

运行超过20年的产能仅占比5.8%,PX新增产能较少并且国内供应存在一定缺口,短期不会集中淘汰产能。

PTA:无老旧产能

上一轮供给侧改革已淘汰落后产能,当前无老旧产能,并且运行超过15年的产能也不到4%,基本不会受到本轮政策影响。

乙二醇:老旧产能占比最少

运行超过20年的产能占比在所有化工品中占比最低,考虑到供应严重过剩,淘汰老旧产能基本不会产生实质性利好。

甲醇:可能造成阶段性供应紧张

老旧产能极少,同时多年以来产能淘汰持续进行中,目前自身淘汰和新增的产能增速放缓,而下游产能加速扩张,供需保持平衡。

表2:产能格局

来源:隆众石化,兴业期货投资咨询部

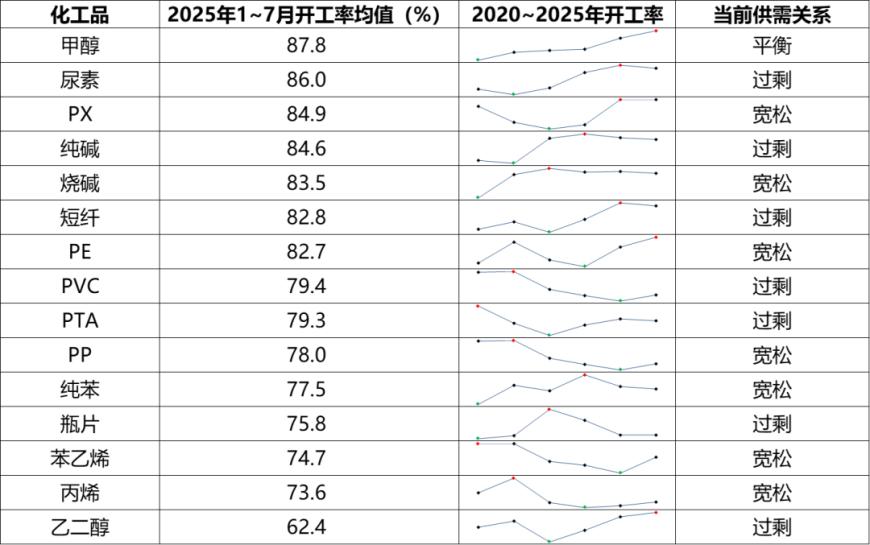

表3:开工率与供需关系

来源:隆众石化,兴业期货投资咨询部

图2:代表工艺利润

来源:隆众石化,兴业期货投资咨询部

杨帆

从业资格编号:F3027216

投资咨询从业编号:Z0014114

免责声明

上述信息均来源于公开资料,我公司对这些信息的准确性和完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更,我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,投资者据此做出的任何形式的任何投资决策与本公司和作者无关。上述内容版权仅为我公司所有,未经书面授权,任何机构和个人不得以任何形式翻版、复制发布。如引用、刊发,须注明出处为兴业期货,且不得对本报告进行有悖原意的引用、删节和修改。

市场有风险,投资需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61