知名投资人力挺美股资产,当下纳指、标普如何选择?

说到全球投资,那美股必定是绕不开的槛,无论是挪威主权基金的 “72% 美股配置”,还是巴菲特的 “重仓美国科技与消费股”,都将美股视为 “核心资产”,这种配置逻辑也深深影响着普通投资者。

近期,知名投资人段永平 “退休”二十多年后罕见公开对话。其中涉及到很多关于投资理念、知名企业、以及AI等热点话题,信息量很大,干货也很多。

而当谈及指数基金的时候,段永平表示:“不是所有指数都能买,但标普500和纳指100可以。”而这句话放在当前的市场环境中,则意义更大。

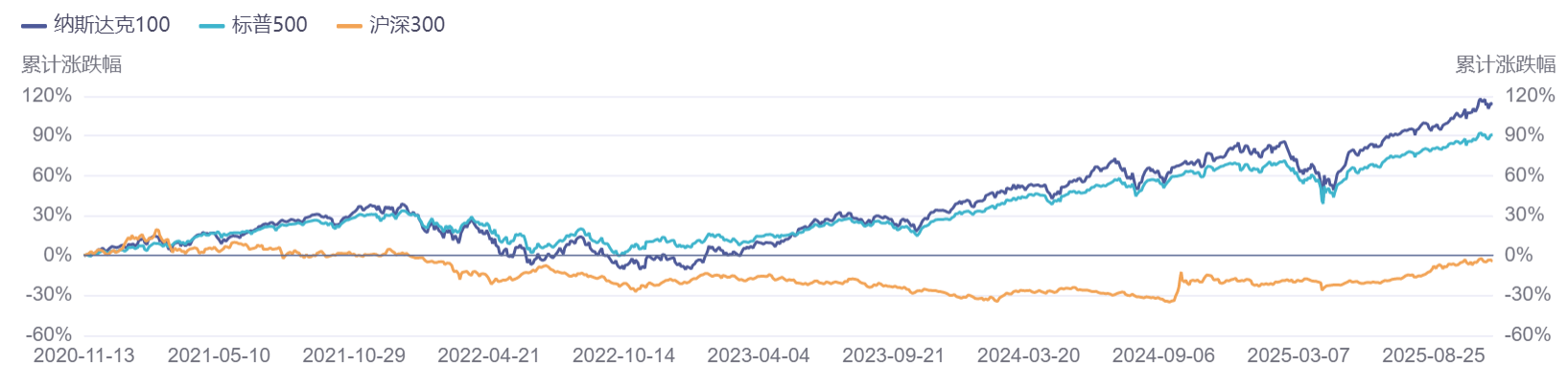

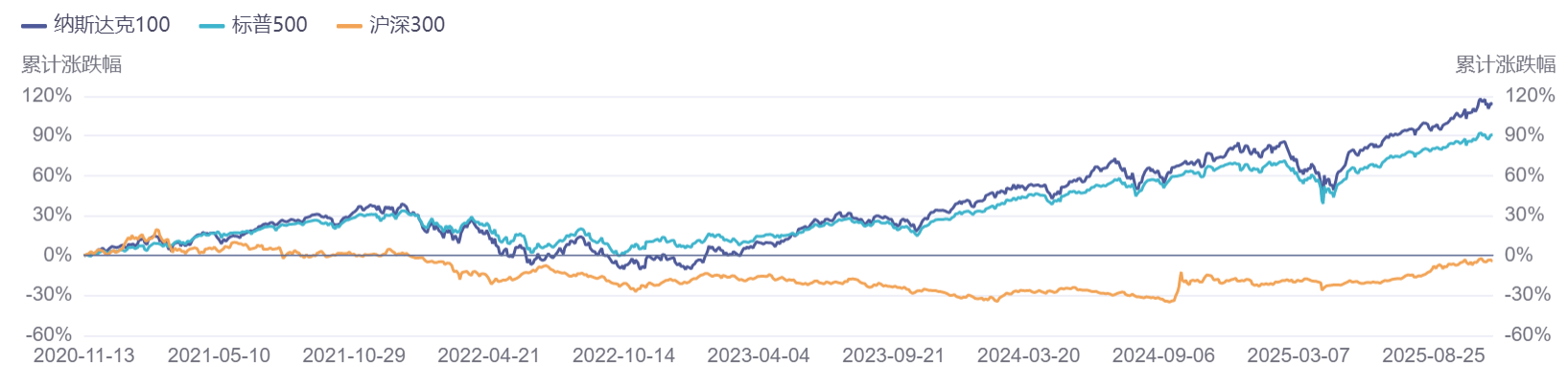

从数据上看近5年中A股市场起起落落。尽管在2022年牛市中的走势一度接近纳指。但从稳定性上来讲无论是标普500还是纳指100其整体的走势要稳健的多,近五年来行情走势几乎是一条单边向上的曲线。

标普500、纳指100、沪深300走势对比

数据来源:同花顺iFinD 数据区间:2020.11.12-2025.11.12

另一方面,A股与美股的低关联性让美股指数成为分散风险的优质标的。每当国内经济下行或政策调控导致A股承压时,美股指数常因美国经济韧性或科技周期独立走强。2022年沪深300指数下跌21.6%,而纳指在AI技术驱动下跌幅显著收窄,部分月份逆势上涨,凸显了跨市场配置的对冲价值。

标普500or纳指100

既然美股指数有以上的种种优势,那具体该怎么选呢?下面我们用一张图表来看一下当下主流的标普500和纳指100有什么区别。

数据来源:根据相关指数公告整理

从标的构成来看,标普500包含500家在美国主要交易所上市的大型公司,涵盖金融、科技、医疗、消费、工业等各个行业,是美国经济的全面代表,整体更加“大而全”

纳斯达克100仅包含在纳斯达克交易所上市的100家最大的非金融公司,排除银行、保险等金融机构,主要集中了科技、互联网、生物技术等成长型企业。技能点更加专精的同时,在本轮科技主线中,纳斯达克的弹性显然更好。

从风险收益特征看也是如此,标普500相对稳健,过去10年年化收益率约10%-12%,最大回撤约25%,适合追求稳健增长的投资者。

纳斯达克100波动性更大,过去10年年化收益率约14%-15%,但最大回撤可达35%以上,在科技行业表现良好时收益突出,但回调时跌幅也较大。

那么二者的定位就很清晰了,标普500适合作为核心资产配置,代表美国整体经济表现,风险分散,是长期稳健投资的选择,在国内就更接近沪深300。

纳斯达克100适合看好科技行业长期发展、能承受较高波动的投资者,是参与科技创新和成长的重要工具,在国内也更接近目前的恒生科技。

对于大多数投资者而言,其实标普500更适合作为基础配置,因为即便在美国同样会出现板块轮动的情况,而标普500显然可以尽量分散此类风险。

而纳斯达克100可以作为增强收益的补充,虽然纳斯达克100在这些环境下表现突出,但其波动性也显著高于标普500,尤其是目前估值高位时,投资者需要根据自身风险承受能力进行配置。

横向比较,相关ETF产品如何选?

由于是境外标的,所以A股投资者要想要参与其中,那基本都是通过QDII基金来实现。从现有品种来讲,跟踪标普500的ETF产品相对而言更少,只有4支;而跟踪纳指100的则超过10支,这或许也是因为纳指近期收益高企,也让基金公司的踊跃程度高。

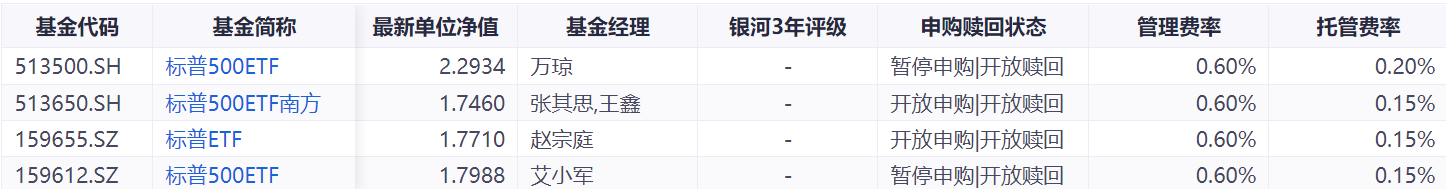

那我们先从少的开始分析,跟踪标普500的ETF规模,除了博时的规模断崖领先外,其他的都没超过50亿,而超额收益方面博时标普500ETF(513500)同样以过去一年3.74%的超额收益位居首位。

但博时标普500ETF(513500)这支基金目前是处于暂停申购的阶段,此外它托管费比别家的高一些,要0.2%一年。如果想要现在入局的话,可以考虑南方标普500ETF(513650),40亿的规模,对个人投资者而言流动性上基本也没什么问题,且目前仍旧有申购额度。

标普500相关ETF费用以及申购赎回状态

数据来源:同花顺iFinD 截至:2020.11.12

再看跟踪纳斯达克100的ETF那就太多了,我们只选取规模前十的做比较,可以看到尽管规模与华夏、广发这些老大哥并不在一个量级中,但是汇添富纳斯达克100ETF(159660)凭借过去一年1.36%的涨跌幅与13.07%的超额收益,在精细化管理这一块做到了极致,若是想要提高赔率的投资者或可选择。

若是想要追求流动性那场内最大的纳指ETF——广发纳指100ETF(159941)更符合要求,其超过300亿的规模,在同类产品中兼具流动性和规模效应。但美中不足的是其0.8%每年的管理费,属于最高的那一档了。

如果想要兼顾实惠和高流动性,其实嘉实纳斯达克100ETF(159501)也可以考虑,其费用是同类产品中最低的,同时规模达99.87亿,离“百亿俱乐部”仅差临门一脚。

纳斯达克100相关ETF费用以及申购赎回状态

数据来源:同花顺iFinD 截至:2020.11.12

但需要注意的是,高回报的背后并非一帆风顺,即使是长期表现优异的资产,也会经历剧烈波动。目前美股面临着一些风险,比如政府停摆风险、国家债务风险、制造业空心化风险、能源基础设施落后风险和AI巨额投资风险等等。

尤其是AI巨额投资风险是美股面临的最大风险。美股的上涨长期就是靠高科技,而近些年高科技中动力最强的就是AI,而现在AI已经出现一些盛极而衰的迹象,起码从市场的角度来看是如此,投资者需要明确自身的风险偏好。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61