创新实业冲击港股IPO,专注于电解铝领域,关联交易占比较高

近两年的全球资本市场上,在算力、存储、机器人等AI产业链之外,有色金属板块也是不可忽视的存在。

其中,作为铝产业链代表性企业,中国宏桥股价自2024年初至今涨幅已超6倍。

与此同时,一家位于内蒙古的电解铝企业正在寻求港股上市。

格隆汇获悉,创新实业集团有限公司(简称“创新实业”)于11月9日通过了港交所聆讯,由中金公司、华泰国际担任联席保荐人。

01

总部位于内蒙古霍林郭勒,专注于电解铝领域

创新实业的历史可追溯至2012年,由崔立新创办。2023年7月,控股公司在开曼群岛注册成立,目前总部位于内蒙古霍林郭勒。

本次发行前,崔立新通过其全资子公司控制创新实业100%的投票权。

崔立新今年56岁,中南大学材料工程硕士,目前任董事长兼非执行董事。此前,他曾在山东创新金属科技有限公司、山东铝谷大宗商品交易中心有限公司任职。同时,他目前也在创新新材(600361.SH)任董事兼董事长。

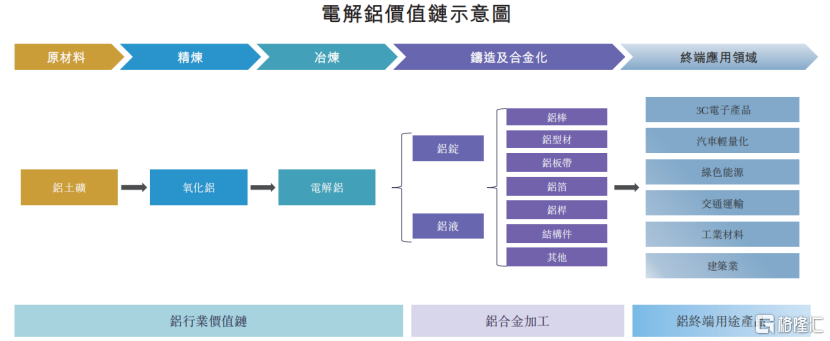

创新实业聚焦于铝产业链上游中的氧化铝精炼和电解铝冶炼。

公司主要提供电解铝产品、氧化铝及其他相关产品,其中,电解铝产品主要包括铝液和铝锭。

铝是一种银白色、具有延展性和耐腐蚀性的金属,广泛应用于3C电子产品、汽车轻量化、绿色能源、交通运输业、工业材料产业和建筑业等领域。

氧化铝是生产电解铝的关键原材料,约94%的氧化铝消耗于电解铝冶炼用途。

2024年,公司氧化铝精炼的氧化铝产量约为153.99万吨,氧化铝自给率达到约84%,电力自给率达88%。

产业链一体化的电解铝生态系统,来源:招股书

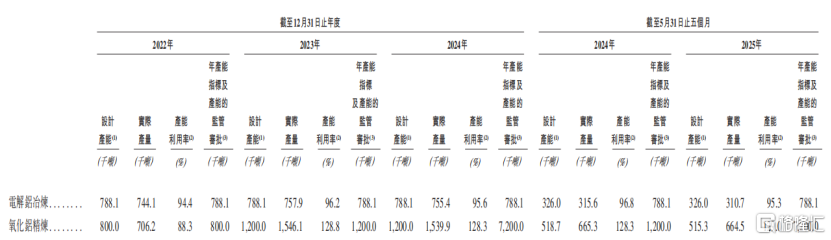

创新实业的电解铝冶炼厂位于内蒙古霍林郭勒市,氧化铝精炼厂位于山东省滨州市。公司已获得批准78.81万吨电解铝的年度产能指标,以及120万吨氧化铝的核定产能。

过去几年,公司的电解铝冶炼平均年产能利用率超过94%,而氧化铝精炼产能利用率均超过88%。

主要产品的产能及相关指标,来源:招股书

02

关联交易占比较高,资产负债率高达84.8%

近几年,在下游需求增长的背景下,创新实业的收入有所增长。

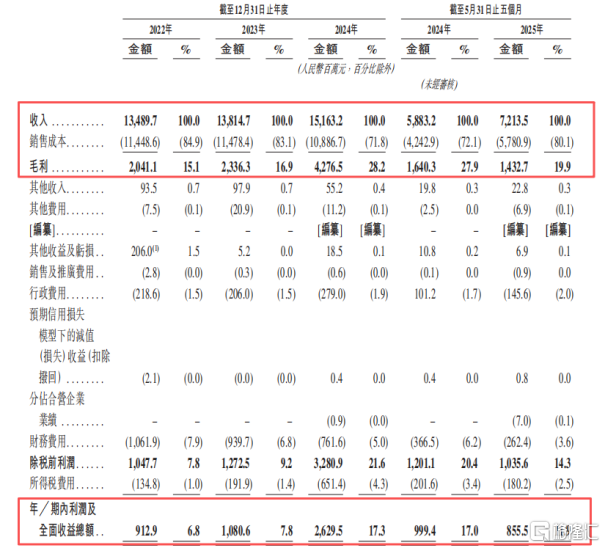

2022年、2023年、2024年及2025年1-5月(报告期),公司的收入分别为134.9亿元、138.15亿元、151.63亿元、72.14亿元,净利润分别为9.13亿元、10.81亿元、26.3亿元、8.56亿元;报告期内毛利率分别为15.1%、16.9%、28.2%、19.9%。

关键财务数据,来源:招股书

2025年1-5月,创新实业净利润同比减少14.4%,主要是由于部分原材料的市价上升导致毛利下跌。

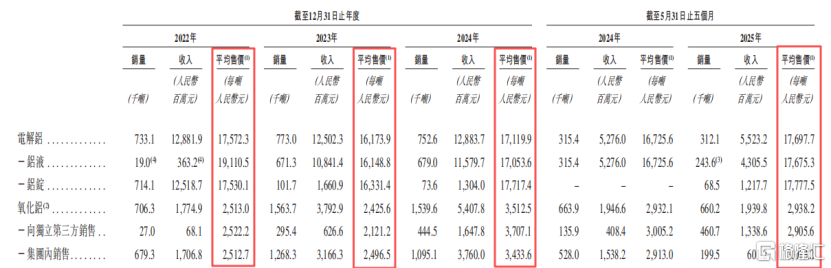

2024年,公司的毛利率和净利润同比提升,主要是因为电解铝及氧化铝的平均售价增加,以及部分原材料价格下跌。

主要产品的收入、销量及平均售价,来源:招股书

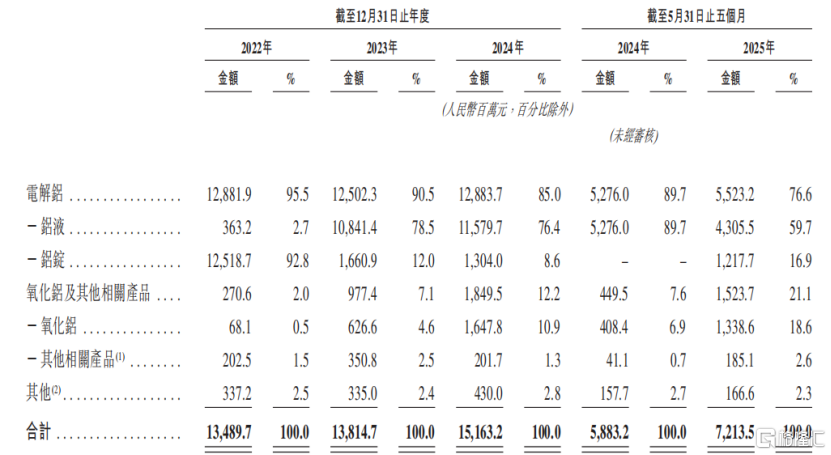

从产品收入结构来看,2022年至2025年1-5月,电解铝的销售收入占比由95.5%下降至76.6%。

公司高度重视电解铝产业链自给自足,氧化铝的收入占比由2022年的0.5%上升至2025年1-5月的18.6%。

氧化铝的收入贡献也受到平均市价的波动影响。报告期内,CRU中国氧化铝价格分别为2936元/每吨、2906元/每吨、4030元/每吨、3517元/每吨。

按产品分部划分的收入明细,来源:招股书

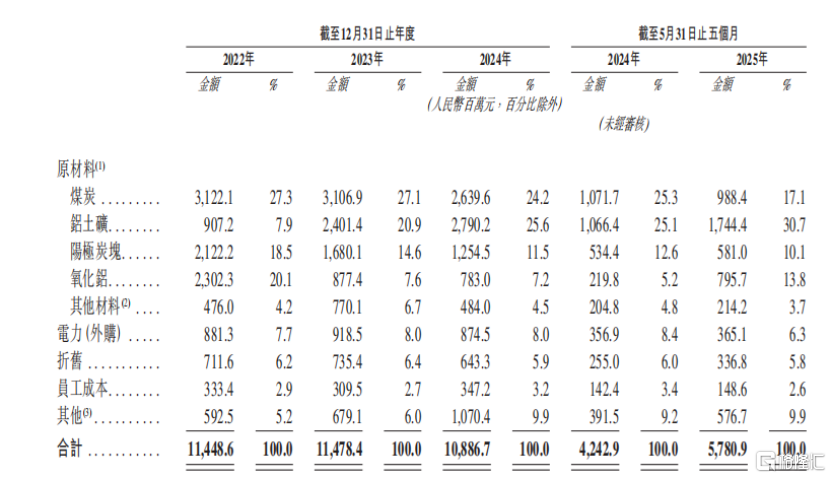

采购端,创新实业的供应商主要包括铝土矿、阳极炭块、煤炭、氧化铝及电力等原材料供应商。

其中,电力成本是所有电解铝企业的主要生产成本。根据CRU的报告,2024年中国电解铝冶炼企业电力成本在生产总成本占比约为36%。

创新实业已建立使用火力的发电站和发电设施,2024年,电力自给率约为88%,远高于约57%的行业同期平均水平。

公司采购煤炭以作发电之用,2024年煤炭成本占同期销售成本的24.2%。如果煤炭价格上升,将可能导致的电力成本增加。

成本构成,来源:招股书

此外,铝土矿也是重要的原材料。2022年至2025年1-5月,铝土矿的成本占比由7.9%提高至30.7%。

值得注意的是,铝土矿(氧化铝精炼主要原材料之一)的供应依赖境外进口。创新实业主要从几内亚和澳大利亚采购铝土矿。

采购铝土矿的成本易受全球供应链稳定性影响,贸易限制、几内亚与澳大利亚等海外地区不稳定因素都会影响供应。

例如,2025年1-5月,公司的毛利率从去年同期的27.9%减少至19.9%,主要就是由于铝土矿价格上涨所致。

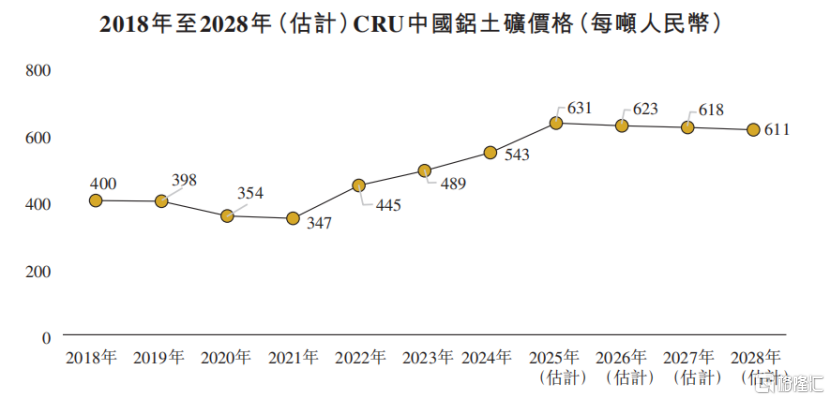

2024年1-5月,CRU中国铝土矿的价格约528元/吨,2025年同期增至720元/每吨,几内亚的不稳定因素占主导。

销售端,创新实业的客户主要包括有色金属加工制造企业及贸易商。报告期内,公司来自前五大客户的收入占比分别为40.8%、87%、86.6%及79.7%。

值得注意的是,公司关联交易占比较高。创新新材(由崔立新控制的上市公司,600361.SH)作为创新国际的关联公司,2023年以来构成公司的最大客户。

报告期内,公司来自创新新材的收入分别占同期总收入的0.0%、78.8%、76.6%及59.8%。

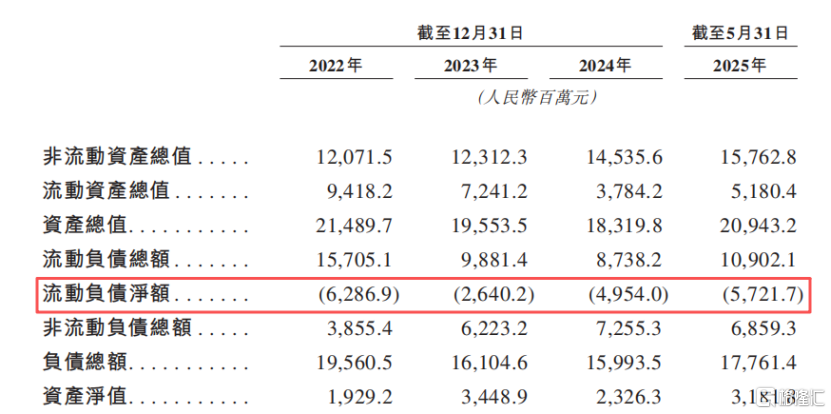

此外,创新实业近几年持续录得流动负债净额,主要是由于电解铝行业属资本密集型,需要银行及其他借款支持业务营运。

截至2025年9月30日,公司净流动负债为67.75亿元,资产负债率高达84.8%。

2024年,创新实业其中一家子公司宣派并派付现金股息3.3亿元。

资产负债表情况,来源:招股书

03

中国铝土矿储量受限,主要依赖进口

铝是全球消费量仅次于钢的第二大金属材料,铝的特性使其可在不同的产品形态之间转换,其锭状是全球交易通用的标准。

按生产材料来源划分,铝可分为电解铝(又称原铝)及再生铝(又称可回收铝)。电解铝占铝产量及消费量的绝大部分,2024年在全球及中国的消费量占比分别为约70%及约78%。

生产电解铝所用的原材料主要包括铝土矿,铝土矿经精炼成为氧化铝,再经电解成电解铝。

根据2024年铝土矿、氧化铝及铝的市价,三者之间的转换率为,每吨氧化铝大致需要2.5吨铝土矿,而每吨电解铝大致需要1.9吨氧化铝。

根据上述转换率,铝土矿、精炼及冶炼在电解铝价值链中的价值量分布分别为13%、25%及62%。精炼及冶炼阶段共占整个价值链约87%。

电解铝价值链示意图,来源:招股书

铝土矿全球探明铝土矿储量约为300亿吨,可开采90多年。

铝土矿储量丰富但高度集中。2024年,全球约74%的探明储量集中在几内亚、澳大利亚、越南、巴西、牙买加及印尼六个国家,其中几内亚及澳大利亚是全球两大铝土矿生产国。

中国的铝土矿储量为6.8亿吨,2024年产量为6100万吨。按现有供应率计,中国国内铝土矿储量仅可支撑约11年的铝土矿生产。

受制于4500万吨的电解铝年产能上限,中国的铝土矿需求预计将稳定在2.27亿吨左右,但预测供应将更依赖进口铝土矿。

因此,中国是全球最大的铝土矿进口国,2024年铝土矿进口量为1.59亿吨,预计于2028年将达到1.92亿吨。几内亚是中国最大铝土矿进口来源地。

由于增加使用从海外进口的铝土矿,招股书中预测,2028年,CRU中国铝土矿价格将大幅上涨至约611元/每吨。

2018年至2028年(估计)CRU中国铝土矿价格,来源:招股书

氧化铝可作为电解铝冶炼及各类化学应用的原材料,约94%的氧化铝用于电解铝冶炼。

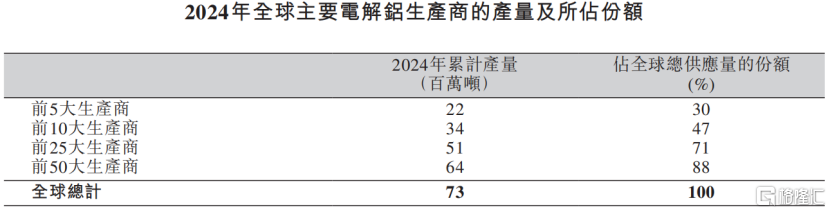

全球铝的生产高度集中。2024年,全球前五大生产商的电解铝供应量约为2200吨,相当于全球产量约30%。

2024年全球主要电解铝生产商的产量及所占份额,来源:招股书

中国目前在全球电解铝生产中占主导地位。2024年,全球前25大电解铝生产商之中,有14家是中国公司。

根据CRU的报告,按2024年产量计,创新实业是中国第十二大电解铝生产商。其他参与者还包括中国铝业、中国宏桥、天山铝业、云铝股份等。

值得注意的是,作为铝产业供给侧改革的一部分,中国工信部规定,中国的电解铝总产能严格控制在每年约4500万吨的水平。

电解铝及氧化铝产品需求受其在下游市场的应用推动,包括3C电子产品、汽车轻量化、绿色能源、交通运输、工业材料及建筑业。

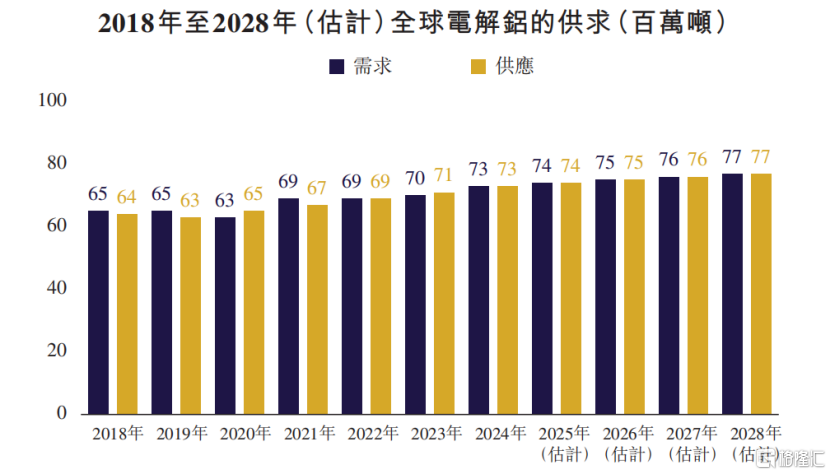

展望未来,CRU预计全球电解铝需求将由2025年的7400万吨增至2028年的7700万吨,年复合增长率将放缓至1.6%。

中国的电解铝需求量将从2024年的4500万吨微升到2028年的近4600万吨。

2018年至2028年(估计)全球电解铝的供求(百万吨),来源:招股书

铝市价呈现周期性,根本上由不断变化的市场供需动态以及主要铝生产国及消费国的政治、经济及环境变化所推动。

2023年全球电解铝市价及中国电解铝市价均较2022年有所下跌,主要由于俄乌战争造成的干扰、欧洲面临经济重大下行而中国经济亦呈现放缓态势所致。

2024年电解铝市价回升,因全球电解铝市场出现3.5万吨缺口,2025年初价格保持相对稳定。

CRU预期,在供需平衡趋紧下,电解铝价格于预测期间内将温和上涨,上期所价格将由2025年的2.01万元/每吨上升至2028年的2.29万元/每吨。

由于氧化铝及电解铝在市场供需基本面方面的差异,预期两者于2025年至2028年间将呈现不同的价格趋势。

总体而言,电解铝行业受宏观波动影响较大,创新实业近几年营收稳步增长,但是受铝土矿及下游价格波动影响,公司毛利率和净利润波动较大,关联交易占比、资产负债率均较高。

未来,创新实业能否在周期的波动中稳步经营,格隆汇将保持关注。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61