据金融时报,中国政府正在推动分散的国内半导体行业整合,希望打造能够与美国和欧洲大型企业抗衡的国家级“冠军企业”,但并不顺利。

知情人士透露,中国政府今年召集了一些芯片设备制造商,讨论可能将不同技术公司整合为国家支持的巨头公司。计划由国家发展和改革委员会主导,旨在优化半导体产业结构。

在美国持续出口管制的背景下,北京将这一产业视为加强本土芯片能力的关键。

然而,知情人士表示,由于企业和投资者在所有权结构和估值问题上的分歧,芯片制造设备企业之间的谈判陷入僵局。

一位了解谈判情况的人士表示:“利益分散太严重。卖家不愿意亏本出售,买家也不愿意支付溢价。”

另一名人士称谈判仍在继续,但不太可能达成政府最初设想的大规模整合。

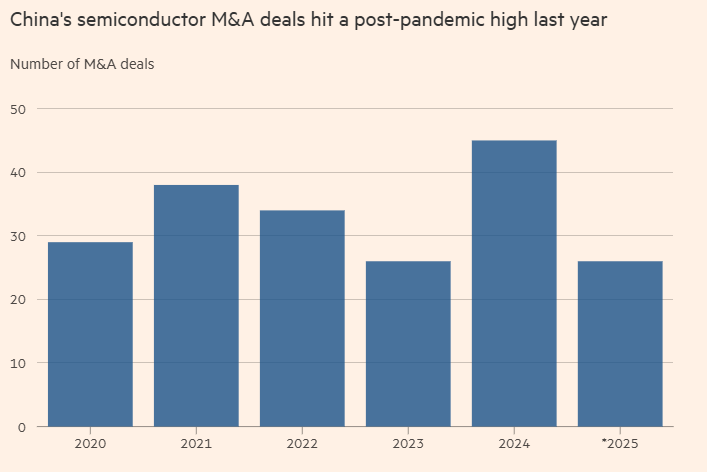

尽管计划遭遇阻力,但交易数量的上升显示出一些进展。根据金融信息提供商Wind的数据,今年以来,中国已宣布26起半导体并购交易。其中最受关注的一起发生在5月,即服务器和数据中心CPU设计公司海光信息与超级计算机制造商中科曙光合并。

如果这些交易最终完成,2025年的并购活动。可能接近疫情后2024年创下的45起交易的高点。

杰富瑞半导体分析师 Edison Lee表示,芯片设备领域的整合将有助于中国打造自给自足的半导体供应链,取代来自应用材料公司、泛林集团等美国公司的设备。

他指出,目前,中国的芯片代工厂要购买国产设备,必须从多个供应商采购,而这些供应商的技术整合性不佳,“在设备行业里,单一产品公司很难取得巨大成功。代工厂更倾向于从同一个供应商购买多台设备,这样使用更方便。”

通过整合,北京还希望能更有针对性地将资金投向战略重要企业。

伯恩斯坦分析师Qingyuan Lin表示:“已经意识到分散投资难以形成使行业盈利所需的规模。因此,政策正在集中资源,打造能够在国际市场上竞争的国家级企业。”

但也有人质疑,仅靠整合是否能带来实质性技术突破。

一位驻上海的芯片投资者表示:“很多待出售公司并不具备技术护城河。如果合作不具备战略价值,并购未必能取得成功。”

Qingyuan Lin补充称,整合风险很高,“那些最适合收购这些资产的公司,往往最不愿意出手,因为清楚对方为何表现不佳,也通常认为估值过高。”

这场国家主导的整合行动还吸引了芯片行业以外公司的兴趣。不少上市公司——从房地产开发商到杀菌剂和针织机械制造商——纷纷宣布计划收购半导体资产。

但很多交易最终也未能完成。根据《金融时报》根据Wind数据的统计,仅2025年已有8起已宣布的交易未能完成。

中国电子设计自动化(EDA)龙头华大九天在3月宣布将收购规模较小的竞争对手芯和半导体,交易本将拓展公司产品组合。但上月因未能就交易条款达成一致而宣告终止。

浙江奥康(皮鞋制造商)和宁波慈星(针织机械制造商)也都因估值问题,近期放弃了各自的芯片收购计划。

业内人士表示,买方与国家支持的卖方之间的估值分歧仍是长期障碍。

“即使企业业绩下滑,许多投资者仍不愿以低于账面价值的价格出售资产。”一位芯片投资者表示。

中国庞大的晶圆代工产业网络,目前的整合进展也极其有限,这一领域依然高度分散,政治上很敏感。

过去十年,在地方政府支持下,大量代工项目蜂拥上马,许多项目并行建设,导致成熟芯片产能过剩、价格竞争激烈。

芯片专家指出,中国若能整合先进制程产能,也会带来益处,这样可将人才和最先进的芯片制造设备集中,而不是分散在不同项目中。

尽管中国正投资于更先进的制程技术,打造适用于智能手机和人工智能应用的先进芯片——例如在深圳和上海投资7纳米产线——但行业依然面临重复建设和人才分散问题。

“这里是最需要整合的地方。”一位芯片投资者表示,“但地方政府拥有这些代工厂的大部分股权,不愿意以低价出售——因此找不到愿意接手的买家。他们不想被指责贱卖国家资产。”