美国商业地产危机“远未结束”!彭博深度:SVB倒闭一年后,加州银行再成关注焦点

FX168财经报社(北美)讯 周三(4月10日),彭博社报道称,River City银行喜欢吹嘘自己是一家具有远见卓识的中型公司。

这家总部位于加利福尼亚州萨克拉门托的银行在五年内将资产翻了一番,达到约50亿美元,在西海岸各地提供房地产贷款。负责该银行房地产贷款业务的丹·富兰克林 (Dan Franklin) 表示,其投资组合从洛杉矶公寓到硅谷仓储设施,旨在抵御市场动荡。#银行业危机#

“我们拒绝的交易比我们现在做的要多得多,”富兰克林说。 “我们正在玩的是低风险、低收益的游戏。”

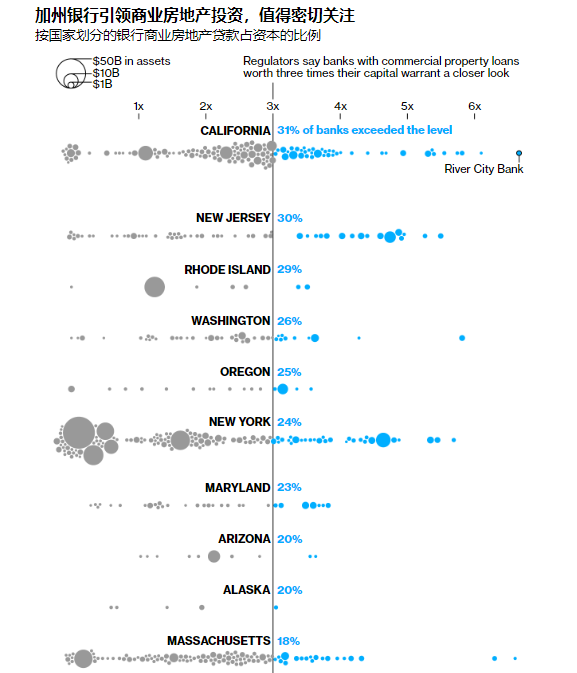

截至去年底,快速增长使River City的商业房地产贷款占其资本的比例达到660%,是监管机构表示值得加强审查的水平的两倍多。这是加州所有银行中所占份额最大的——但该银行拥有大量公司。

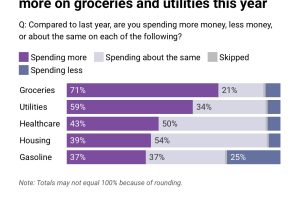

加利福尼亚州是去年地区银行动荡的中心,也是该行业最新麻烦点:商业房地产的最前沿。根据彭博社对贷方去年年底提交的联邦电话报告的分析,该州127家注册银行中近三分之一的房地产债务超过300%,是美国各州中最高的。

(图源:彭博)

随着美国各地价值暴跌,监管机构和投资者正在密切关注贷方持有的商业房地产,尤其是办公楼和公寓楼。上周,美联储负责监管的副主席迈克尔·巴尔(Michael Barr)将市场压力比作“缓慢行驶的火车”。他表示,央行特别关注那些在预计价格将大幅下跌的地区拥有办公空间的贷款机构。

由于一代人以来的最高利率使业主更难再融资,银行不得不为不良贷款拨出更多准备金。今年早些时候,这个问题波及全球市场,从纽约社区银行 (New York Community Bancorp Inc.)到日本青空银行 (Aozora Bank Ltd.)等公司都对财产损失发出警告,并且很可能成为今年拉开帷幕的第一季度财报季的焦点。

在加利福尼亚州,洛杉矶和旧金山受到办公市场动荡的打击尤为严重,这些动荡源于公司放弃办公空间以及员工从疫情中缓慢返回。银行在房地产贷款中所占比例相对较大,部分原因在于与该国其他地区相比,房地产价格历来较高。

这并不一定会转化为损失,而且许多贷方的投资组合远远超出了国家范围。但加州绝大多数银行规模相对较小,并且一直受到监管机构的关注——这意味着只有在事情开始崩溃之后,一些弱点可能才会暴露出来。

“加州的金融生态系统严重依赖地区和商业银行,”加州大学欧文分校保罗·梅拉吉商学院金融硕士项目教务主任迈克尔·伊默曼 (Michael Imerman) 表示。 “小型银行迎合特定客户,这可能会导致一个古老的问题:集中度风险。”

快速增长

美联储、联邦存款保险公司和货币监理署已表示,他们将密切监控300%资本池内的银行,并在三年内将其房地产贷款持有量增加至少50%。年期间。分析显示,加州有20家银行(占该州银行的16%)超过了这两个门槛,这一比例高于除华盛顿特区和俄勒冈州以外的任何地方。这些数据基于截至3月份提交的电话报告,涵盖办公室和购物中心等传统商业地产的贷款,以及多户建筑和建筑贷款。

如果它是一个国家,加州将是世界第五大经济体,但其银行业格局分散。总部位于旧金山的富国银行拥有1.9万亿美元的资产,是唯一一家总部位于该州的被列为系统重要性金融机构的银行。

区域性银行往往对商业房地产有更大的敞口,并且缺乏可以分散风险的其他业务,例如投资银行或信用卡。房地产贷款在繁荣时期提供相对较高的收益率,但当价值下跌、空置率增加和融资成本上升时,可能会放大损失——就像现在发生的那样。

詹尼·蒙哥马利·斯科特 (Janney Montgomery Scott) 董事总经理蒂莫西·科菲 (Timothy Coffey)表示:“专注于任何事情都会杀死一家银行。”他指出,硅谷银行(SVB)因风险资本和初创客户的集中而受到打击,而总部位于旧金山的第一共和银行则专注于高端业务。拥有巨额超额存款余额的净资产人士。 “无论集中程度如何,它的存在对于银行和银行监管机构来说都是一个潜在的问题。”

(图源:彭博)

加州银行家协会首席执行官凯文·古尔德(Kevin Gould)表示,商业房地产是一个多元化的行业,包括各种各样的房产。他表示,与非银行贷款机构相比,市中心办公楼的贷款仅占银行投资组合中房地产市场的“一小部分”。

古尔德表示:“在发放商业地产贷款时,银行遵循安全稳健的贷款惯例,包括降低贷款价值比率,并确保额外的抵押品和贷款担保来源,我们相信这将是稳定的来源。”

截至去年8月,River City在标准普尔全球评级的所有美国银行中对商业房地产的风险敞口最高。但富兰克林认为,集中度本身并不一定是坏事。他和首席执行官史蒂夫·弗莱明(Steve Fleming)一直在大量投资他们认为安全的贷款,并根据贷款价值和偿债覆盖率等指标建立了保守的投资组合。去年该公司的房产贷款账簿未产生任何信用损失。

富兰克林表示:“当形势不太好、市场陷入困境、市场恶化时,我们就会大放异彩。”他指出,该公司已主动与监管机构讨论其战略。 “那时我们希望将损失降至最低甚至为零,并且我们将有机会在其他人都分心的时候继续增长。”

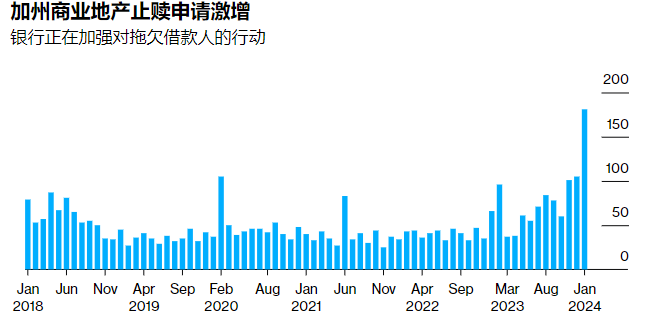

与此同时,银行对拖欠借款人的态度越来越严厉。据数据提供商Attom称,1月份加州商业房地产止赎申请数量几乎是去年同期的两倍。 Attom的数据显示,2023年申请取消抵押品赎回权的商业贷款中约有五分之一来自银行,其他贷款则由保险公司、非银行贷款机构和富人提供。

(图源:彭博)

在 SVB 和第一共和银行倒闭后,加州金融保护和创新部承诺增加监管时间并加强对大型银行的审查。该部门发言人马克·莱耶斯(Mark Leyes)拒绝就这一举措发表评论,但表示监管机构正在密切关注商业房地产市场。

银行和金融机构委员会主席、州参议员莫尼克·利蒙(Monique Limón)表示,加州的银行业监管正在加强,但联邦监管机构有更好的能力来监管主要机构。

她说:“由于我们双重银行体系的性质,加州依赖联邦监管机构为银行业内的安全稳健的做法建立强有力的基准。”

总部位于圣地亚哥的Axos Financial Inc.首席执行官Gregory Garrabrants表示,加州漫长的项目审批流程降低了银行房地产损失的风险。近年来,他的公司一直在该州和其他地方提供大笔贷款,其中包括向曼哈顿特朗普大厦提供1亿美元贷款。根据上周提交的最新电话报告,截至第四季度,其商业地产贷款相当于资本的245%。

他表示,虽然旧金山和洛杉矶的写字楼市场仍然充满挑战,但加州的高准入门槛可能会限制其他类型房产的价值。

他说,这“导致定价要高得多”。 “如果你是拥有该房产的受益人,那么你实际上拥有稳定性,因为你周围都存在供应限制。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61