伯恩斯坦下调温蒂快餐目标价至15美元:维持市场表现评级

内容导读

伯恩斯坦下调温蒂目标价

根据 www.TodayUSStock.com 报道,2025年5月5日,伯恩斯坦(Bernstein SocGen Group)将温蒂快餐公司(Wendy's Co.,NASDAQ:WEN)的目标价从18美元下调至15美元,维持“市场表现”(Market Perform)评级。新目标价较上一交易日收盘价(约12.5美元,基于市场数据推算)高出约20%,表明分析师对温蒂短期内股价上涨空间持谨慎乐观态度。伯恩斯坦表示:“温蒂的盈利能力有所改善,但销售增长乏力和宏观压力限制了估值上行空间。”

此次目标价下调反映了温蒂在2025年第一季度财报中销售额低于预期的影响,叠加快餐行业面临的消费者支出疲软和成本上升压力。尽管如此,维持“市场表现”评级显示伯恩斯坦对温蒂长期战略的信心尚未动摇。数据来源:路透社。

市场表现评级的逻辑

伯恩斯坦在报告中阐述了下调目标价并维持“市场表现”评级的主要原因:

销售额低于预期:2025年第一季度,温蒂全球系统销售额下降1.1%,美国同店销售额下降2.8%,低于市场预期的0.5%降幅,反映了消费者支出疲软。

成本压力:特朗普的关税政策可能推高食品和包装材料成本,压缩温蒂的毛利率。伯恩斯坦预计2025年毛利率将从23.8%降至23.2%。

盈利能力改善:尽管销售疲软,温蒂通过运营效率提升和成本控制实现了每股收益(EPS)0.20美元,符合分析师预期,显示了管理层的执行力。

长期战略潜力:温蒂计划到2028年将全球门店数增至8100-8300家,并实现5-6%的系统销售额增长,国际扩张和数字化投资为其提供了长期增长动力。

伯恩斯坦此前于2025年3月8日维持18美元目标价,此次下调反映了对短期销售挑战的担忧,但“市场表现”评级表明温蒂估值仍具吸引力,需更多季度表现来支撑估值扩张。

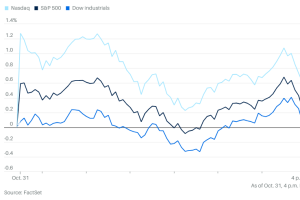

温蒂快餐近期市场表现

截至2025年5月4日,温蒂快餐股价约为12.5美元,2025年年内累计下跌约20%,显著跑输标普500指数(年内涨约8%)。以下为温蒂与主要竞争对手的对比:

| 公司 | 股票代码 | 2025年YTD涨幅 | 最新目标价(美元) |

|---|---|---|---|

| 温蒂快餐 | WEN.US | -20% | 15(伯恩斯坦) |

| 麦当劳 | MCD.US | -5% | 315(高盛) |

| 汉堡王(RBI) | QSR.US | -3% | 80(摩根士丹利) |

温蒂2025年第一季度财报发布后,股价在盘前交易下跌1.52%,至12.49美元,接近52周低点12.06美元。市场对温蒂下调2025年销售指引(全球系统销售额预计持平至下降2%)反应负面,叠加44%股息削减(从每股0.25美元降至0.14美元)进一步削弱投资者信心。

2025年第一季度财报分析

温蒂于2025年5月2日公布的2025年第一季度财报显示:

收入:5.235亿美元,同比下降2.5%,低于分析师预期的5.2973亿美元。

每股收益(EPS):0.20美元,符合分析师预期。

全球系统销售额:34亿美元,同比下降1.1%;美国同店销售额下降2.8%,国际同店销售额增长2.3%。

全年指引:维持调整后EBITDA预期为5.3-5.45亿美元,每股收益0.92-0.98美元,但全球系统销售额指引从“增长1-2%”下调至“持平至下降2%”。

温蒂管理层表示,将通过客户反馈、数字化投资和国际扩张应对销售挑战。CEOKirk Tanner在财报电话会上表示:“我们正加速核心菜单更新和技术投资,以提升客户体验和市场份额。”

快餐行业动态

快餐行业在2025年面临多重挑战。消费者因高通胀和经济不确定性减少外出就餐支出,美国快餐行业2025年一季度同店销售额平均下降1.5%。特朗普的关税政策可能推高食品和包装成本,增加行业运营压力。行业数据显示,2025年快餐行业收入同比增长仅1.8%,远低于2023年的5%。数据来源:Statista、华尔街日报。

温蒂通过国际扩张(计划2028年前将国际门店增至2000家)和技术投资(如AI点餐系统)寻求突破,但短期内需应对美国市场的需求疲软。竞争对手如麦当劳通过低价套餐(如5美元套餐)刺激需求,而温蒂的促销活动尚未显著提振销售。

温蒂投资前景

尽管目标价下调,温蒂快餐仍具一定投资价值,以下为前景分析:

估值吸引力:温蒂当前市盈率(NTM P/E)约15倍,低于行业平均18倍,伯恩斯坦认为其估值具有吸引力,但需连续数季度强劲表现以推动市盈率扩张。

股息调整:股息削减至每股0.14美元后,股息收益率仍约4.5%,低于之前的7.97%,但更可持续,支持长期现金流回报。

国际增长:温蒂的国际扩张计划(2028年全球门店增至8100-8300家)为其提供了长期增长潜力,尤其在亚洲和欧洲市场。

短期风险:美国市场销售疲软和关税成本上升可能继续拖累股价,投资者需关注美联储5月议息会议对消费环境的指引。鲍威尔4月28日表示:“通胀风险需优先考虑,利率路径取决于数据。”数据来源:美联储官网。

投资者可在股价回调至12美元附近时考虑建仓,长期持有以捕捉国际扩张和行业复苏的潜在回报。数据来源:彭博社分析。

编辑总结

伯恩斯坦将温蒂快餐目标价从18美元下调至15美元,维持“市场表现”评级,反映了2025年第一季度销售额低于预期和宏观压力的影响。温蒂盈利能力稳定,但美国市场疲软和关税成本限制了短期上涨空间。国际扩张和数字化投资为其提供了长期增长潜力,但股息削减和销售指引下调削弱了市场信心。投资者可关注美联储政策和温蒂的季度表现,寻找长期配置机会。

名词解释

市场表现评级:等同于“持有”评级,分析师认为股票表现将与市场指数(如标普500)持平,建议持有而非增减仓。

同店销售额:衡量现有门店在特定时期的销售增长,反映核心业务表现。

调整后EBITDA:息税折旧摊销前利润,剔除非经常性项目,反映企业核心运营盈利能力。

2025年相关大事件

2025年5月5日:伯恩斯坦将温蒂目标价从18美元下调至15美元,维持“市场表现”评级。

2025年5月2日:温蒂发布2025年第一季度财报,EPS符合预期,收入低于预期,股价盘前跌1.52%。

2025年3月8日:温蒂投资者日公布2028年增长目标,伯恩斯坦维持18美元目标价。

2025年2月13日:温蒂第四季度财报超预期,结束六季度同店销售下滑,但下调2025年销售指引。

专家点评

伯恩斯坦分析师,2025年5月5日:“温蒂的盈利能力改善令人鼓舞,但销售疲软和成本压力限制了短期估值扩张,需更多数据验证其长期战略。”

Kirk Tanner,温蒂CEO,2025年5月2日:“我们正通过菜单创新和国际扩张应对市场挑战,2025年将是战略转型的关键一年。”

Jerome Powell,美联储主席,2025年4月28日:“通胀和消费数据将决定利率路径,快餐行业需适应高利率环境。”

David Palmer,Evercore ISI分析师,2025年5月3日:“温蒂的国际扩张计划为其长期增长奠定了基础,但美国市场需更强促销策略。”

Jon Tower,Citi分析师,2025年5月2日:“温蒂股息削减虽影响短期吸引力,但释放的现金流将支持扩张和债务管理。”

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61