事发紧急!美国审查瑞士信贷敞口 英国央行召集谈判 高盛、摩根大通:暴雷新空头砸市

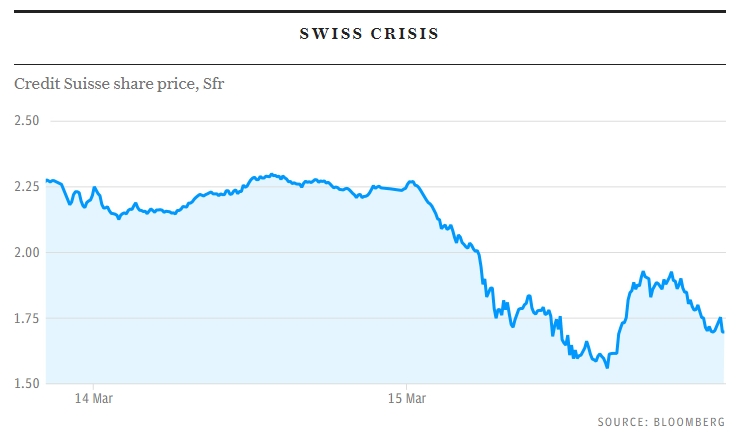

FX168财经报社(香港)讯 瑞士信贷(Credit Suisse)周三欧盘收市崩跌30%,在大股东沙特国家银行排除再注入资金消息打击后,恐慌情绪从欧洲蔓延至美国股市,道琼斯指数一度重挫725点,收市跌幅收敛下跌280点。瑞士央行表示,如有必要将提供额外流动性。美国财政部审查美国银行对瑞士信贷的敞口,而大型银行则认为风险可控,英国央行也与国际同行展开紧急会谈。高盛、摩根大通表示,银行业恐慌的新空头砸市。

美国财政部:审查美国银行对瑞士信贷敞口

彭博社据知情人士透露,在瑞信股价创下历史最大单日跌幅后,美国财政部正在积极审查美国金融业对瑞信集团的风险敞口。其中一位不愿透露姓名的人士表示,财政部官员正在与美联储和欧洲监管机构密切合作。尽管瑞士信贷正在努力安抚投资者,但这仍然加剧了上周美国地区性银行倒闭引发的市场混乱。

美国Silvergate、硅谷银行和Signature Bank纷纷倒闭后,瑞士信贷的重磅消息加剧人们对金融稳定性的担忧。当全球金融体系出现动荡时,美国财政部通常会联系主要银行收集数据,为它们的下一步行动提供信息。美国监管机构对欧洲最大银行的健康状况非常感兴趣,因为这些银行与美国金融机构进行价值数十亿美元的交易,这增加了美国银行可能受到动荡影响的风险。

周三早些时候,美国财政部发言人表示,该机构正在监测瑞士信贷的情况,并与全球同行保持联系。瑞士信贷正在进行为期三年的复杂重组,一直在努力控制存款外流。与该银行相关的信用衍生品成本,飙升至让人想起2008年金融恐慌的水平。

英国央行:紧急召集谈判

英格兰银行(BoE)与国际同行举行紧急会谈,恐惧情绪在伦敦金融城蔓延,盖过了财务大臣杰里米·亨特(Jeremy Hunt)的首份预算案。对新的银行业危机的担忧日益加剧,导致金融专家开始重新评估对经济增长的预测,一些人预测央行将很快不得不开始降息。

英格兰银行官员正在与同行进行会谈,因为他们都在竞相评估瑞士信贷问题的潜在影响,瑞士信贷是一家深陷全球金融体系的“具有系统重要性”的机构。

专家预测,它将需要救助,以防止崩溃将震撼全球的银行和养老基金。焦虑加剧后,瑞士信贷当日股价暴跌。

(来源:彭博社)

由于英国银行和资产管理公司被投资者抛售,富时100指数下跌近4%。保险公司保诚损失了超过12%的估值,而巴克莱则下跌了9%。

与此同时,壳牌(Shell)和BP的跌幅均超过8%。由于对2008年金融危机及其后果的记忆引发了对全球经济衰退的担忧,石油本身的价格下跌超过5%。

这场危机与财政大臣在公布预算责任办公室关于英国今年将避免经济衰退的预测时试图描绘的改善景象形成鲜明对比。财政大臣表示,更光明的前景“证明怀疑者是错误的”,因为最新预测显示通货膨胀率到年底将降至2.9%。

亨特表示,在政府的税收和支出监管机构预算责任办公室(OBR)表示任何经济衰退都将比四个月前的预测“更短、更浅”之后,经济现在“走上了正确的轨道”。 然而,资深经济学家警告说,瑞士信贷的倒闭有可能颠覆从大流行病和欧洲地缘冲突的双重冲击中复苏的过程。

努里尔·鲁比尼(Nouriel Roubini)因正确预测金融危机而被称为末日博士,他将围绕瑞士信贷的危机描述为欧洲和全球市场的“雷曼时刻”。他说该银行“大到不能倒,大到无法挽救”。

“一年多来,经济和金融硬着陆一直是我的基准。现在这显然是不可避免的,”他补充道。

尽管预计今年经济仍将萎缩 0.2%,但英国不再认为它将进入技术性衰退,定义为经济连续两个季度下滑。其先前的预测显示下降 1.4%,并预测经济衰退将持续一年多。然而OBR表示,英国的税收负担仍有望创下战后新纪录。

上周美国硅谷银行 (SVB) 和 Signature Bank 倒闭后,投资者越来越担心全球银行业。瑞士信贷在过去两年里从一场危机走向另一场危机,但周三其最大股东拒绝向这家陷入困境的银行注入更多现金后,其问题变得更加严重。

沙特国家银行(SNB)主席Ammar Al Khudairy表示,出于监管原因,他的公司将不再向瑞士信贷投资。在发表评论后,对这家饱受丑闻打击的银行将拖欠贷款的押注跃升至历史新高。

本周早些时候,瑞士信贷承认发现其财务报告控制存在弱点后,加剧了对该行业的担忧。它还表示,在一系列代价高昂且具有破坏性的丑闻发生后,客户继续从银行撤资。

瑞士信贷首席执行官Ulrich Körner周三对媒体表示:“我们是一家强大的银行,我们是一家受瑞士监管的全球银行。我们满足并基本上超越了所有监管要求,我们的资本、我们的流动性基础非常强大。”

瑞士央行:提供额外流动性

瑞士金融监管机关FINMA和瑞士央行15日紧急召开会议后发布声明:“瑞信当前的资本率与流动性状况仍符合FINMA要求,央行将在必要时向瑞信提供额外流动性。”

瑞士当局在声明中强调:“美国某些银行的问题,不会对瑞士金融市场构成直接蔓延风险。”

外媒曾传出,瑞信除了呼吁瑞士央行公开表示对其支持外,也希望瑞士金融监管机关FINMA 做出类似回应,如今瑞信获得瑞士当局相挺,流动性危机暂时缓解。

高盛、摩根大通:爆雷新空头砸市

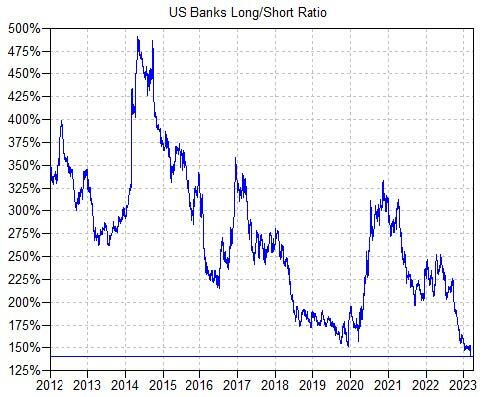

高盛交易员John Flood表示:“我们看到REITs和CRE区域银行的新空头,值得注意的是,在原油价格下跌之后,低质量能源名称中的高频供应短缺。隔夜美国银行的多头/空头比率进一步跌至历史新低140%,并且在我们的记录中最快的速度,即在一个交易日中下降8%,这是因为受到激进卖空的推动。”

(来源:ZeroHedge)

摩根大通ETF交易员Jonathan Rogerson提到:“昨天是活跃的一天,股票中最有趣/最热门的流动是在当天高点附近,从我们的对冲基金账户开始或重新加载美国区域银行空头。来自我们客户群的资本需求一直居高不下,特别关注固定收益。债券市场的波动性处于或高于2020年新冠危机的峰值水平,这正在转化为屏幕流动性减少,尤其是在曲线前端。对于执行需求,风险块在这里可能比平时更有意义。”

摩根大通消费板块交易员Brian Heavey指出,投资者继续努力应对不断恶化的基本面,包括信贷紧缩、零售销售放缓和银行体系持续存在的不确定性。也就是说,每个人都看跌,并且相应地在进行定位,使得空头犹豫不决,而反向多头则犹豫不决。总收入已大幅减少,这导致无所事事的交易环境。

“随着过去一周所有负面消息的出现,3860点的标普500指数感觉像是多头的胜利,”他如此诠释。

“我们看到高杠杆的空头数量增加,我们的篮子团队在这个领域看到更多的空头,我们再次看到邮轮和高杠杆休闲餐厅的空头。安全的逃亡仍在继续,防御力量和大型科技股的出色表现证明了这一点。”

摩根大通Market Intel负责人Andrew Tyler给出结语,金融不稳定仍然是当今股票和债券的焦点,早些时候欧洲银行的抛售导致股票再次流出并流入国债,2年期美债收益率达到去年9月以来的最低水平。

他总结称:“展望未来,我们将在本周晚些时候听到欧洲央行的消息。利率市场认为加息25个基点的可能性更高,低于欧洲央行行长拉加德在3月5日暗示的50个基点加息,但市场仍期待加息50个基点和3.75%的最终利率。”

“密切关注拉加德如何解决金融不稳定和通胀之间的争论,因为这也将是3月22日美国联邦公开市场委员会(FOMC)的重点关注点。市场最新想法是,期待下周再次加息25个基点,并在5月暂停前最后一次加息。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61