4年飙升506%!“美国制造”热潮如火如荼 这一行业迎来繁荣时期

FX168财经报社(北美)讯 当斯特林基础设施公司(Sterling Infrastructure Inc.)首席执行官乔·卡提略(Joe Cutillo)刚开始告诉华尔街,工厂将回到美国,每个人都认为他疯了。

“我职业生涯的前15年更多的是关于整合。将制造业转移到墨西哥、亚洲或东欧,”卡提略在接受采访时说。“这真的是我人生中第一次看到回流。”

彭博社汇编的数据显示,自2022年初以来,美国公司提到近岸、回流和在岸(即将制造业迁回或更靠近公司母国的同义词)的次数平均增长了216%。根据白宫截至9月26日最新的数据,自拜登总统上任以来,私营企业宣布了5160亿美元的投资。

这5000亿美元与其说是一种催化剂,不如说是一种趋势的升级,这种趋势在特朗普执政期间开始受到关注。“(与中国的)贸易战是第一个巨大的冲击,”彭博社高级地缘经济分析师杰拉德·迪皮波(Gerard DiPippo)在接受采访时说。

但正是这场大流行暴露了全球化供应链的脆弱性,促使企业认真加快近岸计划。苏伊士运河和巴拿马运河港口的积压和航运阻塞,表明了依赖拉美和亚洲廉价生产的风险,而自动化技术的进步和货运成本的不断上升,使得将生产迁回美国在经济上更具吸引力。

这意味着建造新工厂、数据中心和仓库等一些鲜为人知的公司迎来了繁荣时期,以Sterling Infrastructure为例,其市值在过去四年里上涨了506%,从3.9亿美元增至24亿美元。同期,承包巨头Quanta Services Inc.市值增长近五倍,至250亿美元,而同行TopBuild Corp.、Emcor Group Inc.和Fluor Corp.涨幅均超过100%。

对近海相关建筑的需求来自各行各业,包括生命科学、医院和技术。Sterling的Cutillo表示,人工智能的突破推动了数据中心的需求,近年来销售增长了20%到30%。“我们没有看到数据中心项目出现任何放缓,”他说。

外国公司正加入美国公司的行列,推动美国制造业的发展。在乔治亚州,Sterling正在帮助韩国的现代汽车公司(Hyundai Motor Co.)和加州的Rivian Automotive Inc.建设总面积达1100英亩的电动汽车工厂。

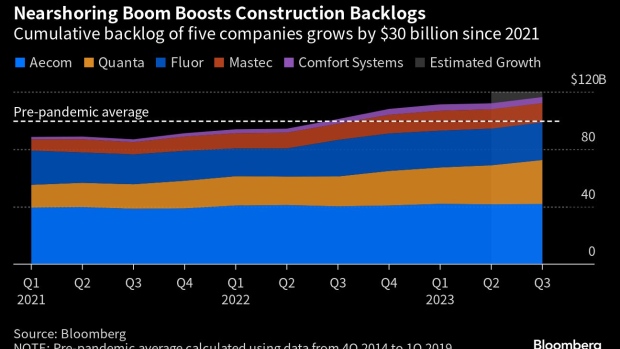

因此,许多建筑公司现在都有庞大且快速增长的等待名单。Quanta、Fluor和三家同行的积压订单总额接近1200亿美元,比疫情前的平均水平高出约200亿美元。预计第三季度将连续增长约4%。

(图源:彭博社)

8月份,建筑和制造业支出折合成年率达到1980亿美元,较去年跃升近66%,达到自美国经济分析局(BEA)上世纪50年代开始追踪相关数据以来的最高水平。

最近的支出激增在很大程度上要归功于拜登政府推动国会通过的两项法律,这两项法律提供了数十亿美元的补贴、税收抵免和其他激励措施,以促进半导体和电动汽车的本土制造——这两个行业具有重要的地缘政治意义,中国近年来在这些行业取得了重大进展。

不过,国会不能把所有功劳都揽在自己身上。Emcor首席执行官Tony Guzzi在接受采访时表示:“无论有没有政府刺激措施,这些趋势都在发生。”“政府刺激巩固了需求或延长了需求。”

尽管已经在第三项法案中拨款了数十亿美元用于支持道路和机场等基础设施的建设,但Cutillo说,还需要更多的资金:“我们远没有达到真正需要在基础设施上投入的水平。”

在中美关系保持紧张的情况下,近岸的吸引力可能会继续增长。拜登总统允许特朗普时代对中国商品的关税继续存在,而美国商务部长雷蒙多在8月份表示,企业告诉她,中国已经变得“不适于投资,因为风险太大了”。根据彭博社编制的数据,去年中国跌至美国的第三大贸易伙伴,仅次于墨西哥和加拿大,为2004年以来首次。

中美元首可能会在下个月的亚太经济合作组织峰会上会面,为约一年来首次,眼下两个超级大国正试图稳定因近岸热潮而动摇的关系。

“它正在侵蚀被称为关系的压舱石,即经济和商业关系,”彭博社的DiPippo说。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61