全球最大资管公司呼吁投资者买入股票! 分析师:个股选择尤为重要

FX168财经报社(北美)讯 周二(11月14日),全球一些最大的资产管理公司的股票专家正在回顾他们的历史并挖掘新的数据源,以说服客户在利率上升的世界中继续投资股票。

经过10年的上涨后,美联储去年历史性的一系列加息改变了股市前景。

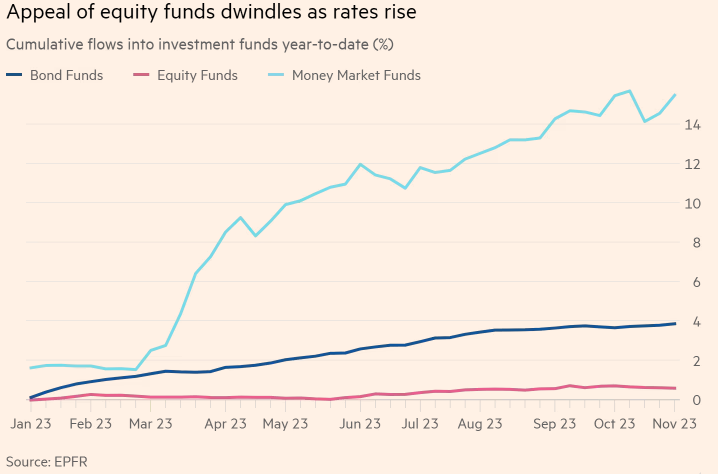

养老基金和财富管理机构已经减少了对股票的投资,而是受到货币市场基金和债券持有的高利息的吸引。EPFR的数据显示,今年迄今为止,流入股票基金的净流量实际上持平。

但专业投资组合经理热衷于强调,股市仍然存在机会,即使由宽松货币政策驱动的多年普遍上涨已经结束。

贝莱德基本面股票首席投资官Tony Despirito表示:“如果你回顾历史,就会发现2008年金融危机后的时期是反常的。股票风险溢价,也就是股票相对于债券的相对回报曾经非常有利。现在它回归到长期平均水平,但仍然相当不错。这是投资者需要考虑的视角。”

(来源:EPFR)

较高的利率会降低未来潜在收益的吸引力,从而降低股票估值。如果投资者能够通过2年期美国国债等低风险资产获得近5%的收益率,那么企业就需要拿出更有力的论据来说服他们押注于长期增长。

美国股市最近可能因美联储不再加息的希望而反弹,但即使这些希望被证明是正确的,也很少有人预计会回到之前的宽松货币政策时期。

在9月份的最新预测中,美联储官员预计,到2026年底,联邦基金利率仍可能高达4.9%。即使是2.4%的最低预测,这个利率也远远高于2008年到2022年间的大部分时期。

CIBC Private Wealth Management首席投资官David Donabedian表示:““在过去的15年左右的大部分时间里,我们一直拥有对于股票来说是完美的组合。但现在的情况与之前不同,我认为这种不同的状态将会持续一段时间。”

市值1.3万亿美元的基金管理公司T Rowe Price全球股票主管Eric Veiel表示,这一转变将影响股票的短期和长期需求。短期内,鉴于经济环境的不确定性,许多投资者可能会倾向于“持有真正短期的固定收益或现金,等待更多的牌翻过来”。从长远来看,高收益债券等资产(目前平均收益率约为9%)已成为股票的有吸引力的替代品。

标准普尔500指数近期的表现凸显了更加严峻的环境,但也表明一些公司仍然可以产生丰厚的回报。该指数今年迄今已上涨14%,但涨幅几乎完全由几只大型科技股推动。该指数中的大多数公司均出现下跌,这将每个公司赋予相等权重的指数版本下跌了1%。

RBC Capital Markets股票衍生品策略师Amy Wu Silverman在上个月的一份报告中开玩笑说,“这是一个利率的世界,股票只是在其中生存。” 此外,花旗银行的股票销售团队上周的研究指出,美国政府每季度进行的10年和30年期国债拍卖通常不受股票投资者密切关注,但已经开始对股票市场产生比月度就业报告等主要经济数据发布更大的影响。

尽管利率的变动对市场造成了影响,但一些科技公司,如英伟达等仍然取得了巨大的收益,其股价因人们对人工智能潜力的热情而增长了三倍以上。

纽约梅隆银行投资者解决方案主管Sinead Colton Grant表示:“投资者的标准必须改变,在当前环境中拥有持有股票作为投资组合的一部分完全有可能盈利,但你确实需要更加谨慎和有选择性。”

投资组合经理在应对不同结构性趋势的同时,努力寻找在这些趋势中的赢家和输家。其中一些趋势包括人工智能的崛起、类似Ozempic这样的减肥药的出现,以及由于地缘政治紧张局势和贸易壁垒而导致“重返本土”生产的增长。

投资组合经理们还在努力区分那些将受到较高借款成本直接影响的公司和那些在升息环境中受到不公平处罚的公司。Eric Veiel表示,他正在寻找在公共事业和医疗保健等领域的机会,因为在这些领域,盲目出售影响了好公司和坏公司。

“商品化的卖出行为会导致扭曲,这并不意味着某个行业中的所有公司都值得购买,但你需要仔细审查并重新评估你的投资决策。”

高盛旗下创建的一个包含“高质量”公司的投资组合,这些公司是美国企业,其盈利稳定,负债水平相对较低。今年,这个高质量公司的投资组合回报了17%,而高负债和盈利较低公司的等价投资组合回报不到1%。

仔细研究公司的资产负债表和债务状况对于股票投资者来说应该并不新鲜。但由于低利率的延续,即使对于相对资深的分析师和投资组合经理来说,他们也从未在一个“正常”的利率环境中进行过投资。

Eric Veiel表示:“投资者需要注意,一支股票可能在与过去估值比较时看起来很便宜,但是“我们需要确保我们的分析框架不仅仅是与过去5年相比,你不能基于回到较低利率的前提来建立估值。”

Eric Veiel补充道:“我们有员工的工龄已经超过30岁了,而我们在这些环境中依靠他们。”

贝莱德分析师Despirito同意这一观点:“我们所处的市场要么青睐具有丰富长期经验的人,要么至少青睐了解市场历史的人。对于市场中的公司和投资者而言,对于公司财务状况的深入分析,尤其是对债务和再融资风险的评估,是非常重要的。尽管这是一个相对简单的财务练习,但人们并不总是关注这些细节,而指数更是不关心这些公司具体的财务状况。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61