国际清算银行警告:全球股市高企与债务担忧脱节,潜藏系统性风险

FX168财经报社(北美)讯 周一(9月15日),国际清算银行(Bank for International Settlements,简称 BIS),作为全球央行的“央行”,警告称,全球创纪录的股市水平正日益与债券市场对政府债务的担忧相脱节。

BIS指出,今年主要经济体30年期国债风险溢价上升,显示出市场对财政前景的担忧不断加剧。此前,评级机构穆迪(Moody’s)已成为最后一家剥夺美国 AAA 最高信用评级的主要评级公司,而法国也在上周五遭惠誉(Fitch)下调至史上最低评级,原因同样是财政问题。

BIS货币与经济部门负责人申铉松(Hyun Song Shin)表示:“这是一个需要警惕潜在放大渠道的时刻,因为它可能传播金融压力。风险资产的高估值让它们更容易受到冲击。”

他同时强调,政府债券发行量正日益被高杠杆投资者(如对冲基金)吸收,这意味着市场可能在债务水平远未触及“教科书定义的不可持续”之前就爆发动荡。

全球资本流动与美国资产

报告指出,美国贸易关税的影响迄今小于预期,目前尚无证据显示全球投资者在大规模撤离美国资产。尽管部分非美投资者在今年4月大举抛售美国债券和股票,但BIS称5月和6月大部分资金已流回。

BIS补充称:“全球投资者对美国资产的巨额持仓,加之战略资产配置决策和授权推进缓慢,意味着任何显著的投资组合转向都将是渐进的。”

疫情对通胀预期的长期冲击

报告还发布了BIS编制的首份全球通胀预期调查。调查覆盖13个发达经济体和18个新兴市场,结果显示:疫情后全球物价飙升已显著推高家庭通胀预期,尤其是在涨幅最大的国家。这引发了对“暂时性通胀冲击可能带来持久影响”的担忧。

BIS补充称,公众普遍并未将通胀归咎于央行,反而支持央行独立于政府的职能。

市场展望与潜在风险

申铉松(Hyun Song Shin)表示,目前全球实体经济出现降温,尤其是美国劳动力市场。如果这种趋势持续,市场反应必须“极为谨慎”地加以监测,因为当前股市估值已接近 互联网泡沫 水平,企业债利差也处于极度压缩状态。

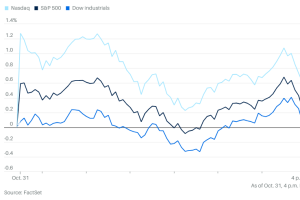

BIS还指出,美元走势与利率差并不匹配,其在7月反弹恰逢股市大涨,这种相关性本身并不常见。

申铉松总结道:“我们都应高度关注这种极度宽松的金融条件一旦逆转,可能带来的巨大风险。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61