股市徘徊在历史高位附近,CNBC荐股人克雷默又一次拥抱“错失恐惧”(FOMO),推出了一个新缩写词:PARC。

这个缩写代表Palantir、Applovin、Robinhood和Coinbase,这些股票都受到市场动量驱动,尤其是Palantir,股价很难看出与内在真实价值的联联系。

社交媒体对克雷默这次的荐股并不友好,X平台上的Inverse Cramer账号指出了这个缩写词反过来拼写的含义( CRAP,在英文中是粗俗词,意思是“垃圾”、“烂东西”)。

确实,正是这种对高贝塔股票(指那些相对于大盘波动性更大的股票)的强烈追捧——这些股票的涨跌幅度远超大盘,让许多分析师感到担忧。

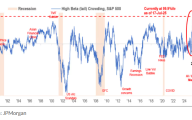

摩根大通策略师拉科斯-布亚斯在周一发布的一份报告中指出,今年已有三次投资风格因“极端拥挤”而出现剧烈变化。

1月份,投资者蜂拥进入“高质量成长+大市值”股票,反映出他们希望持有与AI相关的巨头公司。随后,随着对AI支出过度的担忧打击市场情绪,以及关税政策引发的衰退忧虑,4月投资者转向波动率低、被认为更安全的股票。

而当前的“极端拥挤”则出现在高贝塔股票上,达到了历史第100百分位。摩根大通指出,而这种拥挤现象,不仅覆盖了风险较高、价值较差的股票,也包括高度投机的成长型股票

换句话说,摩根大通认为,当前市场的资金追逐,不是集中在优质股或真正的成长股上,而是投向了既投机又高波动的股票群体。

拉科斯-布亚斯和团队写道:“我们认为,造成这种局面的原因,包括市场越来越多地押注经济不冷不热的理想结果(如增长具韧性、美联储宽松预期加强)、关税疲态(即所谓‘TACO交易’)以及机构投资者对高杠杆、投机性股票的追逐。”

这种过度拥挤之所以不可持续,特别是因为发生得极其迅速。摩根大通团队指出,投资者在高贝塔股票上的持仓,仅用三个月时间,就从相对较低的25%水平飙升至历史最高的100%,创下30年来最快速度。

此外,他们还观察到,高贝塔股票的空头仓位大幅减少,意味着投资者在面对下跌风险时缺乏对冲。

“虽然有人认为高贝塔股票的拥挤可能会持续,但我们基于量化分析认为,当前100%的拥挤程度不仅对这类股票构成风险,更是对整个市场发出的警示,意味着短期内市场正变得无视风险。”

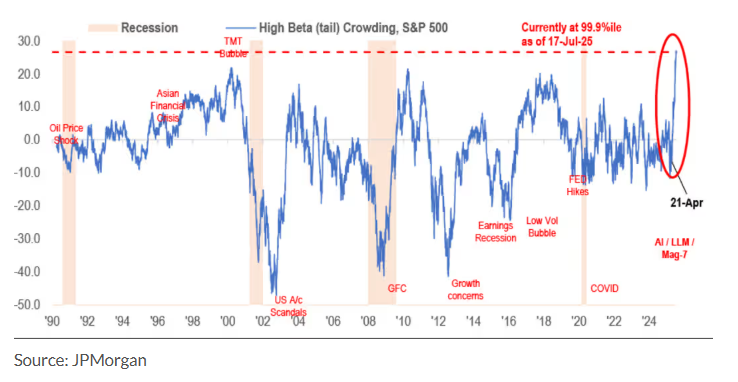

摩根大通筛选了一批高贝塔股票,前20只中,克雷默的PARC组合中的Palantir和Coinbase赫然在列,名单中还有散户投资者偏爱的英伟达、超微电脑和特斯拉。

那么,如果高贝塔板块下跌并影响整体市场情绪,投资者该怎么办?

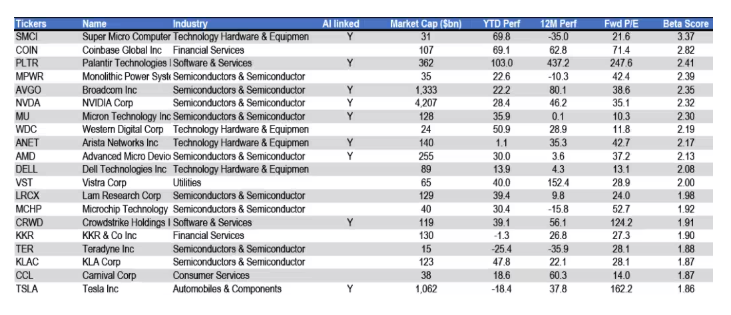

拉科斯-布亚斯和他的团队指出,4月低波动股票的“拥挤”开始回撤时,用了三个月就完成,是30年来最快的一次。他们认为低波动股票可能再次迎来机会,“在我们看来,低波动股票现在再次具备较好的风险回报,尤其是在8月1日即将到来的关税期限、不利的季节性因素,以及投资者仓位过于激进的背景下。”

他们特别建议投资者买入“低波动优质股”(Low Vol Aristocrats),这类股票自4月8日投资者在低波动股票上拥挤达到96%以来,表现落后大盘19%。他们最看好的五只股票是可口可乐、Allegion公司、洲际交易所、芝商所和CBOE。(市场观察)