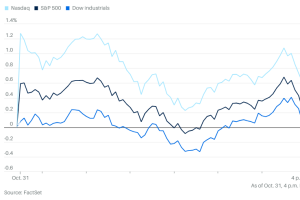

市场波动加剧。大型科技股在指数中的权重过高,第三季度财报的市场反应几乎决定了股市的短期走向。

因此,Meta和微软的财报遭遇负面反应后,周四大盘大幅回落;而亚马逊和苹果的乐观业绩,又可能在周五推动股指反弹。

这种剧烈波动,反映出投资者对人工智能热潮中任何问题非常敏感。当前这股热潮正在支撑市场的亢奋情绪。而对冲基金Scion资产管理公司的迈克尔·伯里显然属于谨慎阵营。

伯里因在迈克尔·刘易斯的著作《大空头》中被描写而成名,在同名电影中由克里斯蒂安·贝尔饰演。

他近日在X平台上发布了一则带有诗意的警告:“有时,我们能看到泡沫。有时,我们可以做些什么。有时,唯一能赢的方式是不参与。”这句话引用了电影《战争游戏》中关于核对峙的评估。

虽然伯里因在2007至2008年金融危机前做空复杂信贷资产而闻名,但他被贴上“永远唱空者”的标签并不准确。

根据提交给美国证券交易委员会的13-F文件显示,截至去年年底,Scion仅持有多头头寸,前三大投资是中国的阿里巴巴、百度和京东。

到了2025年第一季度末,伯里转为更为谨慎,买入了这三家中国科技公司的看跌期权,也就是押注股价下跌。

他最大的仓位是英伟达的看跌期权,而英伟达的股价在今年前四个月确实出现下行。

截至6月底的最新申报显示,他已经平掉了那笔英伟达空头头寸——尽管确切时间不清楚,这对他来说是好事,因为自4月低点以来,这家芯片制造商的股价已翻倍。

取而代之的是一系列看涨押注,包括阿里巴巴、Meta、阿斯麦、联合健康、再生元制药和Lululemon的看涨期权。

Scion全年持有雅诗兰黛的股票,这是投资组合中唯一未变的部分。

伯里下一份截至9月底的13-F文件预计将在两周后公布。由于第三季度已过去一个月,这份报告很可能仍以多头持仓为主。

但从他最新的社交媒体言论来看,他对股市的上涨愈发警惕,正采取更加防御的立场。

让伯里等观察人士变得紧张的原因之一,是大型科技公司资本支出融资方式出现了变化。

交易者一直乐见企业为人工智能相关投资拨出数千亿美元,尤其当这些资金主要来自企业现金流时。

但Meta最近在路易斯安那州里奇兰区建设Hyperion数据中心项目时,采用了一种总额达300亿美元的融资方案,其中大部分资金来自一个特殊目的实体的债务。

这样的结构让Meta无需在资产负债表上直接记录债务,从而保护其信用评级。

部分投资者担心,随着企业寻求更多资金投入,可能会将Meta的这种做法视为模板。直接使用现金支出清晰、透明、风险较低;而这种“量子债务”式的金融结构——对评级机构而言不是债务,对投资者而言却是Meta担保的债务,更为复杂,也潜藏更高风险。

据《金融时报》和彭博社报道,Meta还在考虑发行另一笔250亿美元的债券。目前,美国证券交易委员会网站上已有招股说明书备案,但尚未明确发行规模。(市场观察)