美国投资者正坐拥巨额现金。即便利率如今已经下降,许多人仍不急于动用这笔资金。

根据行业研究机构Crane Data的数据,上周美国货币市场基金的资产规模创下7.7万亿美元的新高,仅本月前四天就有超过600亿美元流入这些基金。

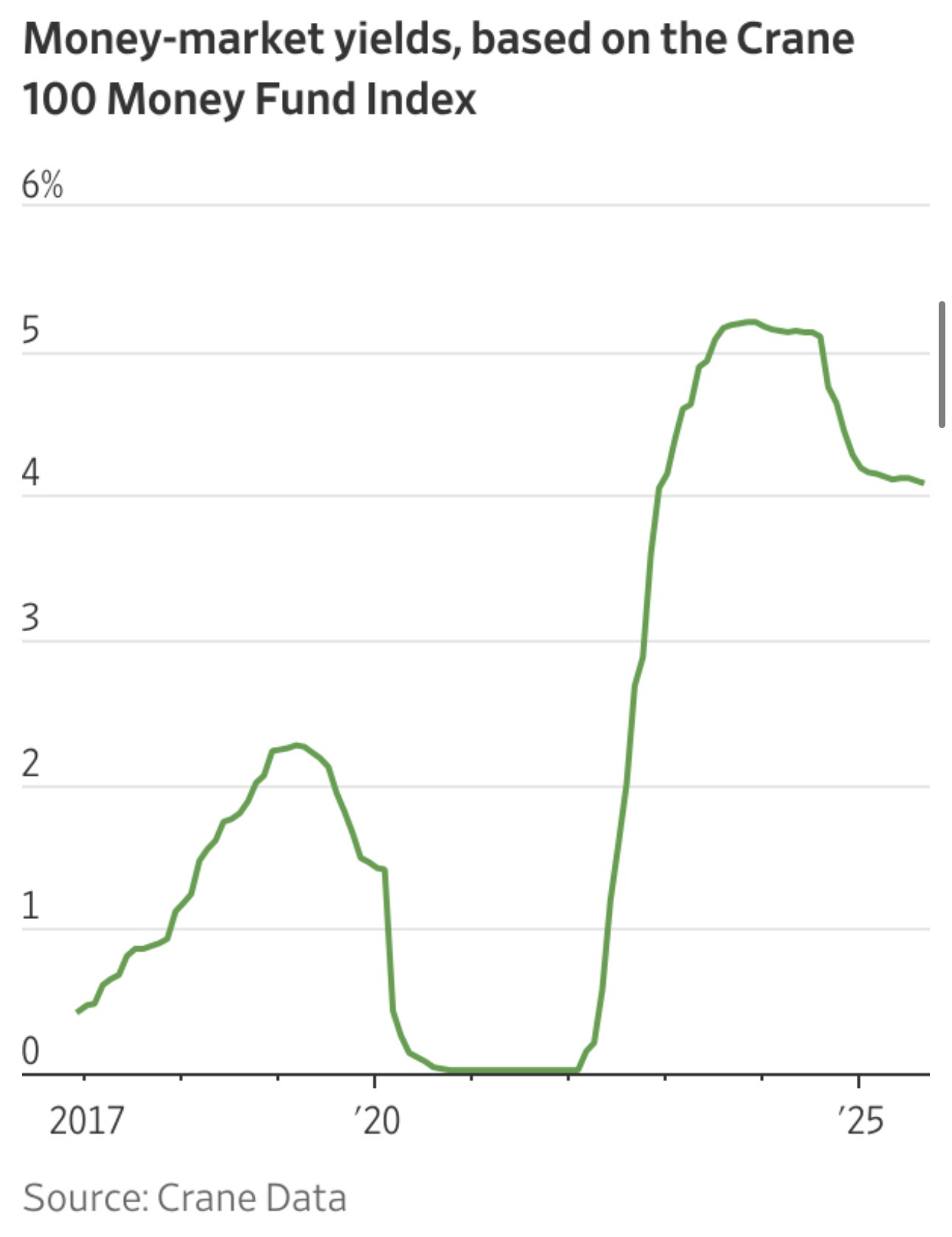

这波资金涌入始于2022年,当时美联储开始加息。货币基金通常投资于短期政府债券,其收益率也随之上升,让投资者的现金获得了多年未有的更高回报。

自那以后,即便股市一路飙升创下新高,许多人仍将投资组合中的更大比例留在这类现金类资产中。

即便美联储现在降息,这种情况短期内也不会改变。与2010年代和2020年代初金融危机及新冠疫情期间的超低利率相比,如今的货币基金仍然提供了更高的收益率。

由于按照某些衡量标准,股市估值已高于以往,一些投资者宁愿等待更便宜的入场机会。而且,光靠一次(甚至两三次)降息,也不足以让他们改变态度。

“这的确是一堵现金墙,因为它不会流向别处。”Crane Data总裁彼得·克雷恩说。

根据美国个人投资者协会的调查数据,个人投资者的现金配置仍高于2022年加息前几个月的水平。

Crane的100只货币基金指数显示,截至8月底,货币市场基金的7天年化净收益率为4.1%。而根据Bankrate的调查,美国银行储蓄账户的全国平均年收益率仅为0.6%。

“利率下调并不会让我跑去买股票。”64岁的密歇根猎头公司主管汤姆·沃德说,“我完全不介意在场边观望。”

沃德将大约40%的投资组合放在货币市场基金里。他计划继续维持这样的比例,即便这意味着可能错过更高的回报。

Aptus Capital Advisors投资组合经理布莱恩·雅各布斯表示,虽然投资者可能将更多资金转入货币基金,但他们持有的现金总量基本保持稳定。

事实上,数据显示,投资者仍将越来越多的财富配置在股票上,自2023年以来股价的迅猛上涨并未让他们却步。

“只要社会更富有,人们自然会持有更多现金。”雅各布斯说,“人们持有现金是为了缓冲,而不是因为现金收益高于其他资产。”

不过,华尔街一些声音仍在告诉投资者不需要留太多缓冲。法国兴业银行的一组策略师最近将推荐的现金配置比例从10%下调至5%,并建议投资者增加股票持仓。

克雷恩表示,货币市场基金中的现金储备可能会持续增长到年底,他不会惊讶于到2026年基金总资产突破8万亿美元。

他说,11月和12月通常是货币基金的强劲月份。此外,公司和政府也可能会暂时把现金存入货币基金,因为与美国国债相比,货币基金的收益率对美联储政策调整反应更慢。

一些投资者乐于让现金继续堆积如山,直到股票价格显得更便宜。

马特·邦尼说,在那之前,他不确定把现金换成股票是不是正确选择。

邦尼多年来几乎把全部财富都投入股市,但最近开始将更多资金转入货币市场基金。他目前将大约五分之一的退休储蓄放在那里。

“我认为持有一部分现金会很有帮助,如果市场调整到更合理的水平。”32岁的精算师邦尼住在弗吉尼亚州夏洛茨维尔。“现在还太早,我无法确定在这个价位买股票能否获得我想要的投资回报。”(华尔街日报)