国元证券:给予洛阳钼业增持评级

国元证券股份有限公司马捷近期对洛阳钼业进行研究并发布了研究报告《首次覆盖报告:“矿山+贸易”结合,打造全球一流矿业公司》,本报告对洛阳钼业给出增持评级,当前股价为9.04元。

洛阳钼业(603993) 报告要点 “矿山+贸易”双轮驱动, 助推公司业绩快速增长 公司属于有色金属矿采选业, 主要从事基本金属, 稀有金属的采、选、冶等矿山采掘及加工业务和矿产贸易业务。目前, 公司主要业务分布于亚洲、非洲、南美洲、大洋洲和欧洲, 是全球领先的铜、钴、钼、钨、铌生产商, 亦是巴西领先的磷肥生产商, 同时公司基本金属贸易业务位居全球前列。 公司2023 年全年实现营收 1862.69 亿,同比增长 7.68%,实现归母净利润 82.50亿,同比增长 35.98%, 2023Q4 单季度实现归母净利润 58.07 亿,同比增长 663.01%。 公司“矿山+贸易”双轮驱动发展, 覆盖“勘-采-选-冶-贸” 5个环节。 矿山端, 公司完整布局铜-钴-镍-锂新能源金属, 钼、钨、铌战略金属及磷肥, 其中, 铜、钴、钼、钨、铌的资源量全球领先,截至 2023 年资源量分别达 3464 万吨、 525 万吨、 136 万吨、 11 万吨、 204 万吨, 全年收入 445.18 亿元。 贸易端, IXM 覆盖全球 80 多个国家,专注铜、锌、铅和贵金属精矿及精炼铜、锌、镍的贸易,构建了全球化的物流和仓储体系, 2023年贸易板块整体实现主营业务收入 1414.63 亿元,其中精矿产品收入442.79 亿元,精炼金属收入 971.84 亿元。 公司铜、钴、铌、磷产量创历史新高,钨、钼产量全球保持领先 公司矿山全球布局, 在中国、刚果(金)和巴西运营了东戈壁钼矿、上房沟钼矿、三道庄钼矿、 TFM 铜钴矿、 KFM 铜钴矿、巴西铌矿、巴西磷矿等 7座优质矿山。 2023 年公司所有产品产量全部实现增长,其中, 铜、钴、铌、磷产量创历史新高, 产铜量接近全球第十,成为全球第一大钴生产商,同时钼、钨产量在全球保持领先。 分产品看, 铜产量(不含 NPM) 39.40 万吨,销量 38.98 万吨, 实现营业收入 245.95 亿元,预计 2024 年产量 52~57 万吨;钴产量 5.55 万吨,销量 2.97 万吨, 实现营业收入 34.06 亿元,预计2024 年产量 6~7 万吨; 钼产量 1.56 万吨,销量 1.56 万吨, 实现营业收入71.31 亿元,预计 2024 年产量 1.2~1.5 万吨; 钨产 7975 吨,销量 7871吨, 实现营业收入 14.80 亿元,预计 2024 年产量 6500~7500 吨; 铌产量9515 吨,销量 9378 吨, 实现营业收入 26.28 亿元,预计 2024 年产量9000~10000 吨; 磷肥产量 116.82 万吨,销量 116.35 万吨, 实现营业收入36.96 亿元,预计 2024 年产量 105~125 万吨。 IXM 深耕矿产贸易行业, 管理变革落地助力效率提升 IXM 是全球前列的基本金属贸易商,主要交易品种包括铜、铅和锌等精矿、镍、钴、铌和锂等中间品以及铜、铝、锌、镍等精炼金属以及少量贵金属精矿。 作为专注关键金属的独特平台, IXM 运营超 17 年, IXM 及其成员单位构成全球金属贸易网络,业务覆盖全球 80 多个国家,主要业务地区包括中国、拉美、北美和欧洲,同时构建了全球化的物流和仓储体系,产品主要销往亚洲和欧洲。 2023 年, IXM 管理变革落地助力效率提升, 实现归母净利润 9.13 亿元,创历史最好水平。 按照区域划分, 国内矿产贸易实现营收505.81 亿元,占比 36%; 境外矿产贸易实现营收 908.82 亿元,占比 64%。多年来, IXM 深耕矿产贸易行业并建立了良好声誉,构建了一定的行业壁垒。 公司资源禀赋强大, 全面完善多种类金属布局 公司拥有的矿山均为世界级资源,刚果(金) TFM 是全球最大的铜钴矿之一、 KFM 是全球第一大钴矿, 巴西铌矿是世界第二大铌矿,中国三道庄钼钨矿是世界最大的钼矿田之一。 2024 年,刚果(金) 矿区是公司努力跻身全球前十大产铜商的“助推器”。 其中,KFM 铜钴矿, 公司间接持有 71.25%权益, KFM 项目总投资 18.3 亿美元, 2023 年第一季度提前产出效益,第二季度投产即达产,全年产铜 11.4 万吨,钴 3.4 万吨,实现归母净利润 16.6 亿元。 TFM 铜钴矿, 公司间接持有 80%权益, TFM 项目总投资 25.1 亿美元, 2023 年顺利完成中区混合矿、东区氧化矿和混合矿三条生产线的建设,目前拥有 5条铜钴生产线,形成年产 45 万吨铜与 3.7 万吨钴的产能规模, 2023 年实现归母净利润19.4 亿元。 此外, 公司间接持有巴西 CIL 磷矿业务和 NML 铌矿 100%权益。 公司资产吐故纳新, 2023 年出售 NPM 铜金矿 80%权益,与宁德时代的联合体获取玻利维亚两座锂盐湖的开采权,由此实现了新能源金属铜-钴-镍-锂的完整布局。 盈利能力持续提高, 公司步入发展快车道 2023 年,公司销售毛利率为 9.72%,较 2022 年同期增加 0.43pct; 销售净利率为 4.58%,较 2022 年同期增加 0.42pct。 期间费用率方面,财务费用率和管理费用率较高, 二者相较于同期分别增加 0.57pct 和 0.24pct。 销售费用率和研发费用率较为稳定,销售费用率较同期增加 0.02pct,研发费用率较同期下降 0.04pct。 公司拥有强大的技术研发团队,伴生矿综合回收利用技术可以实现从钼尾矿中对白钨、铜、铁、萤石、铼等伴生资源的综合回收,开创全球同类低品位伴生矿回收先河;公司率先应用 5G 技术及无人驾驶,打造国内首家智慧矿山,生产效率提升 40%以上。 2020 年至 2023 年, 公司研发费用分别为1.74 亿元、 2.72 亿元、 3.89 亿元、 3.27 亿元。 投资建议与盈利预测 国家产业升级以及全球能源转型助推相关金属需求增加,公司具有强大的资源禀赋,通过“矿业+贸易” 相结合的现代化矿业模式,实现矿山产业链的延伸; 通过资源整合降低成本,发挥 IXM 覆盖全球的信息优势,扩大在全球资源领域的布局; 随着公司在全球矿产资源领域的地位及影响力的不断提升,提升公司对关键矿产品的定价权。 我们预计 2024-2026 年,公司归母净利润分别为: 105.72、 122.99 和 132.36 亿元,按照最新股本测算,对应基本每股收益分别为: 0.49、 0.57 和 0.61 元/股,按照最新股价测算,对应 PE 估值分别为 18.08、 15.54 和 14.44 倍,给予公司“增持”的投资评级。 风险提示 主要产品价格波动风险、 地缘政治及政策风险、 安全环保及自然灾害风险、 市场风险

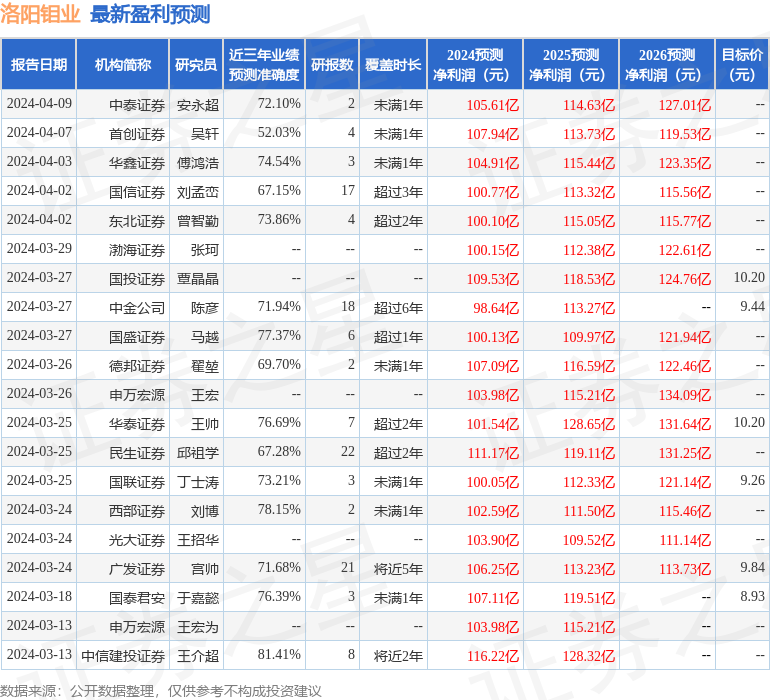

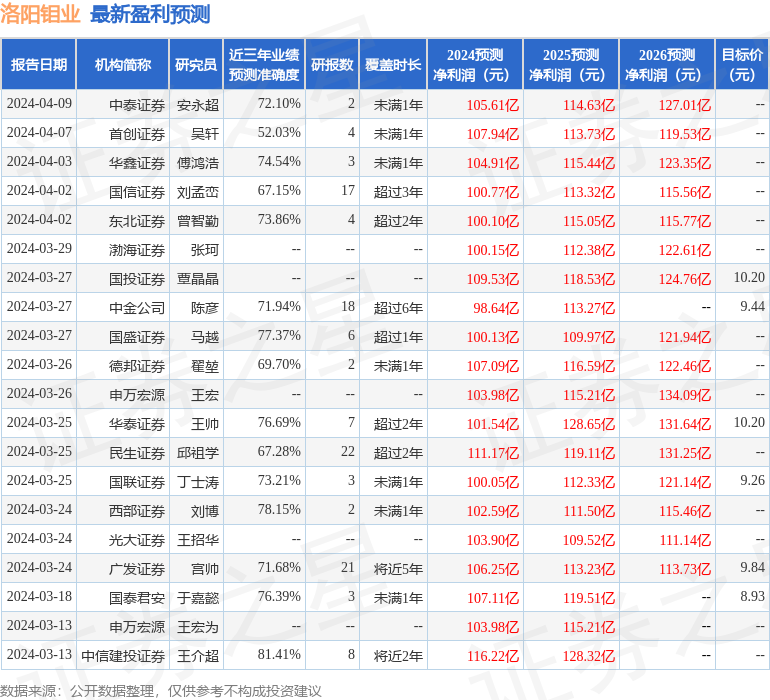

证券之星数据中心根据近三年发布的研报数据计算,中信建投证券王介超研究员团队对该股研究较为深入,近三年预测准确度均值高达81.41%,其预测2024年度归属净利润为盈利116.22亿,根据现价换算的预测PE为16.74。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级19家,增持评级3家;过去90天内机构目标均价为9.68。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61