美国资管巨头旗下旗舰基金增持贵州茅台

美国资管巨头资本集团旗下旗舰基金——欧洲太平洋成长基金增持贵州茅台。

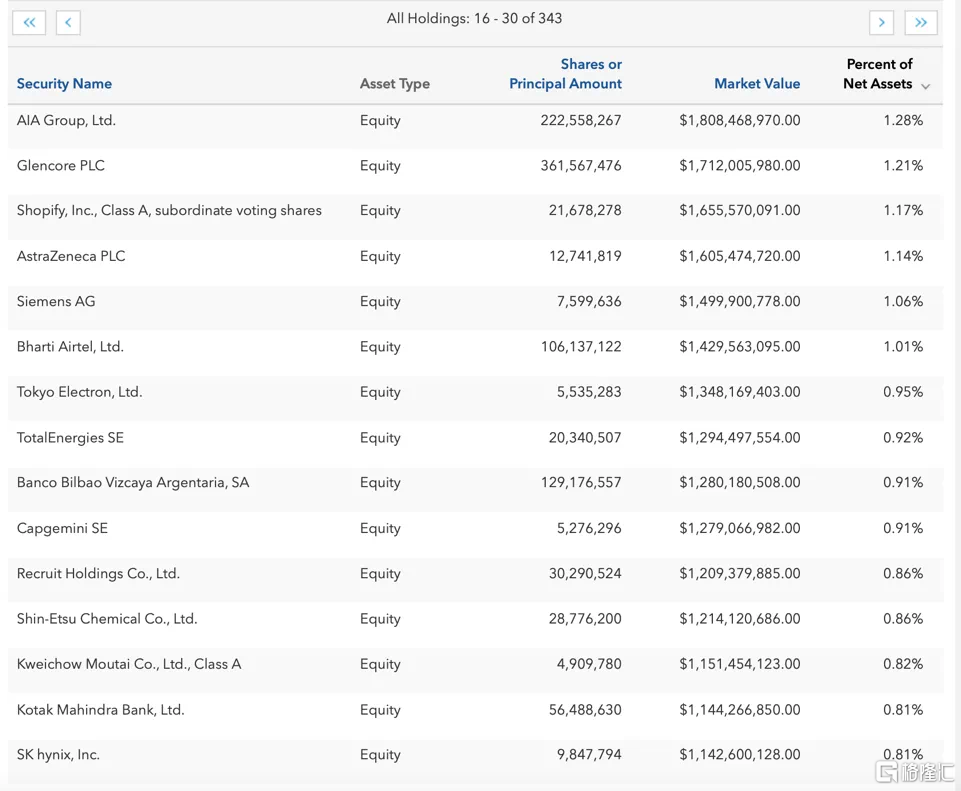

资本集团是全球知名的长线投资机构,最新管理规模超过2万亿美元。欧洲太平洋成长基金在1984年成立,由13位资深的基金经理共同管理,最新规模约1370.13亿美元,折合9921亿元人民币。

2024年一季度末,欧洲太平洋成长基金持有490.98万股贵州茅台,较2023年底的452.29万股增加38.69万股。

截至目前,欧洲太平洋成长基金是全球持有贵州茅台股份数最多的主动管理公募基金产品。值得注意的是,欧洲太平洋成长基金通过互联互通机制持有,持仓被统计在香港中央结算公司名下。

北向资金一季度也在增持贵州茅台,通过香港中央结算公司增持了412.50万股贵州茅台,市值约70亿人民币。

截至一季度末,持有贵州茅台股份数最多的公募基金为华夏上证50ETF,持有1052.05万股贵州茅台,一季度增持281.17万股。华泰柏瑞沪深300ETF、易方达沪深300ETF也持有较多的贵州茅台。

一季度谁在卖出茅台?

易方达蓝筹精选是境内持有贵州茅台最多的主动管理公募基金产品,其在一季度减持了贵州茅台14.95万股。截至一季度末,易方达蓝筹精选持有贵州茅台225.05万股,少于欧洲太平洋成长基金的490.98万股。

截至今年一季度末,金汇荣盛三号私募证券投资基金、瑞丰汇邦三号私募证券投资基金均从贵州茅台前10名无限售条件股东名单中消失。据测算,这两大私募一季度至少减持了超500万股。这已不是上述两大私募的首次减持,其在去年四季度末共持有贵州茅台1467.35万股,较三季度末的1796.98万股减少了329.63万股。

华东某私募基金人士称,高端白酒有不少属于商务社交需求,需求跟着投资波动,对价格没那么敏感,所以才有这么高的毛利率,而茅台是有投资属性的,其提价能力较强,现金流也比较好,资产负债表中没有应收账款融资。这两家私募今年一季度选择减仓,也许不是说不看好茅台长期表现,只是觉得白酒性价比不高,但其股价能否走出独立行情也是不确定的。

贵州茅台发布2024年一季报,2024Q1实现营业总收入464.85亿,同比增长18.04%,归母净利润240.65亿,同比增长15.73%。申万宏源研报指出,看好茅台的核心逻辑不变:1、茅台需求韧性强,供给端持续稀缺,茅台的供需矛盾长期存在,量价齐升的长期趋势强,具备长期稳定增长能力。2、茅台的品牌壁垒很高,强大的品牌壁垒和丰厚的渠道利润构建了牢固的护城河。3、茅台商业模式优秀,长期盈利能力强,现金流质量与ROE水平高,创造长期可持续的回报。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61