如何设置止损?什么是1%规则?

交易中风险管理的重要性

风险管理通常被视为成功交易的基石。即使是最具盈利潜力的交易策略,如果缺乏有效的风险管理,也可能最终失败。以下是风险管理至关重要的原因:

● 资本保护:确保交易者能够在亏损期间生存下来,并在市场中停留足够长的时间,以把握盈利机会。

● 减少情绪压力:良好的风险管理可以降低因潜在亏损带来的焦虑,使交易者能够做出更理性的决策。

● 长期可持续性:成功的交易者关注长期稳定增长,而这只有在严格的风险控制下才能实现。

了解交易风险

交易者必须意识到多种交易风险。这些风险可能源于市场波动性或交易工具的流动性。常见的交易风险包括:

市场风险(Market Risk)

市场风险指的是由于金融市场价格的不利波动而导致亏损的可能性。这是交易者面临的最常见风险。

● 由于公司盈利不及预期,股价突然暴跌。

● 央行政策决策或地缘政治事件引发外汇市场剧烈波动。

流动性风险(Liquidity Risk)

流动性风险指的是交易者无法在不显著影响价格的情况下快速买入或卖出资产。

● 在交易量较小的股票中尝试平仓大额持仓,可能导致滑点。

● 交易流动性较低的外汇非主流货币对,买卖价差较大。

杠杆风险(Leverage Risk)

杠杆可以放大潜在收益,同时也会加剧亏损。它增加了交易者对市场波动的敏感性,使得微小的价格变化对账户资金产生更大影响。

● 在高杠杆仓位中,仅1%的价格波动可能导致账户权益变化10%。

● 账户资金不足时,可能因杠杆导致强制平仓(爆仓)。

交易对手风险(Counterparty Risk)

交易对手风险是指经纪商、交易所或交易对手无法履行其财务义务的风险。

● 经纪商破产,冻结客户账户和资金。

● 在场外交易(OTC)市场,交易对手违约导致合约无法履行。

系统性风险(Systemic Risk)

系统性风险源自影响整个金融体系的事件,而不仅限于特定市场或资产。

● 例如,2008年全球金融危机导致市场剧烈下跌。

● 重大地缘政治事件扰乱全球市场,引发大规模避险情绪。

心理风险与情绪化交易

心理因素往往会加剧交易风险。即使是最优秀的交易策略,如果情绪干扰决策,也可能导致失败。常见的情绪化交易风险包括:

● 恐惧(Fear):可能导致交易者过早平仓,甚至错失交易机会。

● 贪婪(Greed):驱使交易者过度加杠杆或盲目追单,而缺乏充分分析。

● 过度自信(Overconfidence):在连续盈利后低估市场风险,忽视风险管理。

● 急躁(Impatience):交易者可能因急于盈利而偏离交易计划,在没有合理入场条件的情况下贸然进场。

设定风险管理目标

风险管理目标是交易策略的核心基石。每位交易者都必须设立明确的风险管理目标,并严格执行,以确保长期交易的可持续性。

为什么风险管理目标至关重要?

● 明确可接受的风险水平,保护交易资金,避免重大亏损。

● 防止情绪化决策,尤其是在市场波动较大的情况下。

● 确保交易纪律与财务目标一致,从而保持长期盈利的稳定性。

如果没有清晰的风险管理目标,交易就像是在没有地图的情况下航行——你或许能最终到达目的地,但整个过程将充满不确定性和风险。

设定风险管理目标的关键步骤

确定您的风险承受能力

风险承受能力指的是您在每笔交易或特定时间段内愿意接受的风险或潜在损失。

影响风险承受能力的因素包括:

财务能力:您愿意在每笔交易中承担多少资金风险?通常,专家建议每笔交易的风险不应超过账户总额的 1-2%。

心理承受能力:您是否能够在亏损时保持冷静,而不会因情绪波动而影响交易纪律?

交易经验:新手交易者通常风险承受能力较低,而经验丰富的交易者由于对市场有更深入的理解,可能会承受更高的风险。

例如,一名拥有 $10,000 账户的交易者可能决定在单笔交易中最多承担 $100(1%) 的风险。这样可以确保他们即使经历多次亏损,也不会耗尽交易资本,从而能够在市场中持续交易。

定义风险回报比

风险回报比衡量的是每笔交易的 潜在盈利与可能损失之间的关系。一个合理的风险回报比可以确保即使交易者在部分交易中亏损,整体仍然是盈利的。

例如,波段交易者可能会设定 1:2 或 1:3 的风险回报比,这意味着每损失 $1,预期获得 $2 - $3 的收益。而短线交易者由于交易频率较高,可能会接受较低的风险回报比。

设定每日、每周和每月亏损上限

亏损限制可以防止交易者因情绪失控而 过度交易或试图弥补亏损,从而避免资金进一步受损。

交易者需要设定账户最大可接受亏损比例,例如:

每日亏损不得超过账户资金的 5%,每周亏损不得超过 15%。一旦达到设定的亏损上限,交易者应立即 暂停交易,避免因追单而造成更严重的损失。

建立资金分配规则

交易者应合理分配交易资金,以确保不会因单一市场或资产价格波动而 承担过高的风险。

一个健康的交易资金管理方式是 避免将全部资金投入单一交易或资产,而是 多元化投资,分配到不同的交易市场(如外汇、大宗商品、股票、指数等),以降低个别市场波动对整体投资组合的影响。

设定时间框架目标

不同交易策略适用于不同的时间框架,因此交易者需要根据自身风格设定合理的交易周期目标。

短线交易者(如日内交易或剥头皮交易)通常会设定更 严格的止损水平,以应对市场的短期波动,而长期投资者(如趋势交易者)则可能会采用 更宽松的止损设置,以适应市场的长周期波动。

例如,日内交易者通常会 快速止损 以降低风险,而长期投资者可能会允许更大的价格波动,以避免短期市场噪音对交易策略的影响。

通过设定明确的时间框架目标,交易者可以提高交易一致性,并根据市场条件调整策略,以优化交易决策。

风险管理工具与策略

现代交易使用各种工具和策略来有效管理风险。这些工具不仅能提供市场洞察,还能自动化交易流程,减少人为错误,并提高整体交易效率。本节将介绍一些最常用的风险管理工具和策略,以帮助交易者优化其风险控制方法。

风险管理工具

交易者可以使用多种可量化的工具来降低交易风险。这些工具可以单独使用,也可以结合使用,以提高交易稳定性和风险控制效果。

止损单(Stop-Loss Orders)

止损单是一种自动平仓机制,当价格朝着不利方向波动至预设水平时,系统会自动执行交易,以限制损失并保护资金,防止市场大幅下跌带来的风险。

交易者通常使用技术分析来确定止损单的设置位置,例如:

● 在支撑位下方或阻力位上方放置止损单,以防止市场反转造成巨大亏损。

● 但是,止损单不宜设置过近,以免因市场正常波动(市场噪音)而过早被触发。

示例: 如果交易者以 $150 买入 苹果股票(Apple Stock),并将止损单设定在 $145,那么如果股价跌破 $145,交易将自动执行平仓,以控制亏损。

止盈单(Take-Profit Orders)

止盈单是指当价格达到预设的盈利目标时,系统会自动平仓交易,从而锁定利润。其目的是自动化利润收割,防止交易者因贪婪而过久持仓,导致利润回吐或市场反转。

交易者应当按照风险回报比设定止盈目标(如 1:2 或 1:3 的比例)。在趋势市场中,还可以动态调整止盈水平,以最大化盈利空间。

示例: 如果交易者在 NASDAQ 15,000 点做空指数,并将止盈单设定在 14,800 点,当价格下跌并触及 14,800 点 时,系统会自动平仓,确保 200 点的盈利。

风险回报比计算器(Risk-Reward Calculators)

风险回报比计算器用于评估交易的潜在盈利相对于可能损失的比率。其主要目的是确保交易者每次交易都拥有有利的风险回报结构,通常建议至少保持 1:2 的比率。

为了保持最佳交易实践,交易者应当在入场前使用此计算器来筛选高潜在回报的交易,并避免低回报的交易机会。此外,坚持 最低 1:2 的风险回报比 有助于长期保持正期望值。

示例: 如果交易者愿意承担 $50 的风险,但目标盈利为 $150,那么该交易的风险回报比为 1:3,符合合理的风险管理标准。

头寸大小计算器(Position Size Calculators)

头寸大小计算器用于计算每笔交易的最佳头寸规模,以确保交易者不会承担过多风险,同时维持一致的风险管理策略。

交易者应当根据账户规模、风险承受能力和止损距离计算头寸大小。此外,应定期更新计算结果,以适应账户资金的变化,并根据市场波动性调整止损水平和头寸规模。

示例: 对于一个 $10,000 账户,每笔交易愿意承担 2% 风险,并设定 **50 点(pips)的止损距离,则计算出的交易规模可能为 2 手迷你合约(20,000 个单位)。

波动性指标(Volatility Indicators)

波动性指标用于衡量市场波动水平,以帮助交易者设定合适的止损距离和头寸大小。常见的波动性指标包括:

● 平均真实波幅(ATR, Average True Range):ATR 可用于动态调整止损水平,使交易者在高波动市场中设置更宽的止损,而在低波动市场中使用较窄的止损。

● 布林带(Bollinger Bands):布林带有助于识别市场可能的突破点或反转区域,并帮助交易者合理设定止损和止盈。

示例: 如果 EUR/USD 货币对的 ATR 为 100 点(pips),那么交易者应当避免将止损设置在该范围内,以防止因市场短期波动而被过早扫损。

风险管理策略

交易者可以通过多种策略来降低交易风险并优化投资组合。以下是一些常见的风险管理方法,可帮助交易者在市场中生存并保持长期盈利。

1% 或 2% 规则

1% 或 2% 规则 规定交易者在单笔交易中最多承担 1% 或 2% 的风险。这一规则的目的是确保即使在连续亏损的情况下,账户仍然能存活并有机会恢复,而不会过快耗尽资金。

交易者必须严格执行此规则,而不论对某个交易有多大的信心。此外,在市场波动较大或不确定性较强的情况下,建议将风险水平调整至 1% 以减少损失风险。

示例:

对于一个 $25,000 的账户,若遵循 2% 规则,则每笔交易的最大风险不应超过 $500。

资产多元化(Diversification)

资产多元化指的是将投资分布到不同市场、资产类别或金融工具,以降低对单一交易或行业的依赖。通过多元化投资,交易者可以减少单一市场或资产亏损对整体投资组合的影响。

此外,资产多元化还可以降低投资组合的波动性,使其更加稳定。

合理的交易多元化方式包括:

● 跨市场投资(如外汇、商品、指数、股票等)。

● 地域分散(投资于发达市场与新兴市场)。

● 资产类别分配(例如,用黄金等避险资产对冲高风险股票的波动)。

相关性分析(Using Correlation Analysis)

相关性分析用于评估两种交易工具之间的关系,以确定其价格走势的相关性。相关性可以是:

● 正相关(Positive Correlation):两种资产价格通常朝相同方向变动。

● 负相关(Negative Correlation):两种资产价格通常朝相反方向变动。

该策略有助于:

1. 避免双倍风险:如果两个高度相关的资产价格同时下跌,投资组合将面临更大亏损。

2. 降低市场敞口,提高稳定性:减少对单一市场或资产类别的依赖。

示例:

● 正相关:EUR/USD 和 GBP/USD 货币对通常走势相似,因此交易者应避免同时在这两个货币对上建立同方向头寸。

● 负相关:USD/JPY 和黄金通常呈负相关,因此交易者可以同时持有这两个资产,以实现对冲效果。

跟踪止损(Trailing Stops)

跟踪止损 是一种动态止损策略,能够随着价格朝有利方向移动而调整止损水平,从而锁定利润,并在市场反转时自动平仓。

示例:

假设交易者在外汇市场中设置 50 点(pips) 的跟踪止损:

● 如果货币对价格从 1.2000 上涨到 1.2050,止损水平将从 1.1950 调整到 1.2000。

● 一旦市场回调,触及新的止损水平,交易将自动平仓,确保已获得的利润不会回吐。

该策略可用于趋势市场,帮助交易者在强势行情中最大化收益,同时减少情绪化交易决策的影响。

杠杆与保证金管理(Managing Leverage and Margin)

杠杆交易是 差价合约(CFD) 交易的主要优势之一,但如果管理不当,也可能带来高风险。杠杆允许交易者使用较少的资金控制更大的市场头寸,从而放大盈利或亏损。

杠杆通常以比例表示,如 100:1、50:1、30:1、10:1。例如:

● 100:1 杠杆:交易者仅需 $100 资金,即可控制 $10,000 的交易头寸(杠杆放大 100 倍)。

● 10:1 杠杆:交易者需要 $1,000 资金,才能控制 $10,000 的头寸(杠杆放大 10 倍)。

杠杆的主要风险:

● 放大利润,同时放大亏损:杠杆交易可以使盈利倍增,但如果市场走势不利,损失也可能超出账户本金。

● 追加保证金(Margin Call):当账户资金不足以维持持仓时,交易者可能会被强制平仓。

● 负余额风险:某些监管机构(如欧洲ESMA)已实施负余额保护,防止交易者因杠杆交易亏损超过账户存款。

CFD 交易中的杠杆示例

假设交易者决定交易 EUR/USD 差价合约(CFD),预期价格上涨,经纪商提供 30:1 杠杆,这意味着交易者只需投入 3.33% 的保证金即可控制整个交易头寸。

示例:

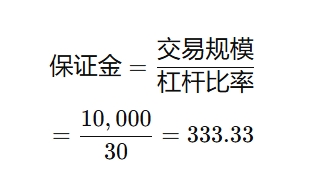

● 交易规模:$10,000

● 所需保证金:$10,000 ÷ 30 = $333.33

只需存入 $333.33,您即可开设 $10,000 的交易头寸。这种杠杆可以显著影响交易的结果(利润和损失)。

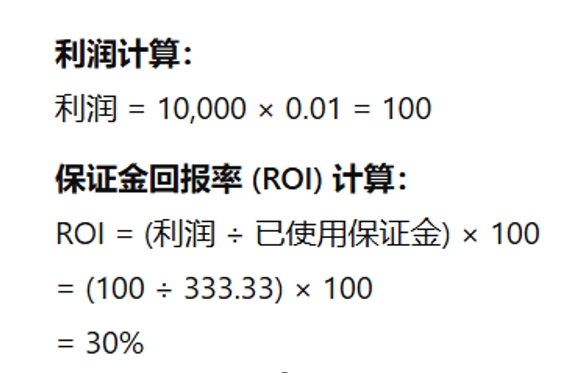

如果 EUR/USD 价格上涨 1%,您将赚取 $100($10,000 的 1%)。

利润:$100 ÷ $333.33 = 30% 的保证金回报率。

虽然这样的收益对于如此小的初始存款来说令人印象深刻,但杠杆作用是双向的。

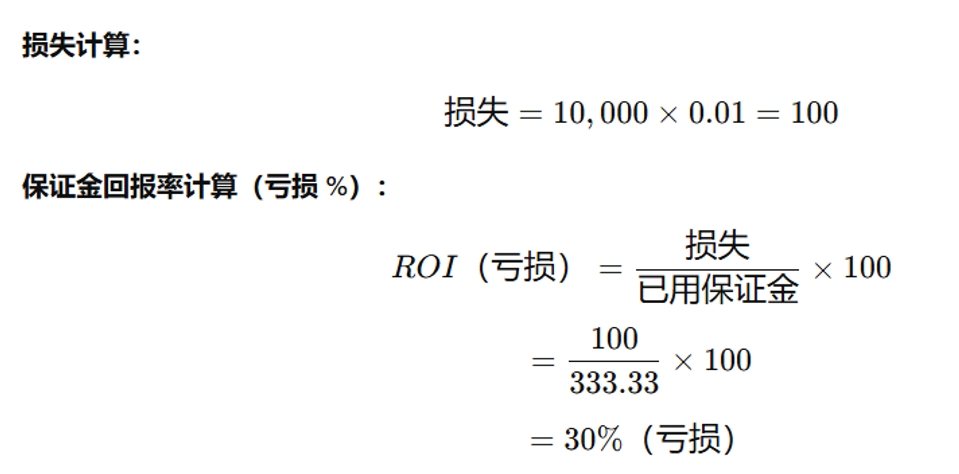

情境 2:交易走势不利

如果 EUR/USD 价格下跌 1%,你将损失 $100($10,000 的 1%)。

损失:$100 ÷ $333.33 = 你已损失 30% 的保证金。

如果EUR/USD货币对下跌3.33%,您的全部$333.33保证金将会亏损殆尽。

所提供的杠杆也因基础CFD资产的不同而有所变化。通常,主要外汇货币对CFD的杠杆最高,而由于加密货币CFD的高波动性,其杠杆通常最低。

在Ultima Markets 交易

Ultima Markets是一家获得全面监管许可的经纪商,同时也是一个多资产交易平台,提供250+种CFD金融产品,包括外汇、商品、指数和股票等。我们承诺超低点差和极速执行,至今已为来自172个国家和地区的客户提供值得信赖的交易服务和完善的交易系统。

在2024年,Ultima Markets凭借卓越的表现斩获多项国际奖项,包括最佳联盟经纪商、全球外汇奖之最佳资金安全奖,以及2024香港Traders Fair最佳亚太CFD经纪商。

作为首家加入联合国全球契约(UNGC)的CFD经纪商,Ultima Markets彰显了对可持续发展的承诺,并致力于推动道德金融服务,为全球金融市场的可持续发展贡献力量。

此外,Ultima Markets是金融委员会(The Financial Commission)的成员之一,这是一家国际独立机构,专注于解决外汇和CFD市场的交易争端。

所有Ultima Markets的客户均受到Willis Towers Watson(WTW)保险保障。这是一家成立于1828年的全球知名保险经纪公司,为客户提供高达100万美元/账户的索赔保障,确保您的资金安全。

立即开设Ultima Markets交易账户,开启您的指数CFD交易之旅!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61