特朗普炮轰“股神”。。

一则停产消息引爆锂矿!

碳酸锂期货所有合约价格今日大涨,碳酸锂主力合约涨幅达8%。

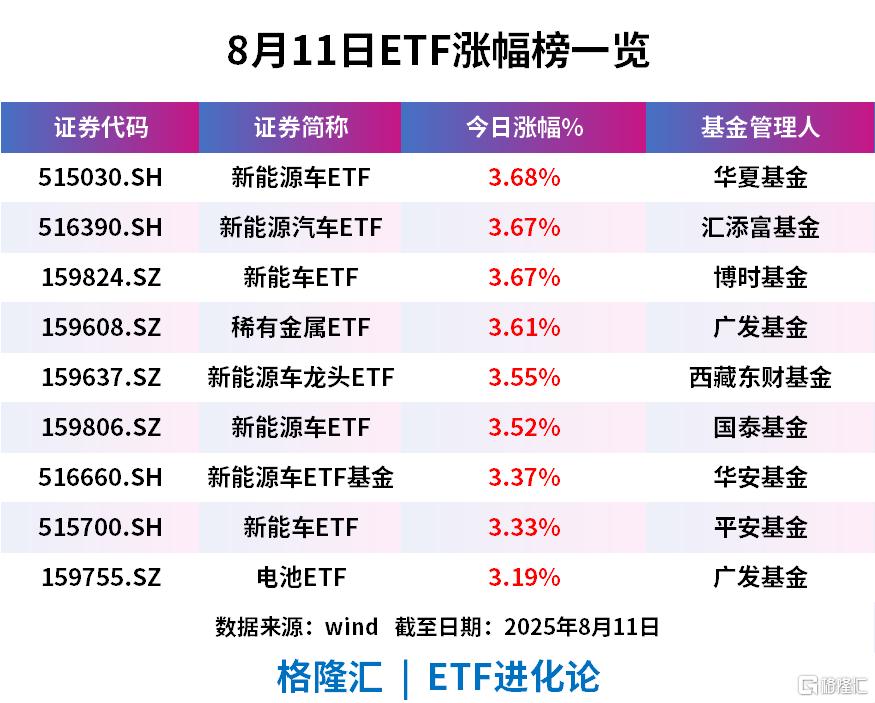

盛新锂能、天齐锂业、永杉锂业涨停,带动新能源车ETF、新能车ETF、电池ETF领涨。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

消息面上,锂电池龙头企业宁德时代今日在互动平台表示,公司在宜春项目采矿许可证8月9日到期后已暂停了开采作业,正按相关规定尽快办理采矿证延续申请,待获得批复后将尽早恢复生产。

市场上有消息称,宁德时代枧下窝锂矿停产,为期至少三个月。

光大证券表示,宁德枧下窝锂矿停产叠加藏格矿业等矿山停产的供给端扰动,短期锂价有望抬升。

银河期货认为,若仅有一家矿山停产,国内供应的短缺程度可能低于市场预期;若更多矿山被波及停产,则短缺幅度将随之扩大。

...

近期,资金跑步入场A股。。

杠杆资金加速进场,两融余额一举突破两万亿大关,为2015年7月以来首次重返两万亿。

7月A股新开户数196万户,同比增长71%。

市场交投活跃,7月全A日均成交额16336亿元,环比+22.3%,同比+149.1%。

今日盘中,上证指数再刷年内新高,从市场风格来看,小盘成长风格年内强势。

截至8月11日,年初至今,微盘股指数涨超67%,科创100指数、中证2000指数涨超27%;相反,大盘蓝筹风格的中证A50、上证50、沪深300指数涨幅均在5%以内。

随着A股市场自去年“9·24”以来整体上涨,低价股数量明显减少。

股价低于2元的股票降至37只,为近年A股市场低位水平。去年9月23日,A股市场股价低于2元的股票数量多达170余只。

在小盘成长风格领涨下,百亿量化私募业绩年内再度领跑。

私募排排网数据显示,42家收益率超10%的百亿私募中,百亿量化私募占到32家,百亿主观私募占到9家,百亿混合私募占到1家。

此外,百亿私募阵营迎来巨变,量化私募在百亿阵营中首次逼近半数占比。

私募排排网最新数据显示,截至7月底,百亿私募总数维持90家不变。其中,量化机构净增2家至44家,创历史新高,而主观私募则净减2家至39家。

对于当下私募行业,有业内人士表示,今年的市场波动并不剧烈,但持续性较差,机会来得快、去得也快,对主观选股提出了更高要求,资金的耐心下降,导致业绩起伏较大的机构更容易遭遇赎回压力。

对于当下市场风格,中信证券认为:

小微盘现阶段更需要放慢脚步,对148倍市盈率的中证2000和TTM利润为负的微盘股很难找到继续向上的合理性;

小微盘背后主要还是依靠纯粹的流动性来驱动上涨,结构性的盈利增长确实也存在,但自下而上的合理性加总后在整体上就变得不合理,小微盘整体的盈利增长远不如2015年;

从驱动力来看,量化产品、小型主动权益产品以及散户贡献了小微盘的主要增量资金,板块的融资热度升温也远快于权重板块;未来一旦宏观逻辑逐步理顺,微盘+银行的结构可能会面临较大的挑战。

明河投资张翎表示,小票仍在加速趋势中,强烈的收益前置、风险后置的属性依然可以吸引资金趋之若鹜,但从历史经验看,最后终将一地鸡毛,用过程的快乐去交换结果的痛苦;现在市场的疯狂,表面上是对坚持理念者和长期主义者的嘲弄,实质上是在进行一场对理性投资者延迟奖励的社会实验。

...

美股市场方面,特朗普又开启炮轰模式!

最近特朗普再度开火,强烈抨击佩洛西,指责其投资收益率大幅跑赢所有对冲基金有猫腻。

在社交平台上,特朗普言辞犀利,直接炮轰美国这位前众议长:

“骗子佩洛西和她那‘很有意思’的丈夫,在2024年打败了所有对冲基金。换句话说,这两个脑子‘相当平庸’的人,打败了华尔街上所有的超级天才——成千上万的那种。这全都是内幕消息!就没人查一查吗?”

特朗普还表示,“她就是个令人作呕的堕落者,毫无根据地弹劾了我两次,结果都输了!现在感觉怎么样啊,南希?”

特朗普这次炮轰,源于美国一个古老的投资传说——跑赢巴菲特还得是国会山股神。

巴菲特是全球公认的投资高手,然而前美国众议长南希·佩洛西虽是政客,但却被贯以“国会山股神”的名号。

有信息平台数据显示,佩洛西的投资组合过去多次跑赢市场,在2024年更是盈利54%,大幅超过了标普500指数23%的涨幅。

佩洛西的发言人曾在一份声明中表示,“佩洛西本人不持有任何股票,她对任何交易事先不知情,事后也不参与。”

话虽如此,但佩洛西丈夫保罗在股市中频频出手,投资者质疑作为国会议员的身份使她在交易中占据优势。

根据美国2012年的一项法律,立法者不得利用从国会获得的信息为个人谋取利益,并要求他们或家庭成员在45天内披露股票交易。

今年年初,据市场人士统计,过去十年,佩洛西的投资累计收益率高达795%,换算成年化收益率达到23%,大幅超越了标普指数的同期表现。

近日,下一任美联储主席的可能人选及美联储降息预期,继续引爆美股。

美股三大指数整体走高,纳指再刷新收盘历史新高。

美联储副主席米歇尔·鲍曼公开发声,称支持今年降息三次,并建议美联储在9月议息会议上启动降息。

该消息点燃了市场的乐观情绪。

CME美联储观察的数据显示,当前投资者认为美联储在9月降息25个基点的可能性已经高88.4%。

强势收复4月份史诗级崩盘跌幅后,美股一路高歌猛进,纳指年内涨幅11.08%,标普500指数涨8.63%。

VandaResearch数据显示,2025年上半年散户向美国股票和ETF的资金流入达到1553亿美元,创下历史同期最高纪录。

二季度,美股散户更是蜂拥而上,交易占比从2024年的25%提升至2025年上半年的36%,增长了44%,创下散户参与度的新纪录。

与之而来的是,分歧又开始出现了,不少市场人士变得谨慎。

彭博策略师Barnert直言,美股做多资金正开始对市场产生怀疑:这轮AI革命还能否无视其他因素推动美股市场向上?当下正面临关税、通胀和劳动力市场降温的考验。

高盛Richard Privorotsky指出,美国关税其实是一种税,通胀正在吞噬实际收入,经济处在周期末期,美国劳动力市场虽不裁员但也没有扩招的迹象。

Barnert认为,7月美股上涨很大程度上是市场对AI的乐观预期,大型科技股再次推动指数,这成功阻挡了调整,但交易拥挤使市场广度变窄,潜在风险正在增加。

盘面指标上,一些资金正由攻转守。

高盛报告“周期股与防御性股票对比指标”今年已经两次创下历史新高。

野村表示,市场虽然看似“风平浪静”,如果发生持续回撤,很容易失去平衡,尤其可能会引发一些波动性控制基金的压力。

过去一段时间,尽管散户情绪高涨,但企业高管等内部人士也开始变得谨慎。

标普500的公司中,7月份仅有不到1/3的内部人士增持,创下2018年以来最低水平。

与此同时,内部人士的买卖比例出现大幅度下降,目前仅为长期平均水平的50%左右。这是近4年来的第二低点。

Roundhill Investments首席执行官表示,现在企业高管很像机构投资者:谨慎、保守、对估值敏感。他认为,这些最了解公司(高管等内部人士)的人正在告诉市场,大部分利好消息已被市场所消化。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61