沪指创近十年来新高!A股市场继续爆沸,如何赚了指数还赚钱?最全配置策略来了!

8月18日,A股市场继续爆沸,两市超4000股上涨,上证指数大涨1.26%,成功突破2021年2月18日以来高点,刷新近10年以来新高!

市场近期高度活跃,无论是从A股开户数、两融资金规模还是存款“搬家”趋势,无一不表现了投资者高涨的投资情绪!

【市场投资情绪高涨!资金驱动股市上行特性愈加明显】

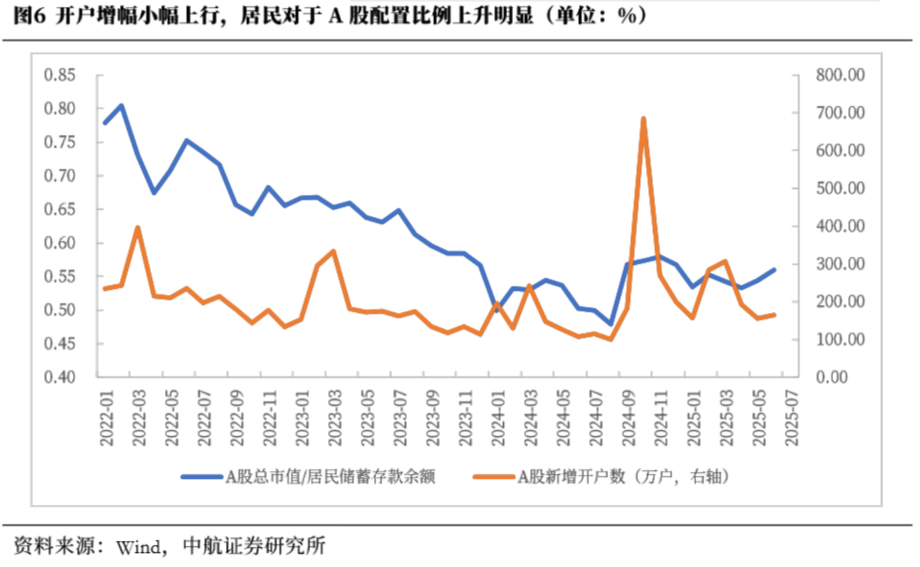

A股开户数同比大增!2025年7月,A股市场新开户数达196万户,同比增长71%,环比增长19%,2025年已累计新开1456万户。

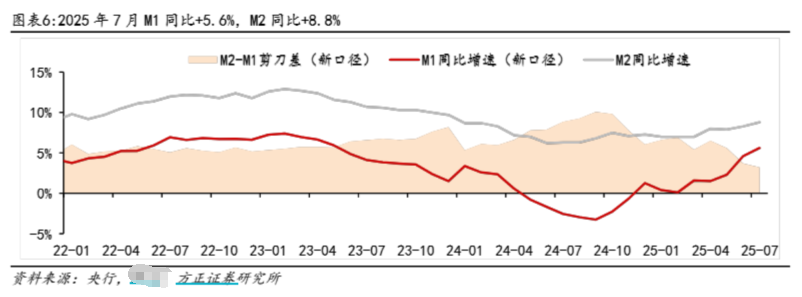

此外,M2-M1剪刀差收窄,居民存款“搬家”明显。存款方面,7月M2-M1剪刀差环比收窄0.5pct至3.2%。结构上看,7月居民存款向非银“搬家”的现象显著,7月居民存款减少1.11 万亿元、同比多减7800亿元,非银金融企业存款新增2.14 万亿元,同比多增1.39万亿元。存款利率低位下,居民存款转投向理财、股市的趋势加剧,驱动非银存款规模扩张。

(来源于方正证券20250813《2025年7月社融点评:社融维持较快增长,居民存款搬家明显》)

中航证券指出,当前居民对A股配置刚脱离底部区间,较历史水平仍具备较大配置潜力。以A股总市值与居民储蓄存款余额的比值衡量A股总市值水平,已连续2个月上行,居民储蓄存款对于A股市值的流动性贡献或已脱离底部区间,上行空间仍然较大。

(来源于中航证券20250802《震荡调整是为了更稳步的突破》)

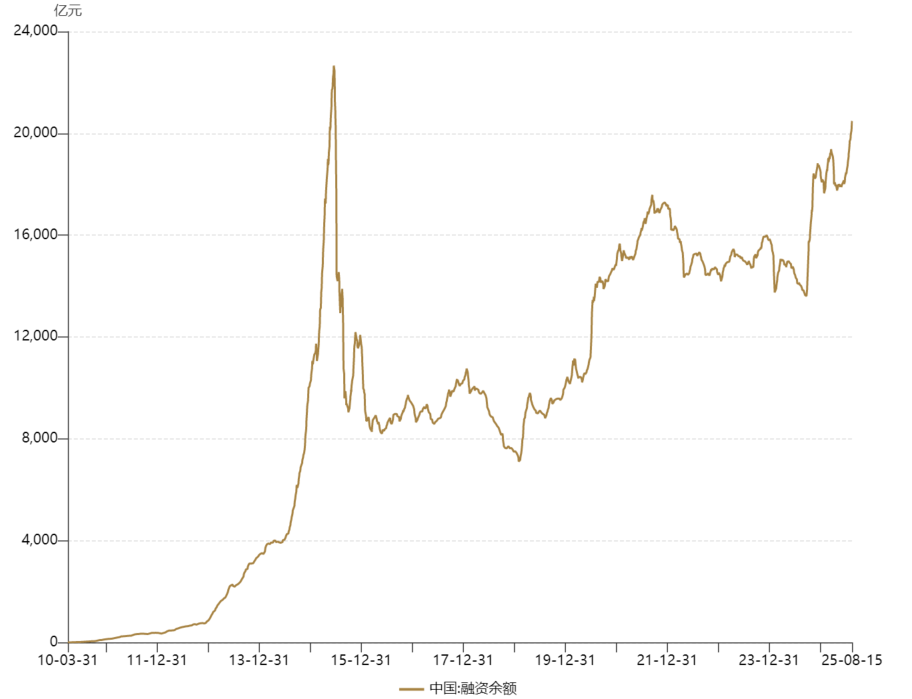

融资余额也反映了资本市场的火热!截至2025年8月15日,融资余额达20,487.62亿元,已连续5日突破2万亿元,创近十年来新高!两融余额重返高位,显示投资者正不断加大A股权益配置,市场活跃度继续提升。

中金公司认为,当前资金驱动股市上行特性愈加明显。从当前可能影响市场的三类主要资金力量来看,都存在一定的积极催化:一是存款增长、“资产荒”叠加赚钱效应提升,居民资金入市意愿增强。二是公募基金等机构投资者的A股仓位处于历史低位,具备提升空间。三是全球货币秩序重构引发资产变局,或驱动外资加大人民币资产配置。(来源于中金公司20250810《A股策略:双融破2万亿下的A股市场》)

【指数强劲,但却赚了指数不赚钱?】

虽然指数持续突破前高,市场交投也持续火热,但不少投资者看着账户可能会困惑,为何赚了指数不赚钱呢?

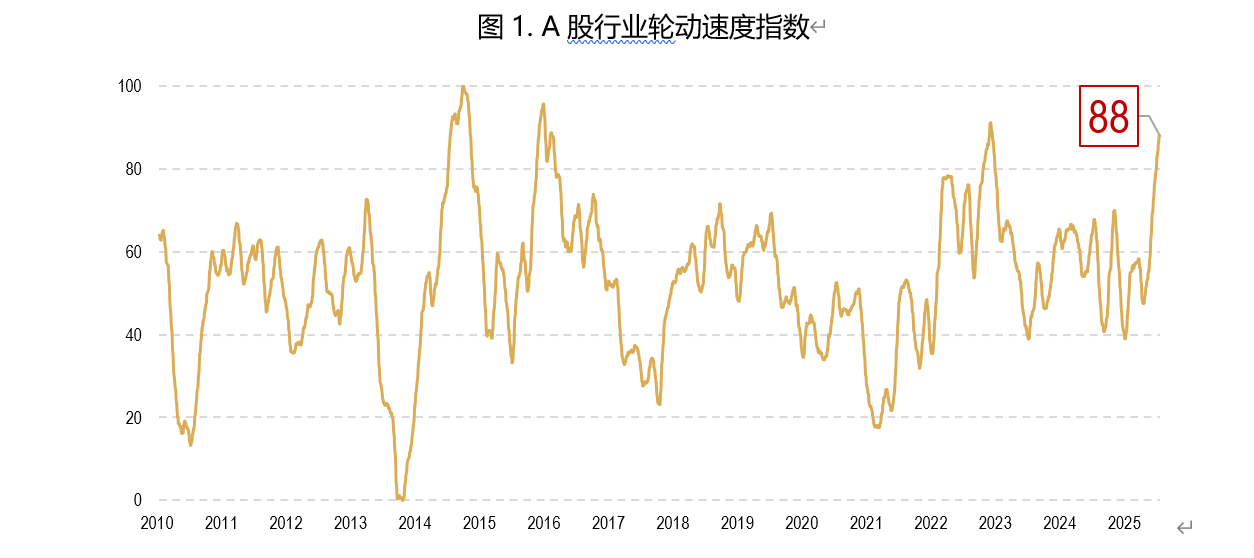

回顾年内行情,市场不可谓不热闹:从年初人形机器人概念的狂飙,到年中AI大模型(如DeepSeek)引发的算力狂欢,再到近期创新药的绝地反击……热点如走马灯般轮动。很多投资者朋友往往刚追入风口,板块就开始悄然退潮,最终陷入“热闹了市场寂寞了账户”的困局。

数据范围 2010.01-2025.07,行业轮动速度计算方法:首先,计算每月末时30 个中信一级行业滚动6 个月累计超额收益率(相对于中证全指);然后,计算各行业累计超额收益率的相对排名;再计算出各行业排名的月度变化;最后,加总所有行业排名月度变化的绝对值并进行平滑。指数区间为0-100,

上图清晰显示,A股行业轮动速度今年以来持续攀升,最新值已高达88,逼近历史峰值。这与投资者普遍感受到的“操作困难”高度契合,也印证了今年依靠追逐题材和行业轮动进行投资的巨大挑战性。

【化繁为简!宽基ETF或是最好的投资答案】

那么,是否存在更有效的方法把握投资机会?答案或在于聚焦“宽基”。 A股的宽基体系主要依据市值层次构建。聚焦宽基,可将复杂的市场判断简化为对市值风格(大盘/小盘)占优趋势的把握,从而规避百余个行业主题的纷扰。

展望下半年,A股各宽基指数虽均有表现机会,但大盘宽基或更具性价比。

估值修复与补涨需求: 逻辑相对直观。当前小盘股估值已攀升至相对高位,而大盘股估值尚未出现显著抬升。从估值修复角度看,大盘宽基后续具备更大的潜在上行空间。

增量资金偏好:公募基金改革、险资入市活水或驱动大盘宽基行情。

日历效应:进入上市公司中报披露期,投资者对业绩确定性的关注度提升。历史数据显示,下半年往往是大盘风格相对小盘占优的窗口期。

外资回流预期:根据FedWatch数据,美联储降息预期有所提升,外资回流A股的可能性增大。历史经验表明(如2016-2019年),北向资金偏好消费、金融等大盘龙头股,其流入往往助推大盘风格走强。

解决“赚了指数不赚钱”难题,可关注以下全套配置工具:

中证A500指数ETF(563880):新一代宽基旗舰,聚焦核“新”资产!

中证A500指数ETF(563880)标的指数——中证A500作为面向未来的新一代宽基旗舰指数,在大盘蓝筹的基础上超配“新质生产力”,更能表征资产市场动态以及产业发展趋势。其以新质生产力作为收益来源的主要驱动力,恰好契合了国家产业升级和经济高质量发展的导向,在AI浪潮汹涌、创新药崛起等新质生产力加速发展趋势下,更能把握市场配置机遇!

MSCI中国A50ETF(560050),同类规模、流动性领先!

若追求极致的超大盘风格,聚焦各行业龙头,可关注同类规模、流动性领先的MSCI中国A50ETF(560050),场外联接(A类:014528;C类:014529),标的指数率先采用“优选龙头、均衡配置”的编制理念,覆盖了代表中国经济力量的各行业龙头,反映了国际视野下的中国核心资产,为国内外投资者一键配置全球瞩目的中国优质资产、力争分享中国经济高质量发展的红利提供了全新解决方案。

3、上证综合ETF(510980),直接买大盘,涨跌即所得!

指数走高,收益更高!沪指站稳3500点,上证综合ETF(510980)通过抽样复制策略,较上证指数实现了高达4.43%的超额收益!(超额收益来源:基金2025年一季报,截至2025/3/31)。

上证综合ETF(510980)紧密跟踪上证综合指数,上证综合指数是A股历史最悠久、认可度最高的指数之一,一直以来都有“A股市场晴雨表”之称。直接买大盘,涨跌即所得!布局大盘点位,关注直接关联上证指数的产品——上证综合ETF(510980)!

4、800ETF(515800),同类规模领先、费率最低档!

在市场遇关键点位并向上突破的过程中,大盘核心宽基指数成为胜负手!中证800指数作为更能表征A股300+500大盘行情的晴雨表,成为市场关注焦点!中证800指数兼顾市值和股息率、行业分布相对分散,汇聚优质龙头企业。长期来看,自2007年以来,中证800指数的基本面与中国GDP涨势趋同,是真正有效代表中国市场、也是与中国经济一同成长的指数。

800ETF(515800)紧密跟踪中证800指数,近10日净流入超2亿元,最新规模超51亿元,同类遥遥领先!(数据截至2025/7/11)800ETF(515800)费率结构为全市场股票型ETF最低档,管理费仅0.15%/年,托管费仅0.05%/年,更低的费率意味着更好的持有体验,省到就是赚到!

风险提示:基金有风险,投资需谨慎。任何在本文出现的信息,包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。上述基金属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。

汇添富上证综合ETF基金合同生效日为2023/11/22,业绩比较基准为上证综合指数收益率。基金成立以来的业绩和业绩基准分别为:15.72%/12.67%(2024),数据来源:基金2024年年度报告,时间截至2024/12/31。上证综合指数近5个完整年度(2020-2024)的涨幅分别为13.87%、4.8%、-15.13%、-3.7%、12.67%。

汇添富中证800ETF业绩比较基准为中证800指数收益率,中证800指数近5个完整年度(2020-2024)的涨幅分别为25.79%、-0.76%、-21.32%、-10.37%、12.2%。

汇添富MSCI中国A50互联互通ETF业绩比较基准为MSCI中国A50互联互通人民币指数收益率,MSCI中国A50互联互通指数近5个完整年度(2020-2024)的涨幅分别为38.43%、-3.29%、-20.64%、-16.27%、17.34%。

基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61