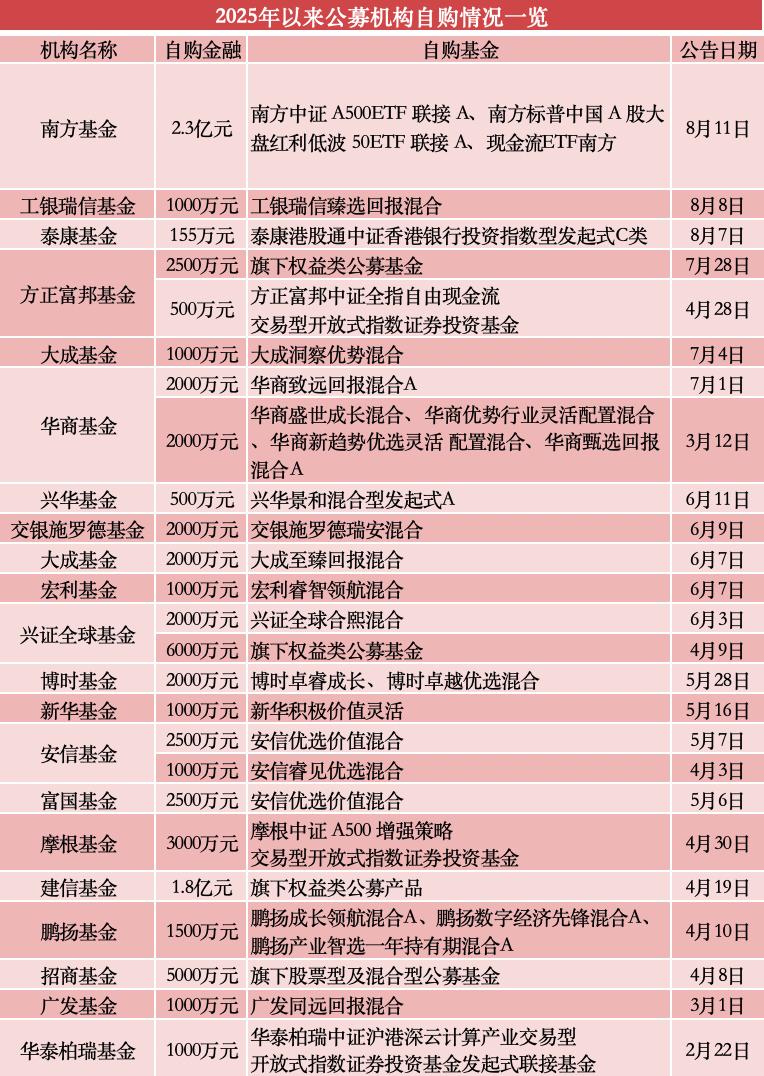

公募机构“自购潮”再现,这类产品成为“新宠”!两大信号值得关注

市场牛气正浓。沪指冲破3700点,两市成交额连续突破两万亿元,而公募基金行业自购热潮也持续升温。

8月11日,南方基金公告称,基于对中国资本市场长期健康稳定发展的信心,于近期陆续运用固有资金投资旗下权益基金,合计投资金额将不少于2.3亿元,并承诺至少持有1年以上。

而这类情况并非个例,据Wind数据统计,截至2025年8月10日,年内已有73家公募机构实现净申购,净申购总额达137.13亿元。其中,权益类基金(包括股票型基金、混合型基金)获净申购17.52亿元,占总规模的12.78%。

数据来源:Wind 截至:2025.08.18

从数据上来看,本轮自购潮并非“小打小闹”, 数量上,截至8月10日,年内共有128家公募启动自购,比去年同期多了35家;在金额上,年内公募基金自购权益基金(股票型+混合型)金额已超过24亿元,相比去年同期的12.59亿几乎翻倍。

就拿文中开头的南方基金为例,本次2.3亿的自购金额,也是创年内自购金额纪录。如此密集的自购又透露了什么信号?今天我们来看一看自购背后的两重逻辑。

一、股票ETF成为“新宠”

从南方基金公告中披露的买入清单来看,主要涉及旗下3只产品:南方中证A500ETF联接A、南方标普中国A股大盘红利低波50ETF联接A、现金流ETF南方。投资者应该发现这轮自购多集中在权益类基金,其中股票类ETF的自购尤为明显

统计显示,今年以来,公募机构自购权益类基金(含主动型与被动型)的净申购额已超过27亿元,占比过半,这一比例明显高于往年。56家基金公司自购旗下股票型基金、73家自购混合型基金,天弘基金、工银瑞信基金、华泰柏瑞基金及国泰基金旗下多只权益类产品年内净申购额位居前列。

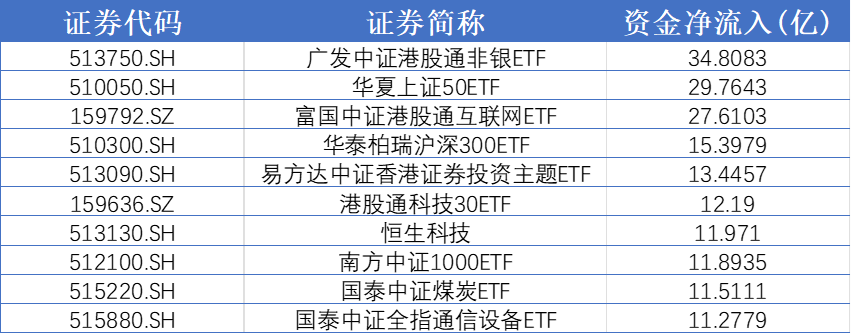

基金公司的操作,一定意义上也反应了市场风格的转变,从近1周资金流向看,与此前抱团红利,银行的价值风格不同,近期成长类风格资金流入更为明显,诸如广发中证港股通非银ETF、华夏上证50ETF总体流入量都达到了30亿级别;而富国中证港股通互联网、易方达中证香港证券投资主体ETF等也都有10亿+的流入量。

近一周权益类ETF资金流入情况

数据来源:Wind 截至:2025.08.18

二、自购底层逻辑发生了变化

尽管近几年,基金公司的自购越来越常见,去年以来不少基金公司都有自购的动作。但基金公司多在市场下跌时进行自购以稳定市场情绪;又或者在新产品发行时通过自购来提振投资者对于产品的信心。

其核心更多是配合新基金的发行,比如发起式基金需要自购,另外,对于一些重点产品,也会自购一部分传递积极的信号。

可以看出,以往基金公司的自购往往更多的体现在“防御”上,比如在2023年市场走弱之时,易方达基金宣布运用固有资金2亿元投资易方达沪深300发起式ETF;同年10月30日,招商基金宣布出资1亿元自购旗下股票型、混合型公募基金。

而今年不少公司在股市处于向上突破阶段,大笔自购股票型基金,这种现象在过去是非常罕见的,这种在市场上行阶段的自购行为,打破了以往仅在市场低潮期传递信心的模式,展现出基金公司对市场长期向好趋势的信心。

投资者应该如何看待自购?

那既然基金公司悉数看好,那这些自购的基金表现又如何呢?若是选取年内自购超1000亿的权益类产品(提出债券,货币基金),近500只相关产品中,取得正收益的超过400只,占比超8成。

而年内涨幅超80%的产品就有15只,其中永盈科技智选A、长城医药产业精选A、华安医药生物A等5只产品涨幅超100%。

此外对比业绩基准,多数基金也都大幅跑赢,比如安心洞见成长A对比基准业绩,其超额收益达78.09%,财通集成电路产业A对比基准业绩,超额收益也超60%。

由此可见,自购行为使得基金公司更注重基金的长期发展,不会仅仅为了追求短期业绩而进行急功近利的操作。他们会更加关注基金的风险控制和长期投资价值,有助于提升基金长期业绩的稳定性和可持续性,而这一优势往往在风险更高、业绩分化更明显的基金类型中体现的更为明显。

近一年自购较多的基金业绩排名情况

数据来源:Wind 截至:2025.08.18

最后,面对基金公司的“真金白银”,基民既要关注,同时也要保持清醒。基金公司掀起自购潮,本质上是把自身利益与投资者牢牢绑在一起。特别是市场震荡时,这种“共担风险、共享收益”的安排既能安抚情绪,也为产品补充流动性。

真金白银的潮水寄托着机构对市场的期许,可最终检验成绩的,仍是长期稳健的收益。对普通投资者而言,与其追热点,不如趁机审视自己的持仓——投资的初心从来不是跟风,而是共赢。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61