Salesforce:AI 到底是 “救星” 还是 “丧钟”?

9 月 4 日早美股盘后,SaaS 龙头$赛富时(CRM.US) 公布 2026 财年 2 季度财报。当季业绩表现相对平稳(或者说平淡)。增长并无明显提速迹象,但靠优秀控费仍挤出小超预期的利润。但不改变核心问题,且对下季度指引也不亮眼,整体观感还是骗弱。详细要点如下:

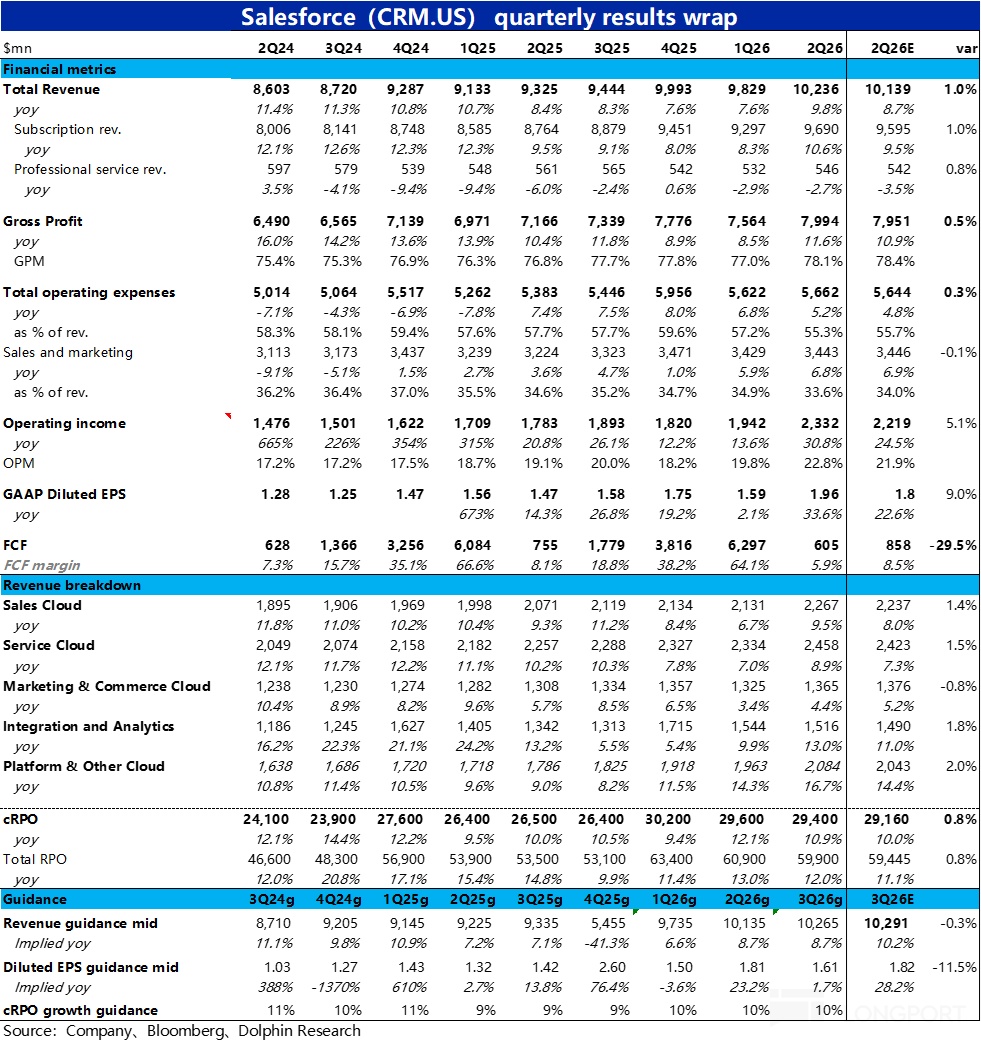

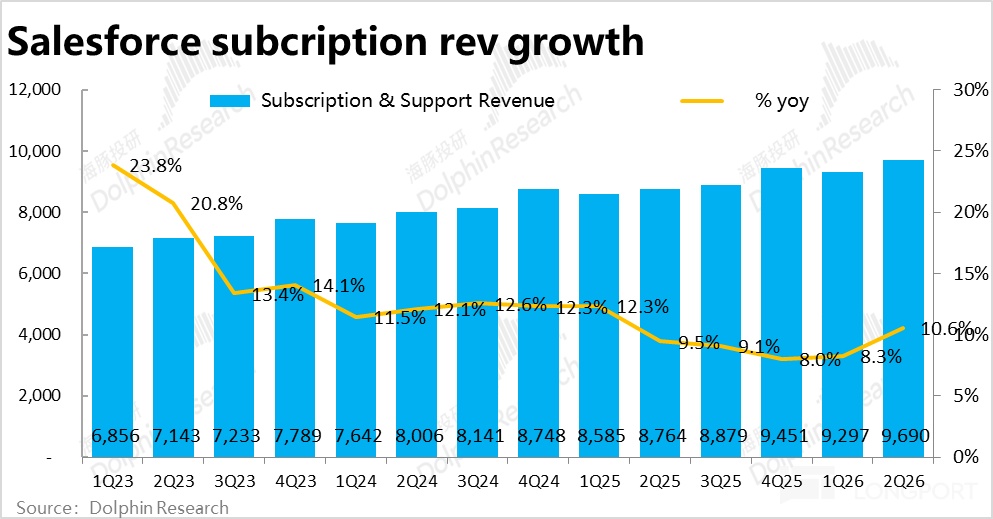

1、增长看似提速,但更多只是汇率利好:增长端,核心业务 -- 订阅性收入本季同比增长 10.6%,较上季的 8.3% 有一定提速,小幅跑超市场预期 1pct。但主要是汇率转向顺风的利好,过去四个季度,恒定汇率下订阅收入的增速实际一直在 9% 左右,增速波动大部分只是因汇率的影响。(因不公布小数,较小的差异会被抹去)。

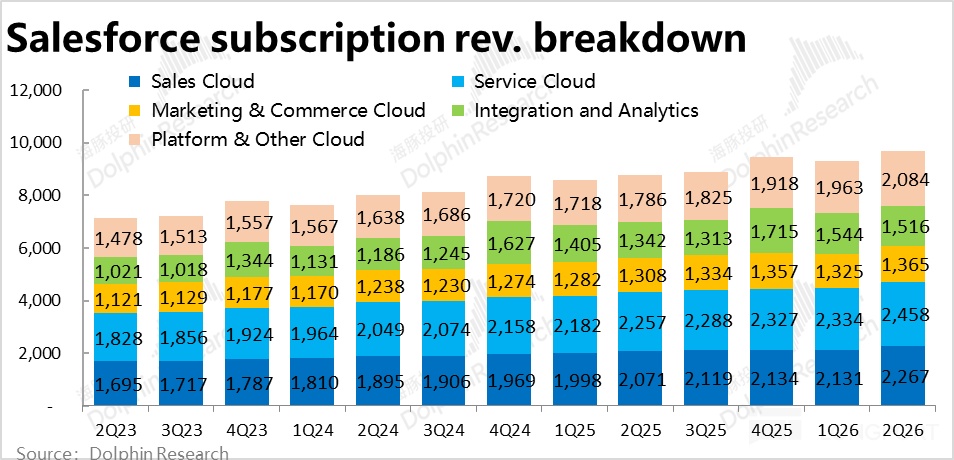

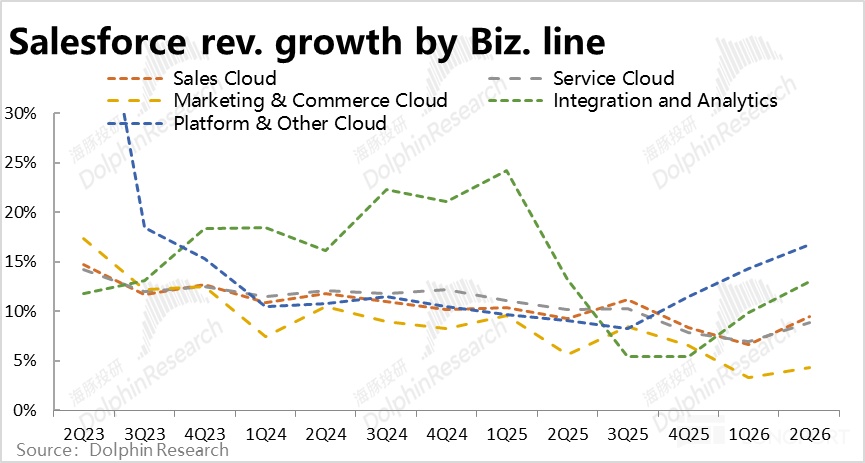

2、传统业务熟透,必须向 AI 寻增长:细分 5 大云各自的表现,本季受益于汇率利好,增速全部有 1%~3% 的环比走高。结构上,传统的 IT 支出--销售、客服和营销三大板块增长依旧仅个位数,近乎熟透的传统业务难有多少亮点。

与 AI 相关度更高的平台云和数据分析板块则表现显著更强,两者收入增速分别为 17% 和 13%。据披露 AI 和数据云贡献的年化收入已达 12 亿,较上季的 10 亿有所提升。

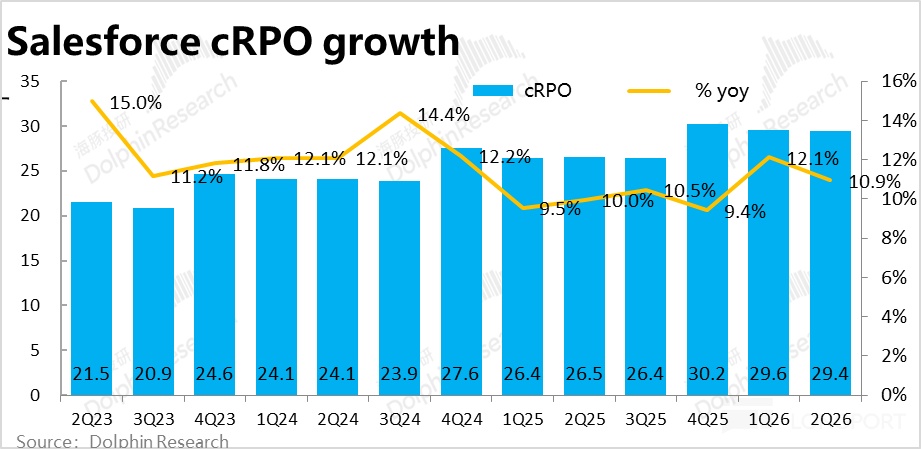

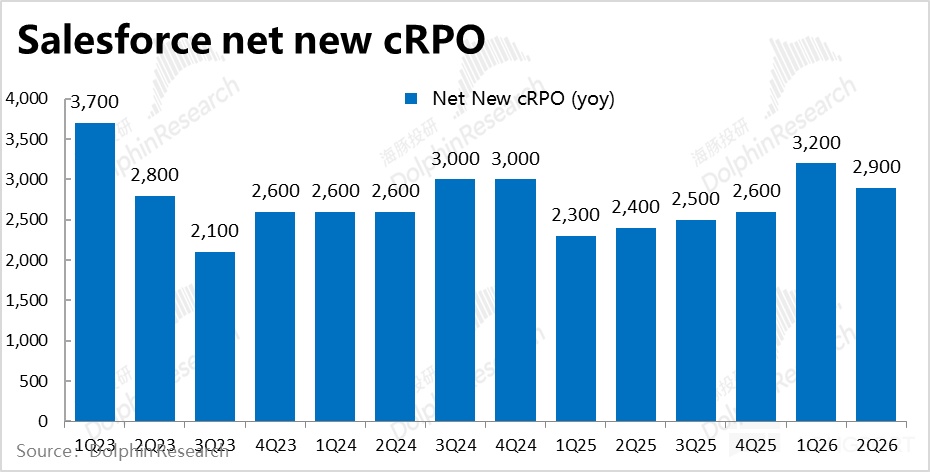

3、领先指标环比走弱:领先指标--cPRO(短期未履约余额) 的的名义同比增速为 11%,较上季降速约 1pct,恒定汇率下的增速环比放缓幅度类似。本季 cRPO 同比净增额 29 亿,较上季也有环比近 10% 的收窄。这看起来暗示着Salesforce 的新增需求反而有走弱的迹象。

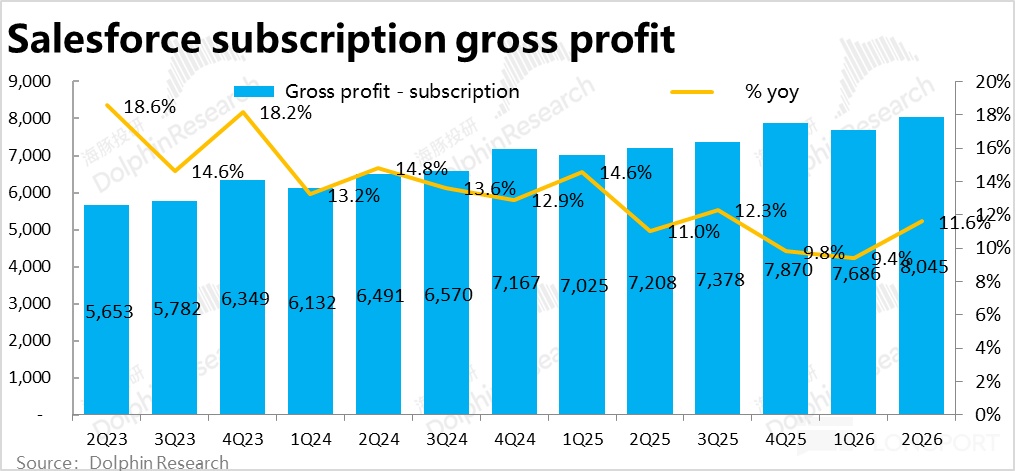

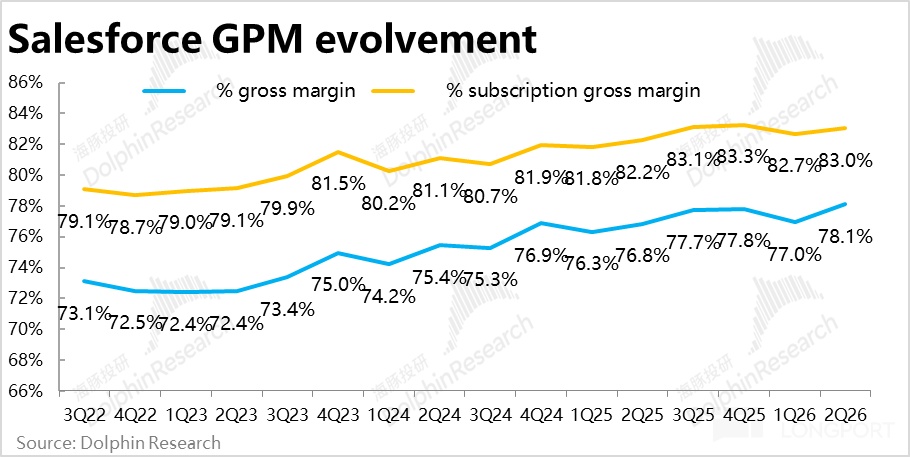

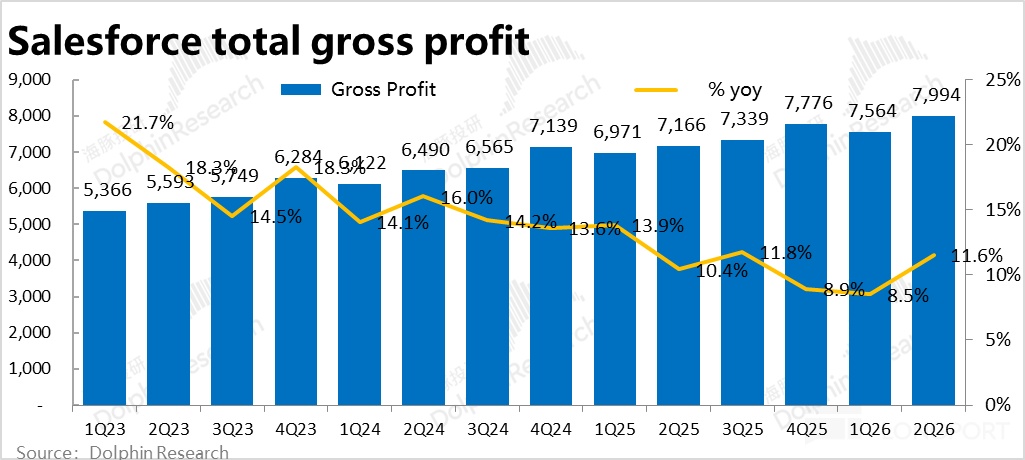

4、汇率带动下,毛利率稳步提升:虽然增长上没有实质性亮眼之处,本季Salesforce 的毛利率则表现不错,环比提高了 1.1pct。背后一方面是核心订阅业务因汇率利好和规模效应的小幅提升,另外服务业务的毛亏损的从上季的异常高点回落常态也有贡献。

因此,本季实际毛利润额近 80 亿,同比增长 11.6%,较收入增速有所放大。

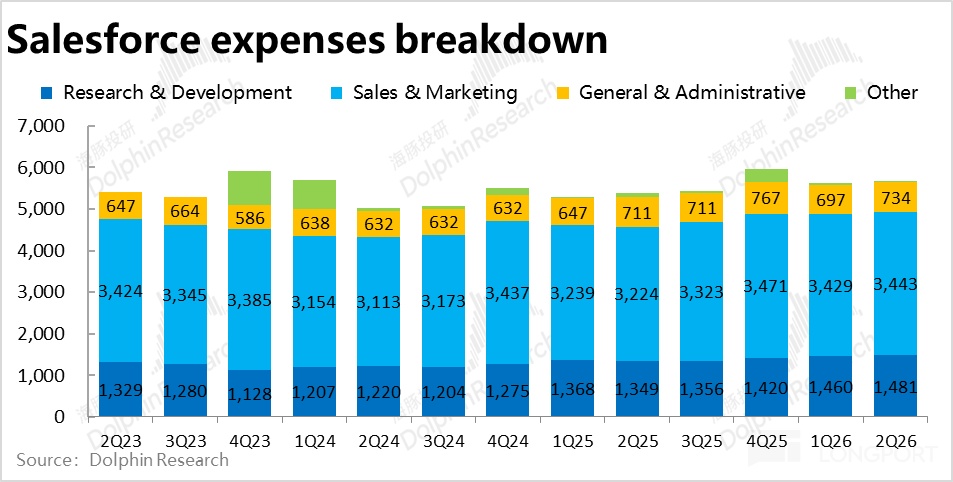

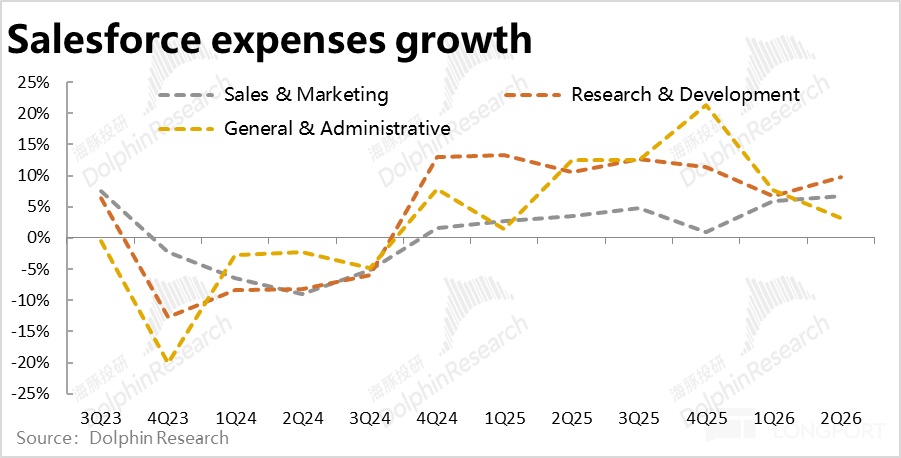

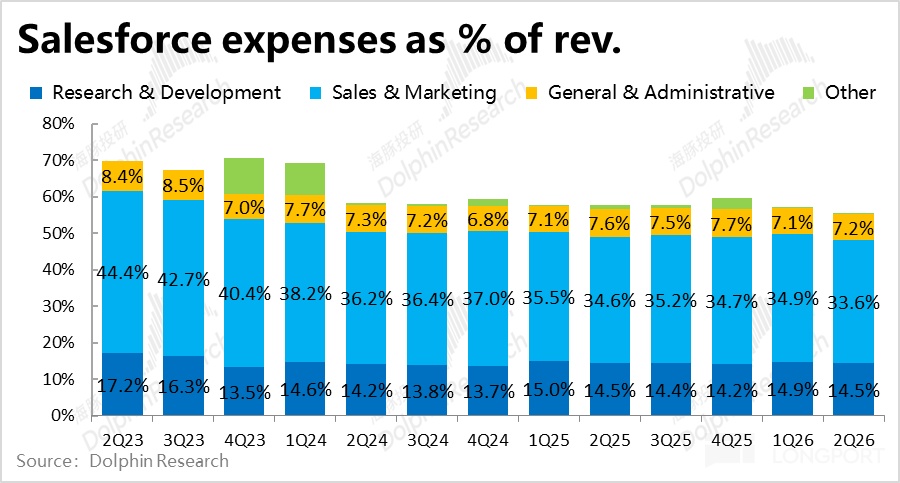

5、优秀控费继续挤利润:本季Salesforce 全部经营费用支出$56.6 亿,同比增长 5.2%,较上季度 6.8% 进一步放缓,明显低于收入和毛利的增速。靠控制费用仍是挤出近 2pct 的额外利润率。但趋势上,由于推广 AI 产品的需求,费用增速已有扩张的趋势。

具体来看,占比最大的营销性支出 34.4 亿,同比增长 6.8%,在推广 AI 等新产品的需求下,营销费用增速近几个持续走高,但绝对增速仍然较低。研发费用也同比增长了 9.8%,同样有提速迹象。

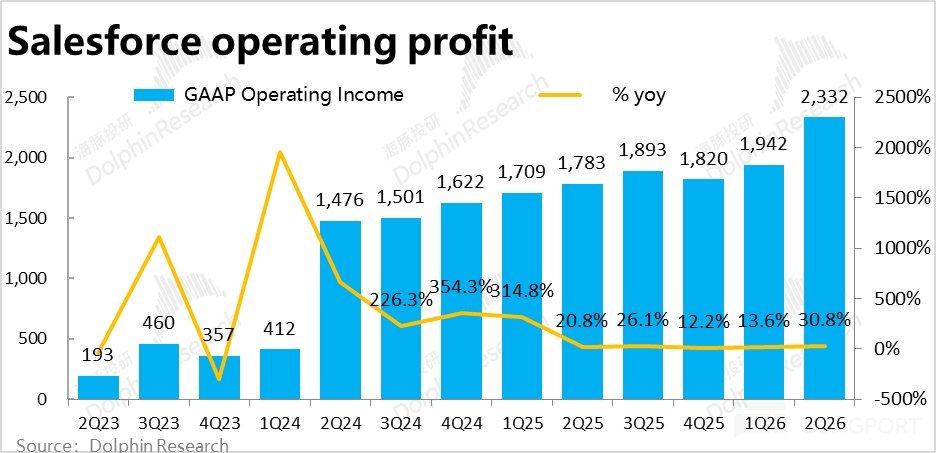

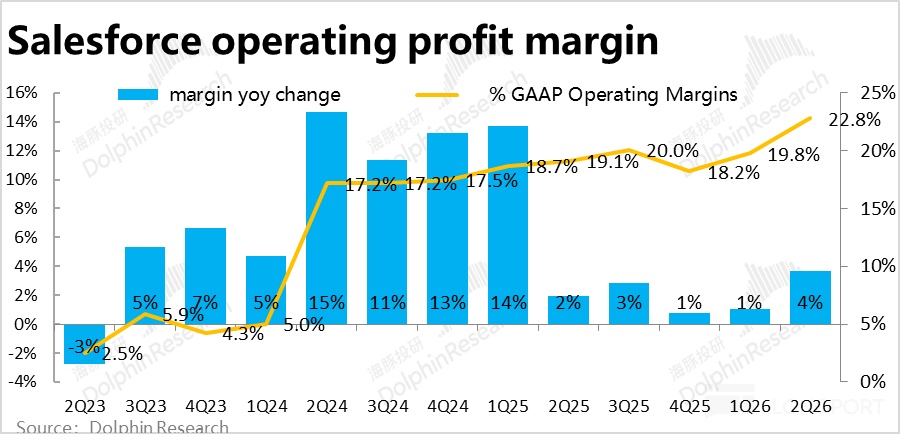

6、增长没亮点,利润还是优秀的:由于毛利率在汇率的利好下环比回升,控费目前也仍然优秀。本季的 GAAP 口径经营利润率环比提升了约 4pct,到 22.8%,创历史新高。经营利润额同比显著增长近 31%,利润增长还是不错的。

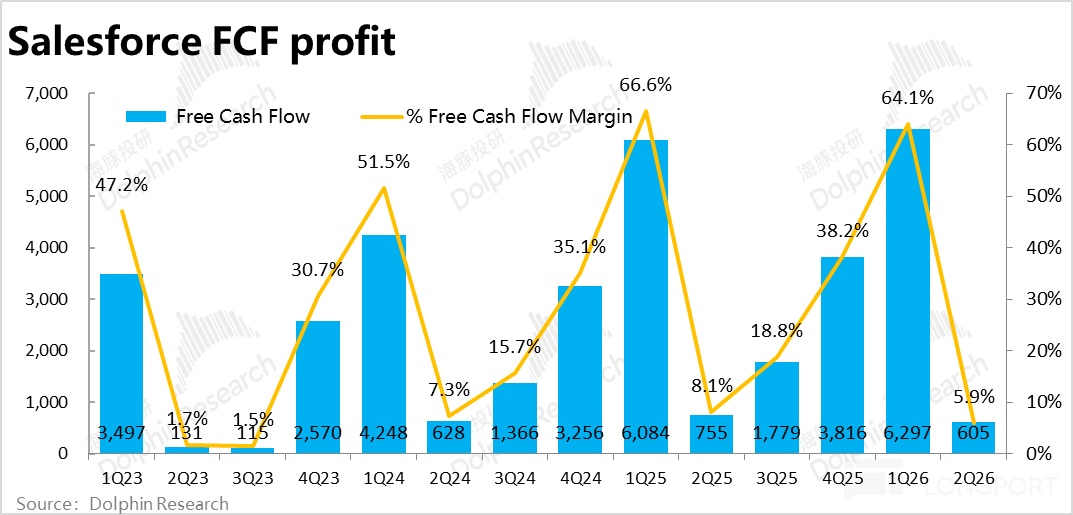

公司更关注的自由现金流利润,在季节性低点仅为$6.1 亿,同比负增长 20%,明显低于预期。当然由于绝对值较低,比例上看似巨大的差异,只是因偿还了更多应付账款的影响,意义也并没那么大。

海豚投研观点:

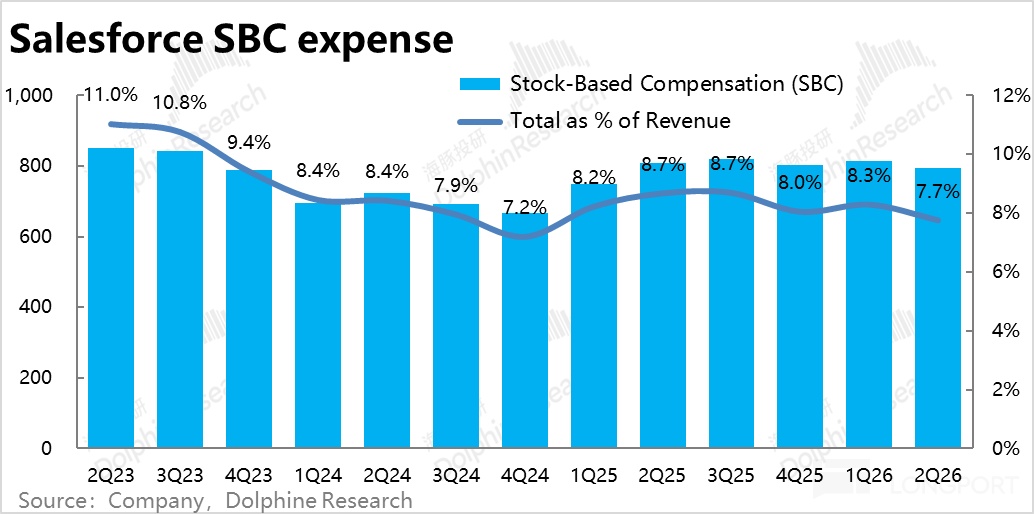

由上文来看,Salesforce 本季业绩表现并不算差,整体属于平稳表现。概况来看,实际增长大体平稳,更多只是受汇率的影响而上下小幅波动。在增长乏力的情况下,公司也对应降低了股权激励支出,并控制了费用的投放,释放出的利润还是不俗的。

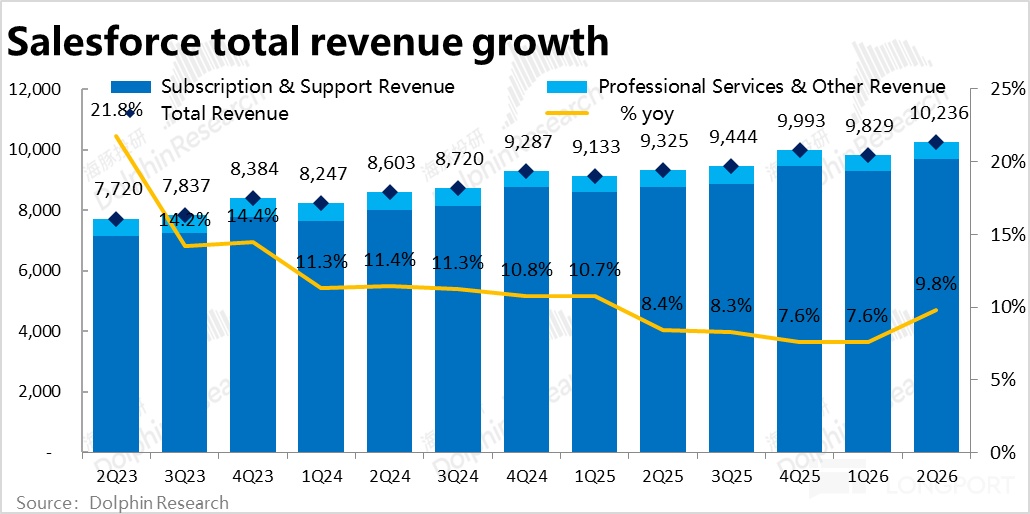

放宽视野,越过这些短期的业绩表现,目前软件行业和 Salesforce 面临的问题是,市场上对 AI 可能取代传统软件或 SaaS 服务的担忧在不断发酵。而 23 财年以来就不断走低的收入增速,至今已连续 4 个季度收入增速不足 10%(恒定汇率下)。确实体现了 Salesforce 作为传统 SaaS 巨头,在单季百亿的收入体量下,若无潜力巨大的新市场或新服务,很难明显带动整体的增长。

而问题是 “雷声大、雨点小” 的 Agent 业务仍只是在早期阶段,企业用户更多只是在试点而非大范围推广。这背后 AI agent 的功能和体验也还比较初级,没有明显付费点无疑是本质原因(和微软 Copilot 的情况比较类似)。而从本季业绩和对下季的指引也都还并不能验证 AI Agent 的拉动作用。

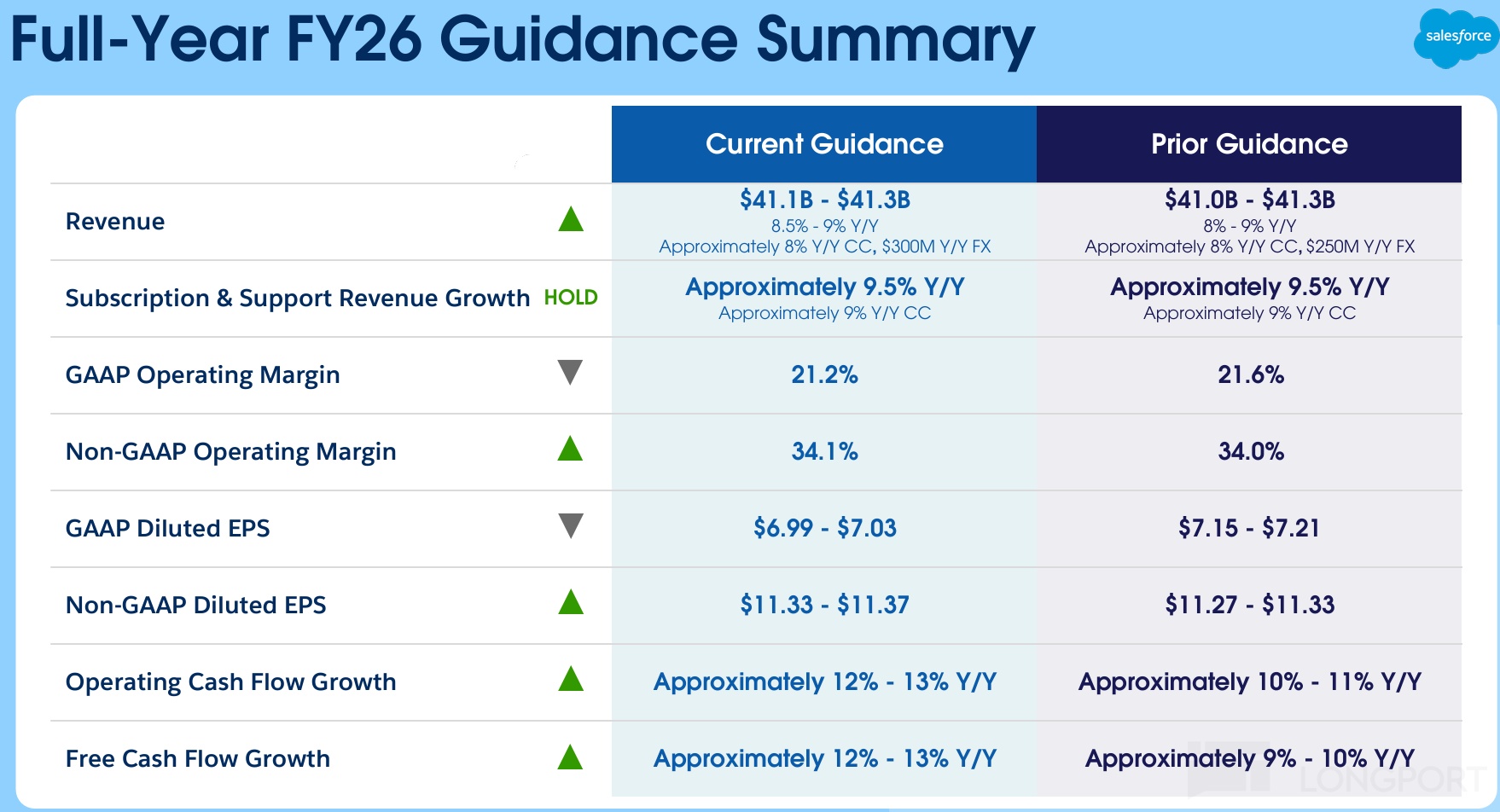

对下一季度的展望上,公司预期收入同比增长 8%~9%,恒定汇率增速 9%,和本季依旧持平,略低于市场预期。指引下季度 cPRO 的恒定汇率下增为 10%,也和本季度一致。因此,虽然公司宣布于 8 月开始对旗下多数业务的企业版本平均提价 6% 左右,却并没带动收入提速。也暗示着下季度内 AI Agent 的带动还是有限。

此外,公司指引下季度的摊薄后 EPS 仅$1.61,同比仅仅增长不到 2%。这暗示着下季度在新业务上的投入会明显增加。不同于本季还有能利润不错这个亮点,下季度属于增长不行、利润也不行的情况。

因此整体来看,公司目前偏弱的主逻辑并未在本次业绩后有多少改善。虽然公司目前的估值在 SaaS 行业内很低,业绩前市值对应预期 26 财年自由现金流仅 16x~17x 左右,对应 26 财年 PS 更是仅 6x,都在 SaaS 行业内处于均值偏低的水准。在核心业绩表现和前景都不算好,AI agent 虽是一个可以讲的故事但不确定性也很高,海豚认为 CRM 目前只具备显著超跌后的反弹价值,并看不到能持续向上的机会。

以下为本季财报详细解读:

一、Salesforce 业务&收入简要介绍

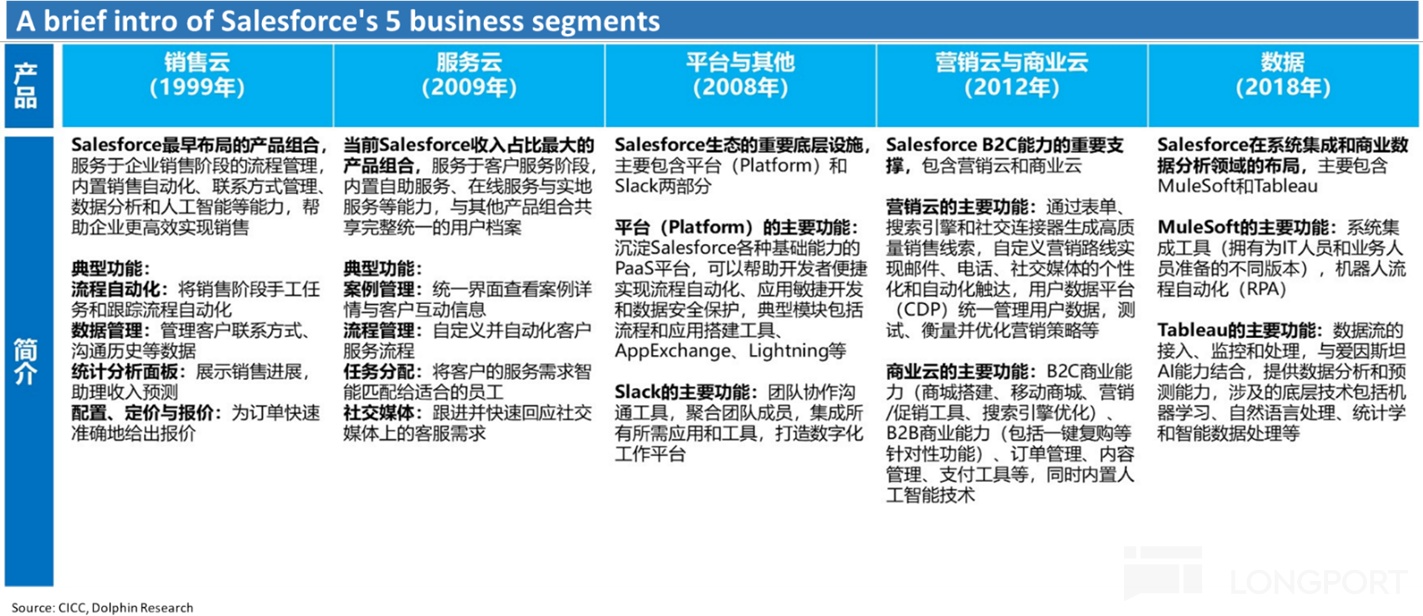

Salesforce 是全美乃至全球范围内的 CRM 行业中(Client relationship management 客户关系管理)内最早提出 SaaS 即 software-as-a-service 这一概念的开拓者。该模式最大特点即采取云端服务而非本地化部署;采取订阅制付费而非买断性付费。

因此,Salesforce 的业务和营收结构上主要由两大类构成:① 超 95% 的营收是各类型的 SaaS 服务订阅性收入;② 剩余约 5% 的小部分是由如项目咨询、产品培训等构成的专家服务性收入。

更进一步看,占据主体的订阅性收入则由细分的 5 大类 SaaS 服务构成,且各大板块的营收体量大致相当,包括:

① 销售云(Sales Cloud):CRM 最核心也是公司最早的业务,主要是企业销售阶段的各类流程管理工具。如客户联系、报价、签单等功能。

② 服务云(Service Cloud):公司的另一核心业务,主要包括客户服务相关的各类功能,如客户信息管理、线上客服等。

③ 营销&商业云(Marketing & Commerce Cloud):其中营销云即通过各类搜索、社交、电邮等渠道系统化进行营销的功能;商业云则主要是电子商务所需的虚拟商城搭建,订单管理、支付等各类功能。

④ 数据&分享(Integration & Analytics):Salesforce 集成在内部的数据库服务和商业分析工具,主要由 MuleSoft 和 Tableau 构成。

⑤ 平台云(Platform & others):Salesforce 其他 SaaS 服务依赖的基础设施和服务,类似 PaaS(Platform-as-a-service)。也包含类似于微软 Teams,或国内飞升此类的团办协作办公服务—Slack。

二、排除汇率利好外,增长依然没有惊喜

增长端,本季Salesforce 的核心业务 -- 订阅性收入约$80.5 亿,同比增长 10.6%,较上季的 8.3% 有一定提速,小幅跑超市场预期 1pct。但是其中主要是汇率转向顺风的利好,过去四个季度,恒定汇率下订阅收入的增速一直在 9% 左右,增速波动大部分只是因汇率的影响。(因不公布小数,可能有较小的差异被抹去了)。

五大细分业务线的表现上,

1)本季所有细分业务线的增速普遍较上季度有 1pct~3pct 的提速,表现相对一致,没有特别出众的。可见也是主要受汇率因素的利好。

2)更具体看,依旧是商贸和营销云增长最弱,同比仅增长 4%,两大最基石的销售和服务云增速则都在 9% 上下,算是表现平稳。

3)由于平台云是 Salesforce 服务的基础设施,企业采用 Agentforce 时会默认使用平台云,因此平台云增长依旧最强,本季增速近 17%。体现出 AI 的一定拉动作用,但剔除汇率利好外,相比先前也并没显著的提升。

而数据分析板块,则继续受益于分析工具 Tableau 的增速提速到 15% 的拉动,也有领先传统业务线的增长。

本季专业服务收入约 5.5 亿,依旧同比萎缩约 2.7%,表现和上季同样差距不大,因此Salesforce 本季总营收$约 102 亿,同比增长 9.8%,剔除汇率影响后增速为 9%,较上季小幅提速约 1pct。

二、当季增长平稳,领先指标反而有所走弱

反映了后续增长前景的领先指标--cRPO(短期未履约余额)的名义同比增速本季为近 11%,较上季降速约 1pct,恒定汇率下的增速环比放缓幅度类似。本季 cRPO同比净增额 29 亿,净增额上较上季也有环比近 10% 的收窄。在上季度创出一个阶段性高峰后,2 季度内 Salesforce 的新增合约反而是走弱的。

三、汇率顺风,带动订阅毛利率环比改善

毛利层面,本季 Salesforce 的核心业务-订阅性收入的毛利润$80.5 亿,同比增长 11.6%,小幅跑超对应收入增速。

可见本季订阅业务的毛利率为 83%,环比小幅提升 0.3pct,海豚认为其中应当主要也是归功于汇率的利好。(收入增长因汇率扩大,而成本更多在美国本土产生,因此不受汇率影响)。更长视角下,毛利率仍维持着随规模提高和客单价走高而稳步小幅提升的趋势。

改善更大的点是,本季服务性业务的毛亏损率由上季 22% 回归到更常态的 9%,因此毛亏损额也从 1.2 亿缩窄到约 0.5 亿。

叠加订阅业务因汇率利好和规模效应的稳步提升,以及服务业务的毛亏损的回归常态,本季Salesforce 合计总毛利率为 78.1%,环比提高了 1.1pct。

四、控费表现仍相当优秀

费用角度,本季Salesforce 全部经营费用支出$56.6 亿,同比增长 5.2%,较上季度 6.8% 进一步放缓,也明显低于收入和毛利的增速。因此在增长端表现并不算亮眼的情况下,靠控制费用仍是能挤出一些利润。费用率较上季环比走低近 2pct。

具体来看,占比最大的营销性支出 34.4 亿,同比增长 6.8%,在推广 AI 等新产品的需求下,营销费用增速近几个持续走高,但绝对增速仍然较低。

研发费用则同比增长了 9.8%,同样有边际提速,应当也是因研发 AI agent 等新功能的投入。不过管理费用则仅同比增长 3.2%,是控费的主要发力点。

作为 SaaS 类公司的重要费用组成部分,本季费用增长不高的原因之一是股权激励费用约$7.8 亿,同比下降了 1.8%,占收入比重为 7.7%,近几年来除 4Q24 以外的最低点。

五、增长没亮点,利润还是能 “挤出来” 的

利润表,上文提到毛利率在汇率的利好下环比回升,仅低个位数费用增速,也继续释放利润率。因此,本季的 GAAP 口径经营利润率环比提升了约 4pct,到 22.8%,创历史新高。

在此拉动下,本季经营利润额同比显著增长近 31%,虽然营收增长并无亮眼之处,利润增长还是不错的。

公司更关注的自由现金流利润上,在季节性低点仅为$6.1 亿,同比负增长 20%,明显低于预期。当然由于绝对值较低,本季现金流的同比下降,主要是因偿还了更多应付账款的影响,也算不上具有很大意义的指导信号。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61