8月行情这么“猛”,绩优主动基金谁赚的最多?

今年前八个月,A股市场强势上行,公募权益类基金同步迎来业绩“大丰收”,赚钱效应显著回暖,成为市场焦点。其中,主动权益基金表现尤为亮眼,“翻倍基”时隔许久再度现身江湖。

35只主动权益基金实现翻倍收益

截至9月1日,主动权益类基金今年以来整体平均净值增长率达28%,成绩引人注目。更值得一提的是,该品类近99%的产品实现正收益,不少基金净值更是突破前期高点,创下历史新高。

此轮基金业绩的亮眼表现,离不开结构性行情的有力助推。今年以来,北交所、创新药、人形机器人、人工智能、半导体及科创板等板块轮番发力,为精准把握板块机遇的基金产品贡献了丰厚收益。

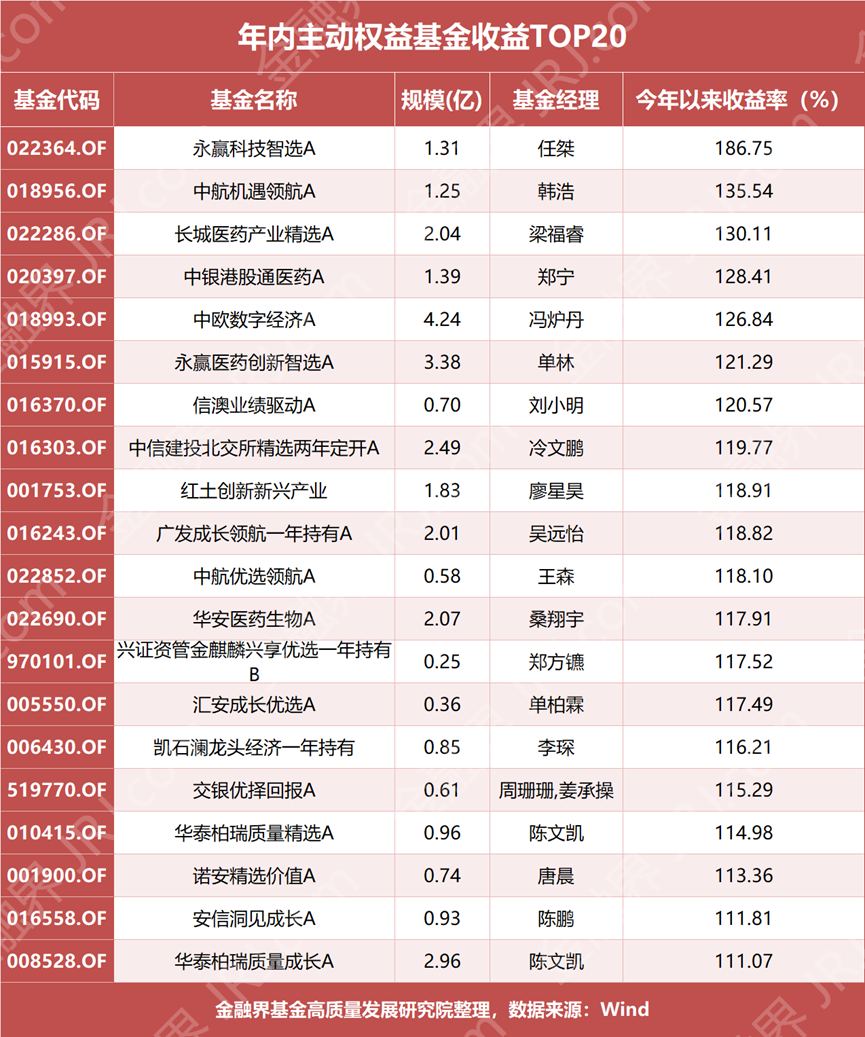

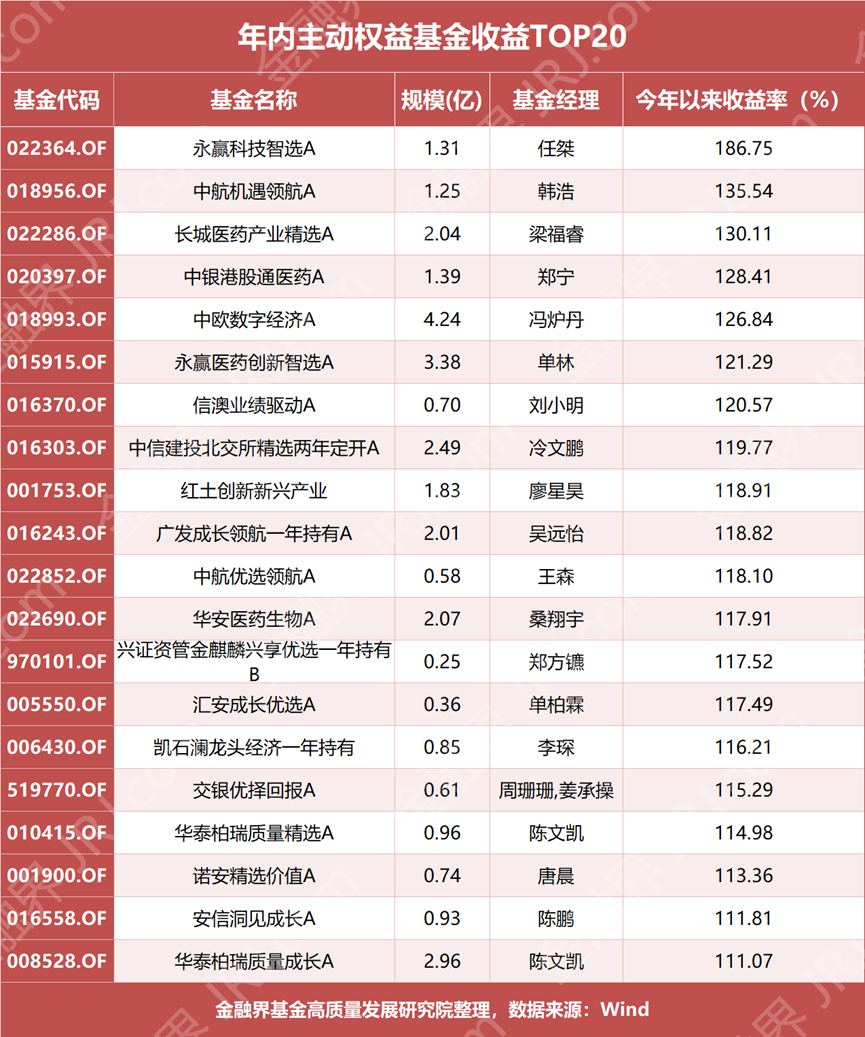

在整体向好的业绩态势中,“翻倍基”的重现成为最大亮点。据数据统计,今年以来已有35只主动权益基金实现收益翻倍,其中最高收益率更是突破186%,赚钱效应持续凸显。

从具体产品来看,任桀管理的永赢科技智选A以186.75%的涨幅斩获前八月主动权益基金业绩榜首。这只成立于2024年10月30日的次新基金,凭借对云计算行业投资机遇的精准把握实现高收益——从中报披露信息可见,其重仓了新易盛、中际旭创、天孚通信等信息技术龙头个股。对于后续布局,该基金明确下半年将持续聚焦全球云计算产业,密切跟踪前沿模型发布、新兴应用发展及国内外相关企业经营动态。

值得关注的是,这只榜首基金已发布限购公告,即自9月5日起,永赢科技智选A单日单账户限购1万元。永赢基金同时提示,智选系列产品聚焦新质生产力,虽布局行业具备高成长性,但也伴随较大波动,建议投资者充分了解产品特性与自身风险承受能力后理性决策。

业绩排名紧随其后的是两只特色产品分别为,韩浩管理的中航机遇领航A、梁福睿管理的长城医药产业精选A,前八月涨幅分别达135.54%、130.11%。其中,长城医药产业精选A基金经理梁福睿深耕创新药板块,他分析指出,今年创新药行情走强核心源于两点:一是板块估值此前受明显压制,当前上涨是向正常水平回归的过程;二是多家企业迎来产品放量盈利、业绩拐点及品种出海等基本面利好。他判断,创新药行业已进入真正的基本面拐点,中国创新药正从追赶者向引领者转变;从估值看,当前A股创新药PS约4倍、港股约3.5倍,整体处于合理区间,虽不排除局部泡沫化可能,但长期将与基本面形成共振。

港股通标的基金中,中银港股通医药A表现突出,以年内128.41%的涨幅位列市场第四。与长城医药产业精选A“A股、港股各占50%左右持仓”的策略不同,该基金主打港股投资,二季报显示其港股持仓占比达95%。中银基金分析认为,本轮创新药上涨由基本面强势驱动,产业研发突破不断、BD出海与利润兑现进展积极,叠加估值低位、政策鼓励及机构配置需求,板块未来仍有较大价值发现空间。

此外,中信建投北交所精选两年定开A、中欧数字经济A、永赢医药创新智选A、信澳业绩驱动A等产品也表现亮眼,前八月涨幅均超过110%,成为不同细分赛道的“明星基”代表。

8月成绩单:王浩聿包揽冠军和季军

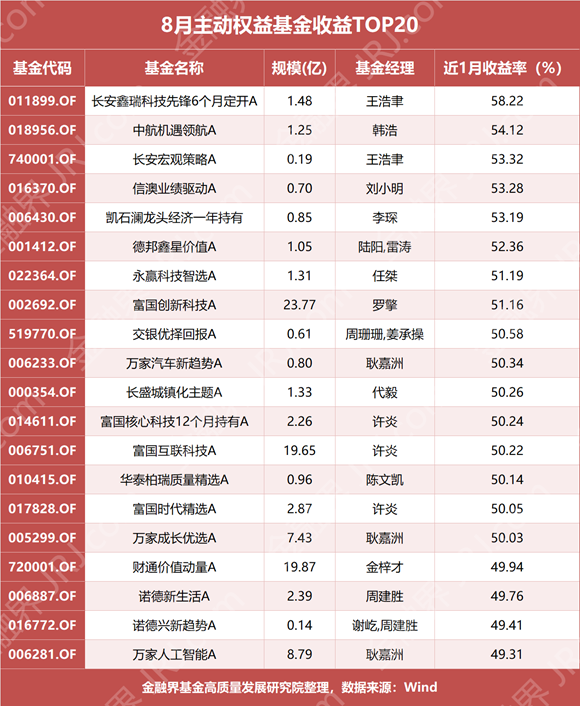

8月单月,主动权益基金表现依旧抢眼,WIND数据显示,截至9月1日,TOP20的产品单月收益率均约50%。

长安鑫瑞科技先锋6个月定开A以显著优势位居8月涨幅榜首。值得注意的是,该基金特点鲜明,换手率长期维持在1000%以上,8月涨幅第三的长安宏观策略A同样由王浩聿管理,成立以来累计收益243%,2025年内收益超70%。从持仓来看,这两只基金的半年报中均出现了中际旭创、新易盛、沪电股份、芯原股份等信息行业龙头个股。

值得一提的是,基金经理王浩聿自2024年1月接任基金,从业时间不足两年,尽管近一个月业绩出色,但业绩持续性有待观察。

针对近期科技板块表现,王浩聿分析,AI应用爆发是驱动本轮算力行情的核心因素。从AI范式演进看,2023年是生成式AI元年,2025年则进入agent时代,AI正加速渗透至编程、法律合同、知识库等多个垂直领域。反映在数据上,海内外token消耗量呈指数级增长,国内截至6月底日均消耗量已突破30万亿,较2024年初增长超300倍。在投资层面,国内已出现一批商业模式跑通的AI应用公司,主要集中在ERP、视频生成、图片处理等领域,值得持续关注。

对于算力板块后续机会,王浩聿表示,尽管国产算力二季度受到海外禁售和代工限制等不利因素影响,但当前已出现积极变化。随着英伟达有望重新供货,云厂商资本开支或于下半年恢复增长,先进制程产能和良率也有所提升。除芯片和晶圆厂外,上游半导体设备和下游IDC产业链也具备投资机会,国产化趋势和需求复苏将带动相关企业持续受益。

风险提示:基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61