中美宽松周期开启,A500指数又到击球区?

时隔九个月,降息虽迟但到。9月18日,美联储宣布降息25个基点,将联邦基金利率下调至4.00%-4.25%。值得注意的是,FOMC声明后,美国利率期货预期美联储在10月降息可能性超90%,这也意味着,市场预计美联储今年至少还要再降息一次。

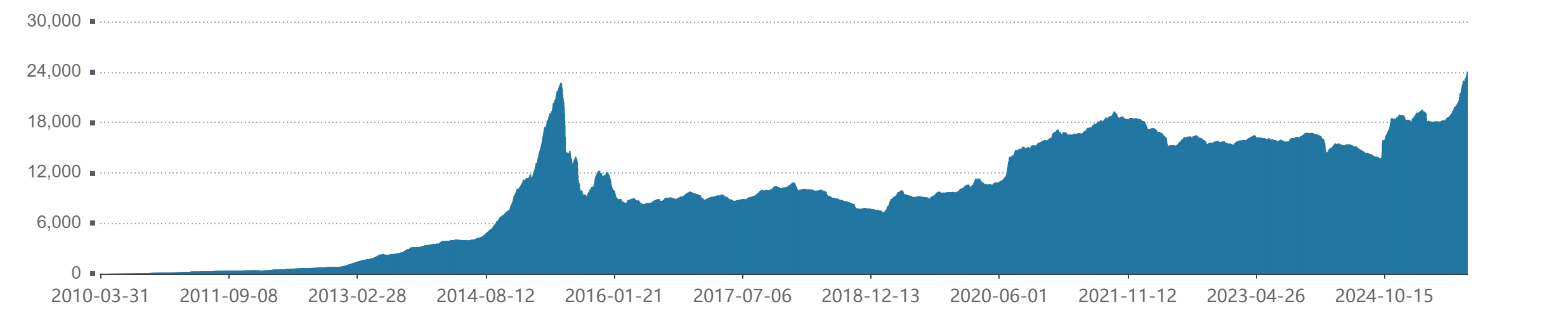

海外进入降息周期,国内方面,随着大盘相继突破前高,A股成交热情持续走高。进入今年8月以来,两融余额增长迅猛,相继突破多个关键的整数关口。8月5日,A股市场两融余额达20003亿元,时隔10年重返2万亿元以上,9月17日,两融余额刷新历史记录,首次突破2.4万亿元。

数据来源:wind,截至2025年9月18日

值得注意的是,截至9月18日,A500ETF基金(512050)所跟踪的中证A500指数,年内已不知不觉上涨近18%,在沪深300、上证指数、上证50、中证800等代表性宽基指数中拔得头筹。

往后看,海外降息周期开启+国内市场流动性整体宽松,叠加产业趋势驱动,代表A股市场的核心宽基——A500指数或又来到击球区。

一、流动性充裕时,A500指数往往有不俗表现

复盘A股历史,市场涨跌情况与市场流动性呈现明显的正相关。相对沪深300,中证A500整体成分股市值较小,流通市值在500亿元以下的数量占比近52%,因此,在流动性宽松、风险偏好较高的上涨行情下,A500往往更为受益,走势占优概率较大。复盘来看:

2025年1月5日至2015年6月15日,两融余额从1万亿增长至2.2万亿,A500区间涨幅65.22%,跑赢沪深300约17.47%。

2019年8月13日-2021年11月30日,中美流动性同时宽松,推动结构性牛市,A500区间收益45.53%,跑赢沪深300约14.91%。

•2024年“924”至2024年10月8日,市场快速上涨,两融余额从5000亿快速增长至2.9万亿,A500区间涨幅33.7%,跑赢沪深300约1.2%。

数据来源:wind,截至2025年6月30日

二、市场风格偏向成长时A500更受益

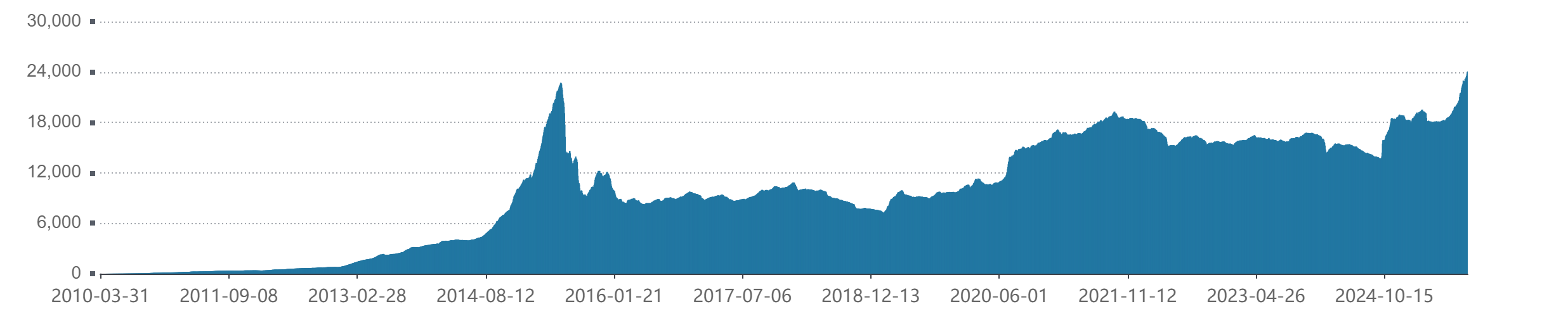

A500指数成长属性偏强,精准契合经济结构转型主线。指数采取先行业后市值的选股思路,通过三级行业龙头筛选+ESG 评价+自由流通市值优化,覆盖91个细分行业的500只优质行业龙头股。这样编制的好处是不仅可以网罗各个细分行业龙头,还可以在较早阶段纳入新型成长板块龙头,能够率先在产业趋势催化的结构性行情中受益。

今年以来,创新药、AI算力、国防军工、反内卷(新能源)等新质生产力、高景气方向交替活跃,显示出市场审美已逐渐转向以景气和产业趋势为核心,景气投资有效性显著提升,而这些方向恰恰也是中证A500指数相比沪深300等指数超配的行业。往后看,市场主线的结构线索有望继续围绕景气和产业趋势展开,带动A500指数震荡向上:

新能源:技术突破与反内卷双重驱动。以固态电池为代表的新技术突破赋能行业迎来第二增长极,产业化持续加速,助力板块回归科技成长叙事;“反内卷”政策下,新能源行业供给经历加速出清,行业库存+产能周期底部明确。

AI:国务院印发《关于深入实施“人工智能+”行动的意见》,政策对AI赋能经济发展的重视程度日益提升。相比上一轮“互联网+”,AI对于大多数行业的赋能仍在早期。随着DeepSeek带动AI平权推进,叠加国家政策层面高度支持,国内AI在各个行业应用的落地有望持续提速。

创新药:经历前期休整后,当前创新药产业链拥挤度已降至中等水平。创新大周期下,多家创新药企产品获批上市销售,产业链逐步进入商业化阶段,龙头业绩已迎来释放。

三、“股债跷跷板”效应初现,A500等绩优指数

近期A股走势强劲,赚钱效应显现,债市阶段性承压,7月以来,截至9月19日,30年国债期货累计回调超4%,“股债跷跷板”效应初步显现。与此同时,债券型基金赎回压力提升,7月累计赎回超100亿,7月24日单日卖出超30亿,接近去年“930”级别。

无风险利率持续下行,存款搬家正成为市场的长周期叙事。“居民存款与股票总市值之比”这个指标通常作为衡量居民“存款搬家”入市的趋势指标。根据兴业证券测算,历史上这一指标通常处于1.1至2.0区间,比值越低意味着“存款搬家”越接近尾声。截至7月,这一指标仍在1.7的历史高位。这也意味着,本轮居民“存款搬家”仍有较大潜力,股市有望持续分流债市资金,宽基、高股息品种或受益。

从流入方向看,债市资金的风险偏好较低,更倾向流入股市宽基类或高股息类产品,中证A500作为A股市场的代表性指数或将持续受益。

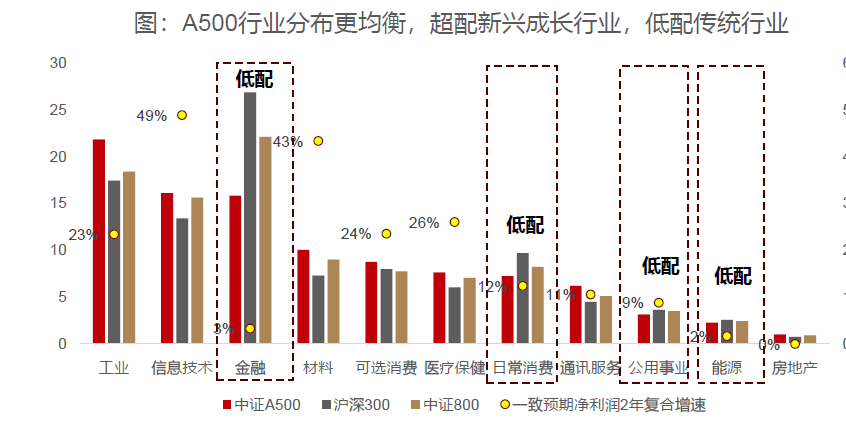

指数盈利能力突出:中证A500ROE持续优于市场整体,指数未来预期盈利高速增长。根据分析师一致预期,指数净利润2年复合增速为11%,一致预期营业收入2年复合增速为5.67%,均高于沪深300指数。

近5年中证A500指数收益主要由盈利驱动,在未来盈利预期向好的背景下,未来成长性可期。

相关ETF:

A500ETF基金(512050)【联接A:022430;联接C:022431】,最新规模160亿元,日均成交额长期处于同类第一。

管理人华夏基金是业界最早提出“研究创造价值”理念的基金公司,注重将投资收益及时转化为红利。截至2024年底,华夏基金旗下产品累计为客户盈利3286亿元,旗下公募基金累计分红2400亿,其中2024年分红195亿。2025年华夏基金在指数业务方面精进提升,通过主动管理赋能产品创设,积极构建以投资者为中心的“研究+服务+策略”指数投资能力体系。截至2025年半年末,华夏基金权益指数规模达8205.8亿元,排名行业第1。2025年上半年大幅增长723.0亿元,较去年末增幅为9.7%。

数据来源:华夏基金,各大券商研报,Wind,数据截至2025年9月19日。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61