榜单出炉!16家民营银行2025同业存单规模排行

根据企业预警通数据,金融界银行研究院整理了2025年民营银行同业存单备案额度情况。

数据显示,民营银行同业存单的数据呈现出“一超多强、策略分化”的鲜明格局,反映出不同类型民营银行在负债端管理和市场融资能力上的显著差异。

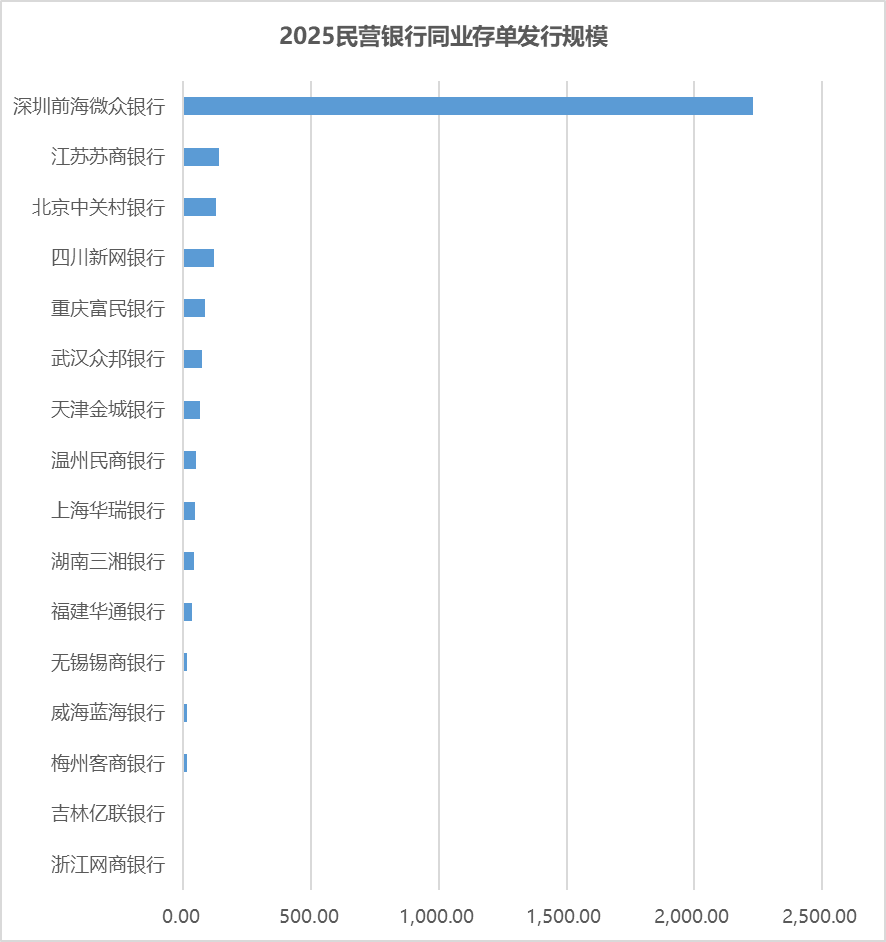

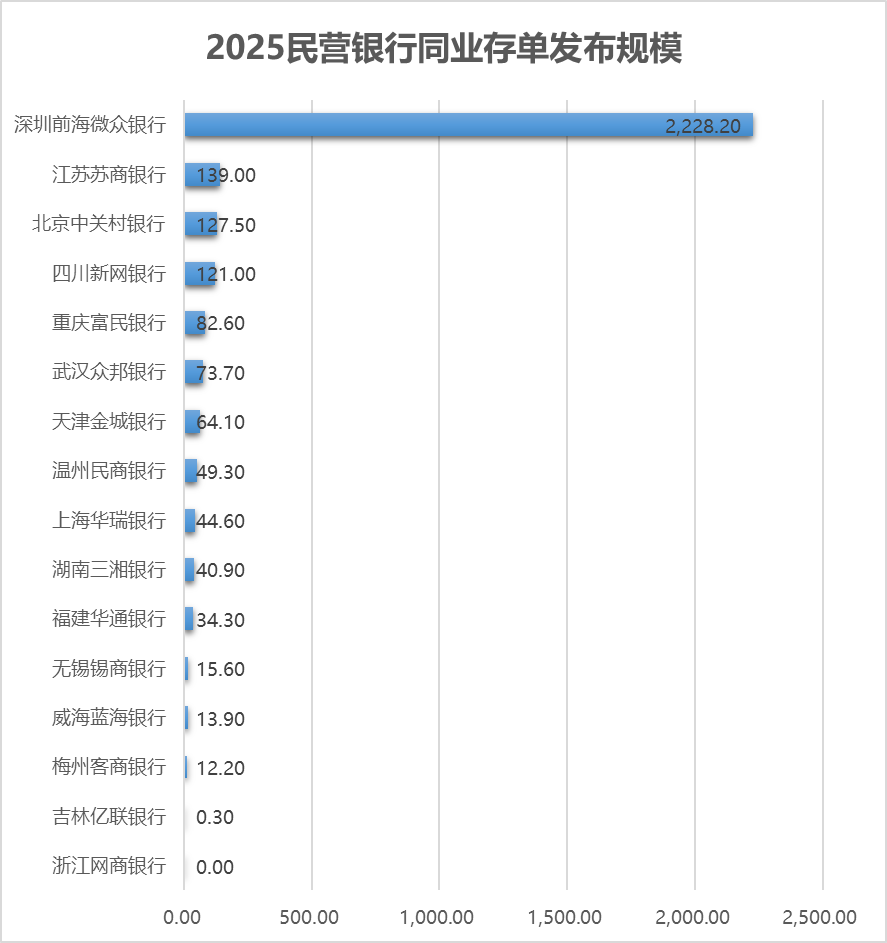

发行规模:微众银行独占鳌头,16家全部为AA以上评级

从同业存单发行规模来看,作为首家互联网银行且拥有AAA主体评级的深圳前海微众银行,以2228.20亿元的规模遥遥领先,占榜单总发行规模的近八成,展现出其强大的品牌影响力和市场认可度。其余银行的发行规模均未超过150亿元,第二名的江苏苏商银行为139亿元,与微众银行形成巨大差距。

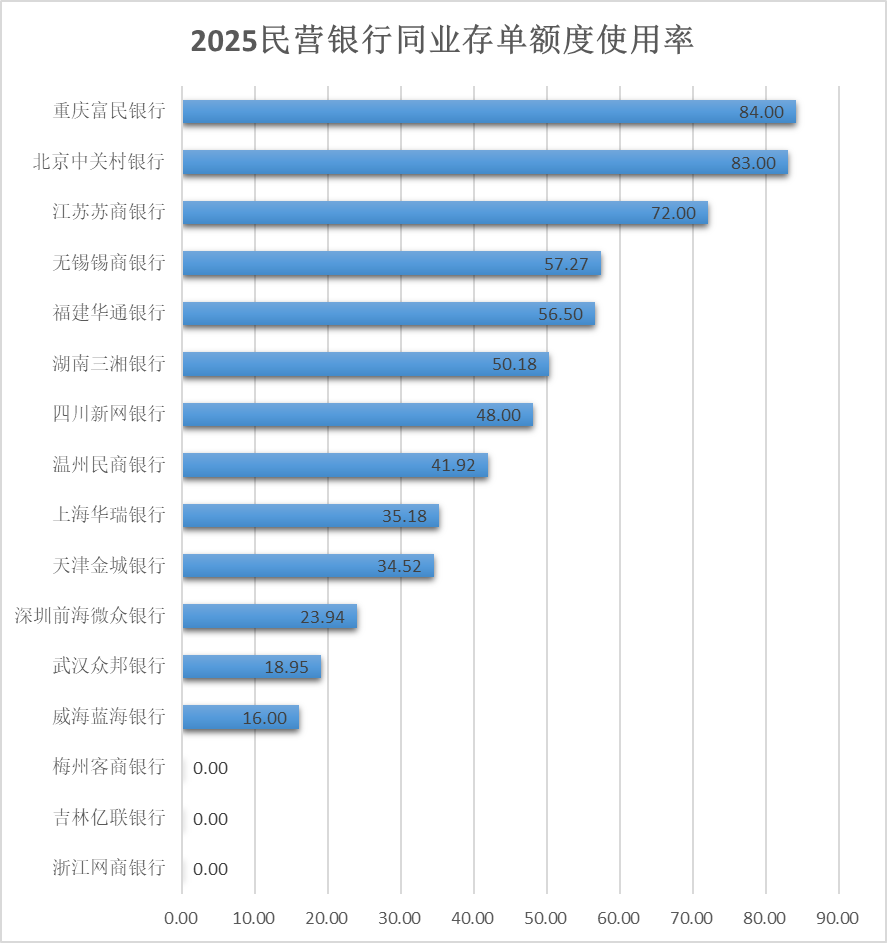

额度使用率:策略迥异,反映不同负债需求

在额度使用率上,各银行策略迥异,直观反映了其当前的负债端需求和融资紧迫性。

数据显示,高使用率群体包括重庆富民银行(84%)、北京中关村银行(83%)、江苏苏商银行(72%),额度使用率均超过70%,表明这些银行对同业资金依赖较强,已充分利用现有额度进行融资。

而与之形成对比的低使用率群体中,武汉众邦银行(18.95%)、威海蓝海银行(16%)等机构剩余空间较大。而龙头微众银行的额度使用率也仅为23.94%,目前还有836.70亿元剩余额度,未来可根据市场情况和资金需求灵活发行。

存量与剩余额度:市场格局与未来潜力的映照

同业存单存量规模直接体现了银行当前在市场中的未到期融资量。微众银行存量263.30亿元虽在发行总量上领先,但其存量并非最高,可能与存单期限结构有关,湖南三湘银行以55.20亿元的存量规模位居第二。

从剩余额度看,微众银行(836.70亿元)、武汉众邦银行(162.10亿元)、天津金城银行(88.40亿元)位居前三。充足的剩余额度为这些银行提供了强大的潜在流动性补充能力,是应对未来市场波动或捕捉业务机遇的重要保障。

主体评级:融资能力的“隐形门槛”

从数据不难发现,发行规模较大的银行普遍拥有较高的主体评级。微众银行和浙江网商银行(未发行存单)均获AAA评级,这为它们在融资成本和市场接受度上带来了显著优势。而多数AA+及AA级银行在发行规模上相对较小,显示出信用评级作为融资能力的“隐形门槛”,在民营银行群体中同样发挥着关键作用。

【知识拓展】什么是同业存单?

同业存单是存款类金融机构在全国银行间市场上发行的记账式定期存款凭证,可以理解为银行与金融机构之间的一种“短期存款证明”。它作为银行主动负债的重要工具,具有几个核心特点:

标准化、流动性高:作为标准化产品,同业存单可以在银行间市场流通转让,流动性远高于传统的同业存款。

主动管理负债:银行可以根据自身流动性需求和市场利率判断,主动选择发行时机、期限和规模,实现负债端的精细化管理。

补充流动性:特别是对于存款来源相对受限的民营银行和中小银行,同业存单是补充中长期流动性的关键渠道之一。

反映信用状况:一家银行的同业存单发行利率和受认可程度,直接反映了市场对其信用风险和经营状况的评价。

因此,观察各家银行的同业存单备案额度、发行与存量情况,已成为分析其流动性管理策略和市场融资能力的一个重要窗口。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61