城商行三十年|湖北银行的融合崛起与万亿征程

卅年砥砺,风云激荡。从扎根一隅、服务地方的“金融毛细血管”,到与国同梦、与城共进的“经济重要支柱”,中国城市商业银行用三十载时光,完成了一场波澜壮阔的跨越与重塑。在此背景下,金融界重磅推出“城商行三十年:跨越与重构”系列策划,系统梳理城商行蜕变为区域金融支柱的历程,剖析行业挑战与未来航向。

湖北银行的诞生与崛起,堪称地方城商行整合升级的典型样本,让我们聚焦这家扎根荆楚的银行,探寻其从五家城商行合并组建到剑指万亿规模的发展密码。

正文:

2011年2月27日,武汉东湖之畔,湖北银行正式挂牌成立。这枚镌刻着“鄂”字印记的金融新坐标,并非偶然出现的市场产物,而是湖北省委省政府破解地方城商行发展瓶颈的战略抉择——通过新设合并方式,整合原宜昌、襄阳、荆州、黄石、孝感五家城市商业银行,打造一艘区域性金融“航母”。

彼时的湖北城商行版图,正面临“小散弱”的集体困境。数据是最直观的注脚:截至2009年7月末,全省6家城商行资产总额仅858亿元,其中汉口银行一家独大占比65.5%,其余五家合计仅296亿元,平均每家资产规模不足60亿元,襄阳商行更是不到30亿元,而全国143家城商行平均资产规模为349亿元。更严峻的是资质差距,2009年初原银监会综合评级中,湖北6家城商行仅2家获3A级,4家为3C级,无一进入全国城商行前50强。

湖北银行的成立,正是在这样的背景下应运而生,承载着整合分散资源形成规模效应、提升地方城商行整体竞争力、构建更适配湖北经济发展的金融服务体系的重要使命,由五家银行“融合”而成,开启了属于自己的发展征程。

掌门迭代中的战略演进之路

陈大林时期(2011-2017):奠基启航,实现规模翻倍

作为湖北银行首任董事长,陈大林带来了深厚的国有大行从业积淀。此前长期任职中国银行,历经宜昌分行副行长、湖北省分行副行长等职,后执掌湖北省政府金融办公室,对地方金融监管与运营逻辑了然于胸。

上任伊始,陈大林便为新生的湖北银行锚定“资本充足、内控严密、效益良好、服务一流的省内主流商业银行”定位,敲定三年发展规划,以增资扩股、渠道铺设、科技建社三大抓手推动银行站稳脚跟。

在其任期内,湖北银行实现了成立初期的关键跨越。两年时间里,资产总额和存贷款规模便较合并前实现翻番。截至2013年末,各项存款余额达860.8亿元,较年初增幅35.4%,计划完成率超125%;各项贷款余额521.0亿元,增幅27.6%,成功摆脱了此前“小散弱”的标签。遗憾的是,这位奠基者在2022年因涉嫌严重违纪违法被查处,为其职业生涯画上了不光彩的句号。

刘志高时期(2017-2022):探索调整,迈向跨越发展

2017年,刘志高出任湖北银行第二任董事长。其拥有深厚金融管理背景,加入该行前,曾长期在中国人民银行系统任职,历任十堰市分行副科长、黄石市中心支行行长等职,后担任湖北省农村信用合作管理办公室主任、省农村信用社联合社理事长等职,对地方金融市场有深刻理解。

2017年,拥有央行系统与农信社管理双重背景的刘志高接棒,为湖北银行注入了差异化发展的新基因。其深耕地方金融多年的经历,让刘志高精准把握湖北经济特质,提出“立足本土、特色化经营”的战略方向,推动银行从规模扩张向质量效益转型。

战略层面,刘志高创新性地提出“三个三分之一”信贷资源分配法则:1/3支持政府类重点项目与企事业单位,筑牢地方经济根基;1/3投向中小微企业,激活市场微观主体活力;1/3服务个人客户,拓展零售业务蓝海。这一布局既巩固了地方金融主力军地位,又优化了业务结构。2018年,湖北银行明确“12345”短期目标,即一年调整、两年晋位、三年赶超、四年达标、五年上市,吹响了冲刺高质量发展的号角。

数据印证了战略成效,湖北银行也实现了跨越式发展。截至2021年6月,该行总资产达3452.14亿元,较2017年增长63%;2021年上半年净利润11.09亿元,同比激增66%。新冠疫情期间,其践行“五个第一”责任担当,捐款捐物2640万元、认购3亿元抗疫主题基金,全力支持企业复工复产,彰显了地方法人银行的使命担当。

赵军时期(2022-2025):冲刺上市,坚守稳健底色

2022年末,时任湖北银行行长的赵军接棒董事长,这位深耕外汇管理与央行系统的金融老将,凭借对银行运营的深入洞察,将上市作为核心战略目标。他牵头协调各方资源,加强与监管部门对接,推动银行全面对标上市要求——完善公司治理、强化内控风控、提升信息披露质量,为IPO铺路。

2023年A股全面注册制落地后,湖北银行迅速切换审核通道,当年3月便获上交所受理,上市进程迈出关键一步。尽管截至目前IPO仍处于“已受理”阶段,未取得实质性突破,但赵军主导的稳健经营策略成效显著,资产规模与营业收入稳步增长,不良贷款率持续下降,资产质量不断提升,为上市积累了坚实的经营基础。

赵红兵时期(2025年至今):新帅掌舵,万亿目标

2025年4月,赵红兵出任湖北银行党委书记,提名为董事长人选,兼具财政与保险行业深厚积淀,其跨领域的履历为银行带来了资源整合与战略升级的新可能。赵红兵历任湖北省财政厅预算处副处长、教科文处处长、预算处处长、副厅长,长江财产保险董事长等职务,在财政和金融领域积累了深厚的经验和广泛的资源。

上任仅一个月,赵红兵便与行长刘战明造访长江产业集团,首次抛出“2027年资产规模破万亿”的宏伟蓝图,同时提出在增资扩股、建设全国性银行等领域深化合作的设想。据2024年年报显示,长江产业集团为湖北银行第三大股东,持股占比8%。

万亿目标的背后,是扎实的经营数据支撑。截至2025年6月末,湖北银行资产总额达5961.29亿元,上半年实现净利润14.84亿元。为破解规模扩张的资本约束,赵红兵将增资扩股作为首要任务,通过补充核心一级资本增强实力,为万亿征程筑牢资金根基。

起伏中突破:业务发展的规模与质量双提升

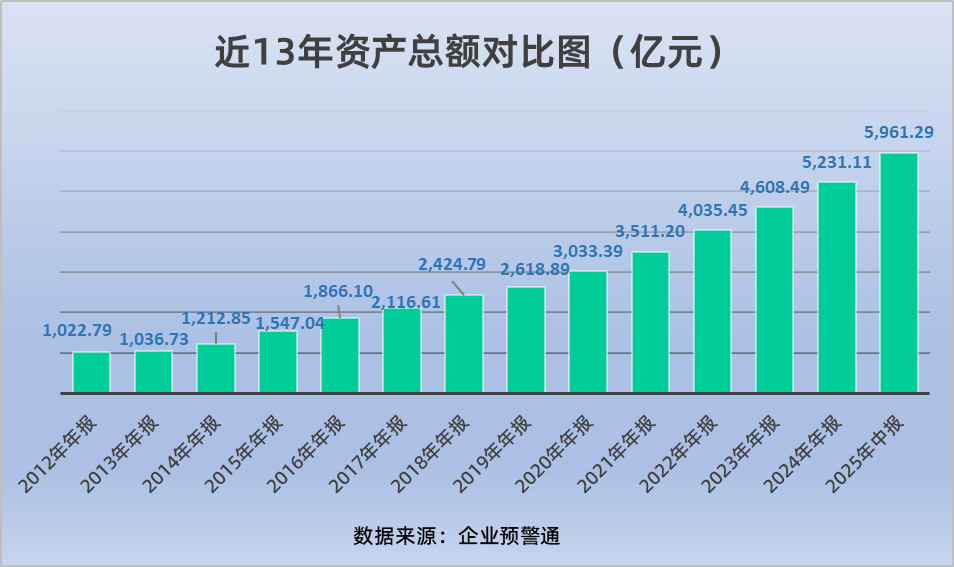

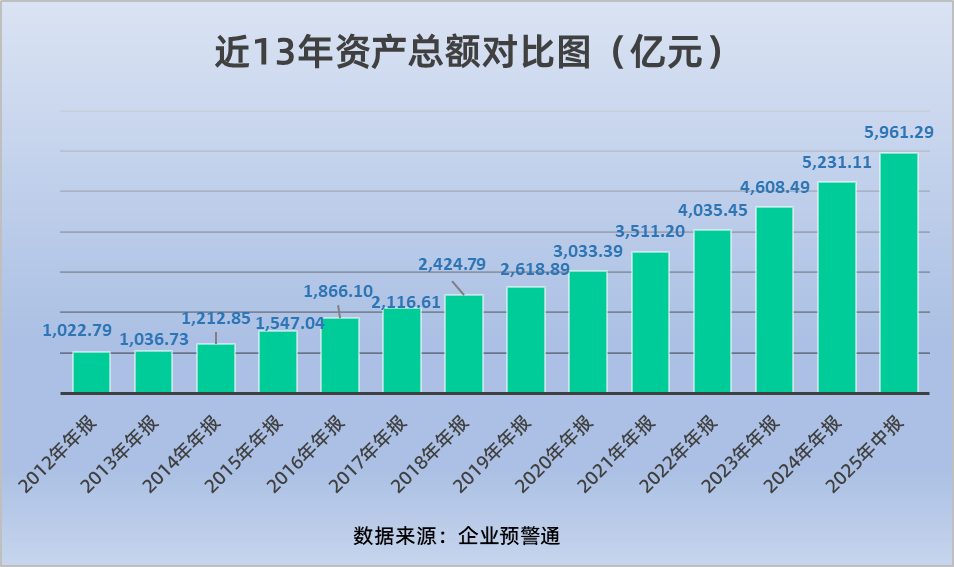

湖北银行从2011年末580.50亿元总资产的“小个子”,到2025年中近6000亿元规模的“区域巨头”,湖北银行十五年来的业务发展轨迹,勾勒出地方城商行“从弱到强、从散到聚”的成长曲线,呈现出规模扩张与质量提升的双重特征。

成立初期,湖北银行在全国城商行中排名靠后,业务辐射范围有限。2012-2016年,银行进入稳步增长期,资产规模年均增速保持在20%以上,2015年末达1547亿元,2016年末突破1800亿元。这一阶段,银行完成了省内市州县网点全覆盖,构建起“扎根荆楚、服务全域”的渠道网络,员工队伍与客户基础不断壮大。

2017年后,伴随战略升级,湖北银行进入加速增长通道,资产增量连续多年保持数百亿元甚至千亿元级别,2021年突破3400亿元,2025年上半年逼近6000亿元,十五年间规模增长超10倍。当前,“2027年破万亿”的目标意味着未来三年需年均新增资产超1300亿元,增长动能亟待持续激活。

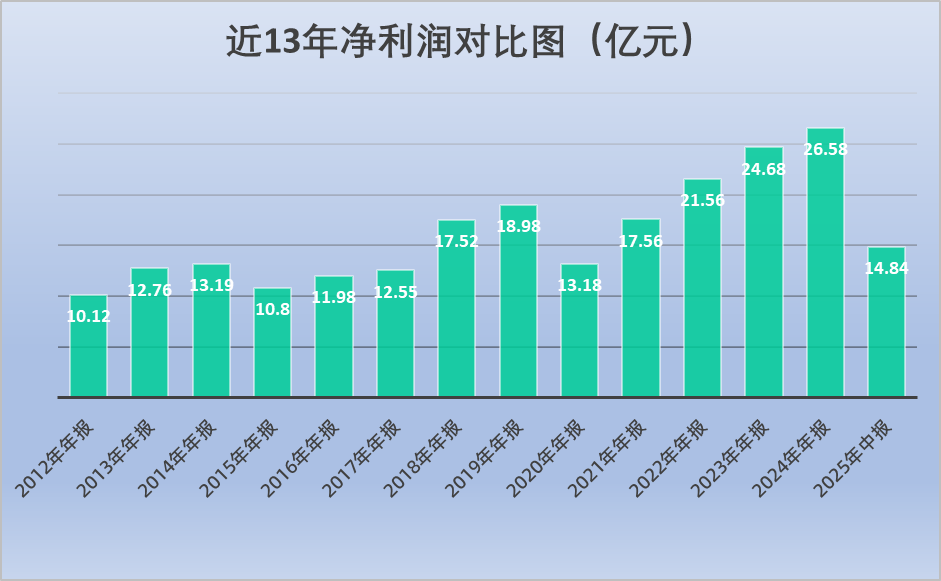

与规模扩张相伴的是盈利能力的稳步提升。2012-2024年,湖北银行净利润从10.12亿元增长至26.58亿元,年均复合增长率超8%,虽在2015年、2020年受市场环境影响出现小幅回落,但整体保持向上趋势,尤其是2018年后进入加速增长期,2021-2024年连续四年大幅跃升,彰显经营韧性。

特色业务的打造成为盈利增长的重要支撑。依托“省属省管、国资国企、法人银行”三大优势,湖北银行在政务金融领域保持领先;零售业务聚焦“六类客户”拓展,依托线下渠道与敏捷创新实现快速增长;而普惠金融更是成为其“金字招牌”。

截至2024年末,普惠贷款余额476.85亿元,较年初增长20.99%,高于各项贷款平均增速0.45个百分点;普惠客户数达37526户,当年累放利率下降1.01个百分点至5.68%,不良率控制在2.84%的合理区间,全面完成“两增两控”目标,真正实现了普惠金融的量增、价降、质优。

未来展望:万亿征程中的机遇与挑战

站在资产近6000亿元的新起点,湖北银行提出“成为最具情感温度的价值银行”的愿景

。业务上,加大普惠金融与零售金融投入,深化“301”模式以服务更多小微企业,优化产品体系、扩大个人消费类贷款规模;合作上,发挥省属法人银行优势,加强与政府、企业合作,参与地方重大项目建设;创新上,拓展多元业务领域,加大金融科技投入,利用大数据、人工智能等技术提升服务与风控效率。

机遇来自于多重有利因素的叠加。湖北作为中部崛起战略核心省份,区域经济持续增长为银行提供广阔市场空间;“双循环”格局下,地方重大项目建设、中小微企业发展、居民消费升级等需求,为业务拓展提供多元场景;而金融科技的深度应用,有望推动服务效率与风控能力的双重提升,为规模扩张与质量提升赋能。

挑战同样不容忽视,资本约束成为规模扩张的首要瓶颈。截至2025年二季度末,核心一级资本充足率降至7.93%,且近五年呈连年下滑趋势,18亿股增资扩股尚在证监会审核,资本补充的紧迫性凸显;2024年年报显示,区域集中度风险亟待化解,省内贷款占比超90%,业务布局的地域集中可能加剧经济周期波动带来的风险;盈利结构有待优化,非利息收入占比虽提升至26.17%,但仍低于行业平均水平,中间业务竞争力需进一步增强。

十五载栉风沐雨,湖北银行从五家城商行的“融合体”成长为服务全省的“金融主力军”,用5231亿元资产规模、3700亿元贷款投放、40万户“301”模式小微客户服务量,书写了“金融报国、服务地方”的荆楚答卷。

正如长江之水奔涌不息,这家扎根湖北的银行,正以更开放的姿态、更务实的行动,在高质量发展的航道上稳步前行,为城商行的转型发展提供更具价值的“湖北样本”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61