公募基金三季报盘点:指数基金卷土重来,两家头部公募优势扩大

随着10月28日,公募基金三季报披露完毕。公募市场的“江湖”看似平静,其实背后仍旧暗流涌动。今天我们就透过数据看看公募基金背后的逻辑主线。

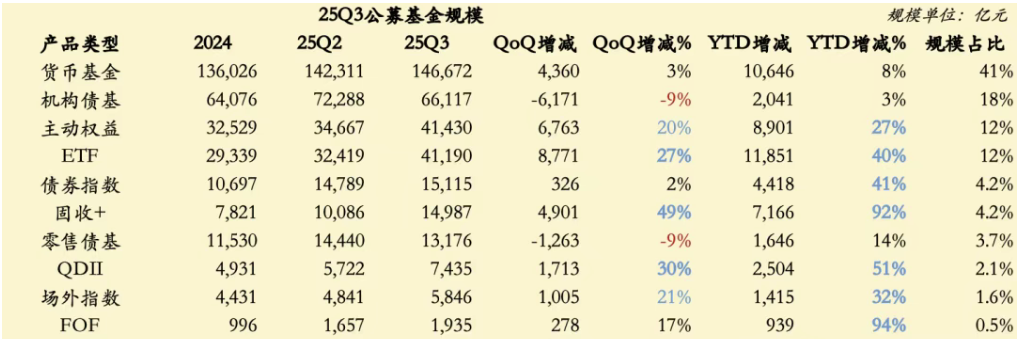

从数据看,共162家公募基金管理人披露了2025年三季报,整体规模为36.45万亿元,环比2025年二季度34.05万亿规模增长7.07%,同比2024年三季度31.71万亿规模增长14.96%。

全年来看,公募基金规模逼近36万亿,当年增5万亿,全行业增速达到17%。货币基金增1万亿,来到14.7万亿,增速8%,随不及去年,但仍非常可观;债券型基金尤其机构型产品增幅回撤,债券型ETF逐渐成为投资者参与债市投资的便捷方式,国债ETF、可转债ETF等场内品种规模增幅不小,科创债ETF的新发也显著上量。

基金市场规模变化

数据来源:同花顺iFinD 截至:2025.10.29

首先我们能注意到的就是,在指数基金“卷土重来”规模跃升。在被动投资这一关键赛道,大型公募基金布局最为积极,也成为指数基金规模狂飙中的主要受益者。最新数据显示,在这轮抢占指数基金份额大战中,头部基金公司表现突出,指数产品规模增幅显著。

数据来源:同花顺iFinD 截至:2025.10.29

究其原因,创新药、科技等热门赛道的行情驱动,成为驱动公募第二增长曲线的关键。今年来,公募基金布局在创新药、科技领域的指数基金产品,纷纷迎来大丰收,甚至出现次新基金产品年内募集时表现平淡,却在几个月后出现规模暴增的现象。

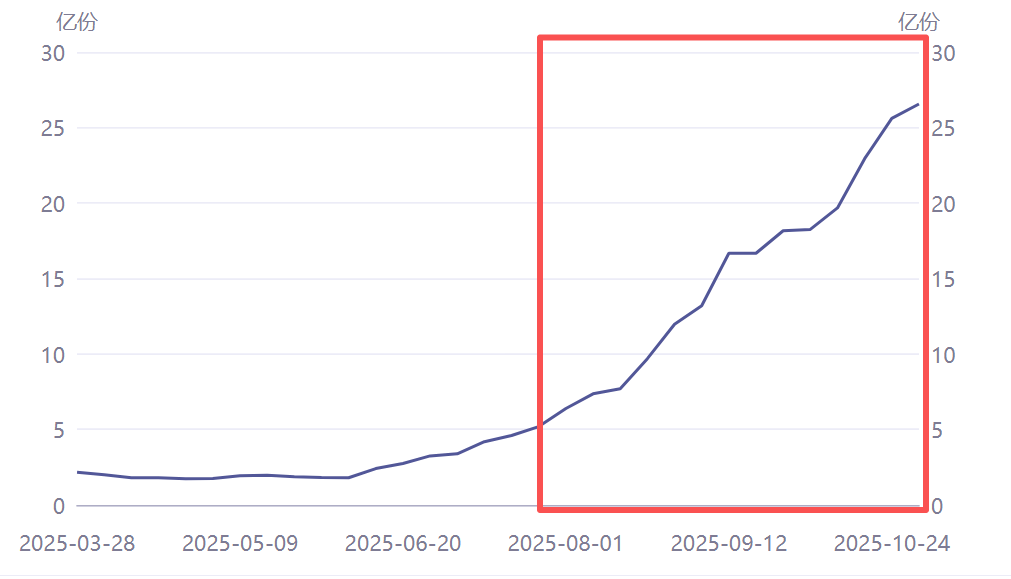

例如,易方达基金今年3月中旬推出易方达恒生港股通创新药ETF(159316),该产品在当时募集结束后,最终募资仅有约2.86亿元,令市场意想不到的是,仅仅6个月后,这只产品就成为投资者眼中的宠儿,大量资金在三季度踊跃申购。

再举个例子,华宝基金旗下的华宝恒生创新药精选指数基金,该基金6月成立之初规模约4.34亿元,但仅仅过了3个月,这只指数基金的规模就跃升到18.3亿元。这反映出投资者已经意识到指数基金产品成为抓机会的便利工具。

易方达恒生港股通创新药ETF三季度资金大量涌入

数据来源:同花顺iFinD 截至:2025.10.29

基金公司方面,两家头部公募优势扩大,中游机构竞争激烈。易方达基金和华夏基金作为行业双雄,规模增量分别高达2866亿元和1951亿元,远超同业,领先优势进一步扩大。

而其他头部基金公司同样不甘示弱,富国基金增长强劲:富国基金以1541亿元的增量位居第三,规模站稳9000亿关口。其中富国中证港股通互联网ETF(159792)三季度份额增长近370亿份,成为其当家明星产品。而富国中证军工龙头ETF(512710)同样表现不俗,三季度申购超250亿份。

三季度基金公司管理规模排名

数据来源:同花顺iFinD 截至:2025.10.29

此外,排名第9的汇添富基金增量接近千亿,华泰柏瑞基金增量超千亿。新晋前十的景顺长城基金,其增量高达973.75亿元,增速超过20%。

值得一提的是,三季度中景顺长城表现尤其出色,基金规模排名提升2位,成功跻身前十。其优异的业绩或产品布局实现了规模的跨越式增长和排名的快速提升。其中明星产品景顺长城中证港股通科技ETF(513980)份额接近300亿份,三季度申购超85亿份。

在成长类风格占优的三季度,布局更加激进的中小基金公司在增幅上要明显优于中大型公司,中航基金以1212.04% 增幅领跑,格林、永赢、百嘉等增幅超 4 倍,兴合、富荣等 10 家公司环比翻倍,“锐度产品” 获市场追捧。

其中永赢基金作为主动权益基金新秀,旗下各赛道型基金已经是耳熟能详。前三季度永赢旗下机器人主题、海外算力主题基金增量均超过百亿,永赢在中型基金公司中,凭借特色主题赛道型主动权益基金成功突围。

业内人士认为,主动权益基金依然是不少基金公司实现规模增长的重要抓手。三季度市场赚钱效应释放,叠加优质基金经理的专业投研能力与长期业绩背书,不仅推动头部公司规模持续领跑,也让部分发力主动权益的中小公司实现跨越式增长。

随着投资者对长期稳健回报的需求提升,具备扎实投研功底、清晰策略体系的主动权益产品,仍将是基金公司争夺市场份额的核心发力点。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61