【财报前瞻】Nebius高增长故事面临“盈利能力”大考

Nebius目前的问题是,在如此惊人的增长轨迹下,Nebius能否维持盈利能力。有外国分析师认为,若第三季度财报能证实公司利用率持续保持强劲,且在集团层面实现EBITDA盈亏平衡方面取得进展,那么到2025年底,Nebius不仅会成为一家人工智能概念企业,更有望成为全球AI计算经济的核心赋能者。

作者:Pythia Research

三季报前瞻:后端加速阶段

在上半年业绩表现出色且股价大幅反弹之后,市场对第三季度财报的预期似乎已处于高位。市场普遍预期显示,该季度营收约为1.557亿美元,每股亏损0.52美元;随着最新GPU集群部署产生的营收开始入账,第四季度营收预计将增长至2.66亿美元。目前,公司仍维持“集团营收4.5亿至6.3亿美元、资本支出约20亿美元”的指引。

Nebius已证明其具备高效规模化扩张的能力。第二季度,该公司提前实现了核心AI基础设施EBITDA盈利,并实现集团EBITDA亏损同比改善64%。公司的成功得益于其“审慎增长”策略:一方面通过接近峰值的利用率提升效率,另一方面持续对AI集群进行软件优化。

因此,第三季度标志着公司发展阶段的转变——从推动上半年增长的“基础设施建设周期”,过渡到将于第四季度启动、并持续至2026年的“变现周期”。未来几个季度至关重要,投资者将重点关注两方面数据:一是去年宣布的Blackwell集群的部署进度,二是现有数据中心的扩建情况。该公司的目标是到2026年锁定1吉瓦(GW)的电力容量。

近期动态、扩张更新及“AI集群的经济学”

自上一次财报发布以来,Nebius在地理扩张和技术研发两方面均取得进展,进一步巩固了其“独立全栈AI基础设施供应商”的地位,使其能够在成本和性能上与超大规模云服务商展开竞争。

该公司近期已在以色列部署了Nebius AI Cloud。该系统包含以色列首批公开部署的英伟达 Blackwell GPU,由4000台HGX B200服务器通过Quantum InfiniBand技术连接而成。此外,Nebius在芬兰和美国新泽西州的业务也实现了显著增长。这两个地区的产能提升,有望助力公司在年底前实现220兆瓦(MW)的联网电力里程碑。至于新建项目,公司计划到2026年新增数百兆瓦的产能。

Nebius在英伟达生态系统中的作用已进一步扩大。该公司已被认定为英伟达云参考平台合作伙伴。此次合作内容包括集成英伟达AI企业版软件解决方案,同时纳入名为NIM的英伟达微服务解决方案,最后还整合了NeMo智能体生命周期解决方案。所有这些举措,都进一步巩固了Nebius作为“垂直整合基础设施服务供应商”的地位。

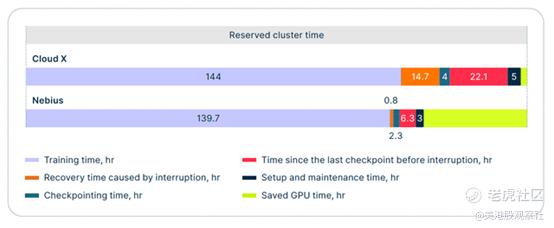

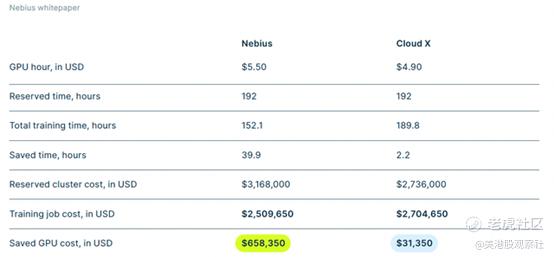

本季度最重要的事件之一,是Nebius发布了题为《AI集群的经济学》(The Economics of AI Clusters)的白皮书。该白皮书显示,相较于常规GPU云服务,Nebius的基础设施在模型训练工作负载的执行效率上高出21%。这一优势的核心在于:在基准训练任务中,Nebius能维持GPU 100%的利用率,同时将平均故障间隔时间保持在33小时,并将故障恢复流程自动化至12分钟内。这使得每次模型训练周期可节省40万至65万美元成本,同时还能将集群的总体拥有成本降低20%。

这份白皮书不仅回应了投资者对“资本支出密集度”的担忧,还量化了Nebius的竞争优势。通过集成冷却解决方案、能源优化技术和编排软件,Nebius将GPU的投资回收期缩短至2至3年,约为行业平均水平的一半。在超大规模增长的背景下,Nebius正利用这些效率优势,推动业务提前实现盈利。

看空观点及其误区

尽管Nebius的运营表现强劲,但市场上仍存在一些看空观点。部分观点认为,从估值、资本密集度和现金流来看,Nebius可能形成投机性泡沫。不过,这些观点有待推敲。

最常见的担忧是:Nebius今年预计20亿美元的资本支出,意味着其投资资本回报率可能会下降。看空者认为,微软、亚马逊等超大规模云服务商,正将低利润率的GPU建设工作转移给Nebius等新兴云服务商,而这些新兴企业可能会承担AI基础设施热潮带来的成本负担。这一观点虽看似合理,却忽略了一个关键事实:Nebius采用垂直整合模式,对电力供应、数据中心设计和软件编排拥有直接控制权。这种控制权已带来切实成果——核心业务实现调整后EBITDA盈利、单位成本持续下降,且94%的能源来自低碳能源,这为长期定价稳定性提供了保障。

第二种看空观点与现金消耗有关。反对者称,Nebius可能在2027年之前仍无法实现自由现金流为正,累计现金流出或达120亿美元。但这些估算既未考虑公司的融资模式,也未纳入融资条款。截至第二季度末,Nebius手持现金达16.8亿美元,总可动用资金超过40亿美元;此外,通过对ClickHouse、Toloka和Avride的股权投资,公司还拥有额外的非稀释性资本。管理层一直强调,每新增1兆瓦已安装产能,都对应着提前预售或预留的需求,因此资本支出与营收增长直接相关,而非源于各类投机性的产能扩张。

最后,对估值的担忧往往被夸大。有观点称Nebius的远期市销率达25至30倍,但这一结论基于回溯性营收数据。若采用最新的年化经常性收入(ARR)指引计算,该股2025年动态市销率将降至约6倍,低于高增长基础设施同行8至10倍的平均水平。更关键的差异在于:Nebius已实现部分业务板块盈利,而多数同行仍处于亏损阶段。

看空者还低估了Nebius的技术护城河。相较于传统GPU云服务,Nebius的基础设施将总体拥有成本降低了20%,同时凭借可靠性和自动化技术,将停机成本削减了三分之一。这些优势并非投机性的,而是可量化的竞争优势,能直接提升利润率。认为Nebius的增长仅依赖市场热情、而非结构性效率的观点,是对公司发展进展的误解。

风险与回报:估值处于十字路口

Nebius股价为125美元,这一估值既体现了公司的指数级增长潜力,也反映了市场的高预期。尽管55倍的远期市销率看似极高,但从远期视角评估“估值正常化因素”会更具参考意义。分析师预测,公司营收将从2025年的5.78亿美元增长至2026年的16.8亿美元,这将使远期市销率大幅降至18.7倍。

看多逻辑认为,到2026年,Nebius应能从“高现金消耗的基础设施开发商”转变为“盈利的AI平台运营商”。随着基础设施即服务(IaaS)推理产能走向成熟并触及利用率上限,公司盈利能力有望显著提升。这也解释了其估值存在上调空间的原因。

尽管估值存在这种正常化调整空间,但其面临的挑战依然严峻。2026年的市销率隐含着一个假设:Nebius在产能分配和推理业务营收方面需表现完美。若下一代GPU集群部署进度放缓,或推理业务营收增长不及预期,该估值倍数可能变得不切实际,进而引发股价即时回调。

超大规模服务提供商或竞争对手新兴云服务商带来的定价压力,也可能危及整体营收增长预期。此外,Nebius仍预计2026年按公认会计原则(GAAP)计算的每股亏损为1.91美元,因此公司仍需依赖杠杆融资来支持资本支出增长。

2026年市销率既预示了“成功场景”——即Nebius成为高效、规模化的AI基础设施供应商,估值回归正常水平;但也凸显了“执行挑战”。本质上,投资者是在押注:在市场失去耐心之前,Nebius的高增长故事能转化为可规模化的盈利能力。

总结

Nebius正处于一个关键的转折点。营收复合增长、核心业务EBITDA盈利,以及60%的利润率目标,为2026年奠定了基调——这一年将决定公司能否成为AI基础设施领域的催化性领军企业。只有当Nebius实现产能平稳扩张,并稳步迈向盈利目标时,其增长溢价才具有合理性。

$NEBIUS(NBIS)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61