【一周科技动态】AI五巨头财报同场竞技:Capex狂奔下谁花钱最聪明?

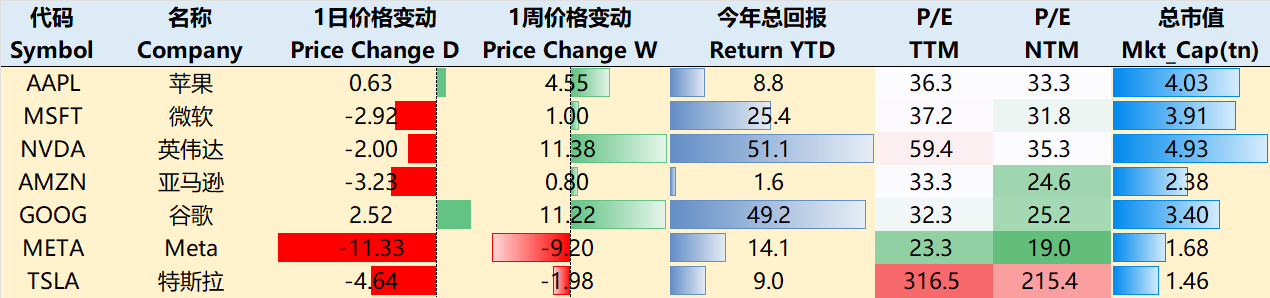

涨跌纷纭——一周大科技表现

本周宏观主线:

10月FOMC议降息,但美联储表态偏鹰。鲍威尔强调就业数据疲软但通胀风险犹存——令投资者对未来路径产生疑虑。本周公布的10月25日初请失业金数据显示劳动力市场小幅放缓,失业率维持在4.3%,非农就业仅增22k,远低于预期,进一步支撑了美联储的“预防性”宽松。

本周贸易动作密集。25日宣布暂停与加拿大谈判并加征10%关税,引发北美供应链担忧。中美谈判也表现。然而,参议院三度否决关税议程,显示共和党内部分裂。虽缓解了短期贸易战风险(潜在避免100%关税生效),但本质上是“战术性让步”,特朗普的保护主义仍是主导政策。

指数一度创新高,但科技板块回调压力显现。因科技行业良好盈利与AI题材推动,美国主要股指 $道琼斯(.DJI)$ $纳斯达克100指数(NDX)$ $标普500(.SPX)$ 再创新纪录。尽管AI与科技仍为主线,但市场对其盈利持续性、估值合理性及外部风险(如政策、贸易、供应链)敏感度增强。部分热门股开始被调低增长预期,从而拉动板块分化。市场由“上涨动力”转入“等待窗口”:在降息已部分透支、数据不确定性高、政策风险回升的背景下,市场情绪呈现“先高后谨慎”特征。

大科技本周也因财报公布表现出分歧,GOOGL、AMZN创下新高但META大幅回落。至10月30日收盘,过去一周 $苹果(AAPL)$ +4.55%, $微软(MSFT)$ +1.0%, $英伟达(NVDA)$ +11.38%, $亚马逊(AMZN)$ +0.8%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ +11.22%, $Meta Platforms, Inc.(META)$ -9.2%, $特斯拉(TSLA)$ -1.98%

影响资产组合的核心交易策略——一周大科技核心观点

财报季的“权力游戏”:AMZN一骑绝尘,META坠马——科技巨头的FCF保卫战

本周5家大科技公司齐放榜,市场反馈较为两极分化。除了聚焦相对稳定且较少出意外的主业,投资者关注点仍然以AI为主线,并逐渐加大投资效率的考量(如ROIC)。

但从财报上来看,AMZN的反馈一枝独秀,GOOGL和AAPL其次,MSFT小幅回落,而META则在综合因素影响下出现较大下跌。考虑到上次财报以来,AMZN(因对AWS的增速回升谨慎,且宏观消费的不确定性增强)、META(缺少云服务支撑且AI的投资被爆混乱)的涨幅最小,GOOGL(因Gemini市占率回升)和AAPL(iPhone17系列反馈超预期)奋起直追的趋势相当强,而MSFT(财报前与OpenAI的合作)已经Price-in了不少涨幅,因此从AI给投资者带来的回报综合来看,我们认为Q3财报季:

AMZN>GOOGL=AAPL=MSFT>META

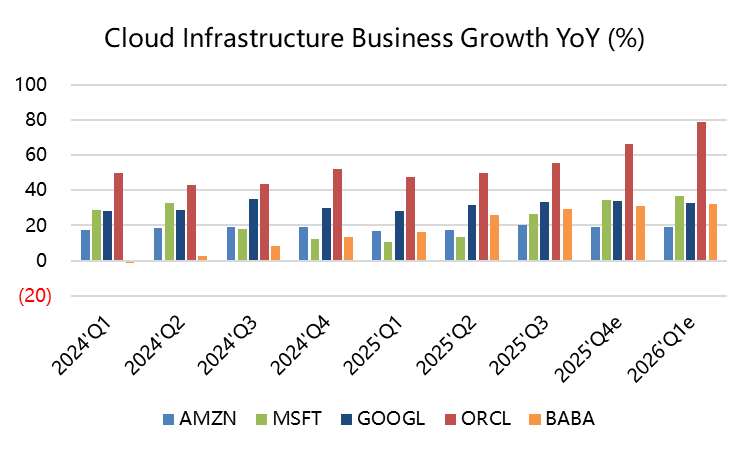

云业务

AI需求推动三大云增速回升,但Azure/GCP增长更快于AWS,反映市场份额转移。从Synergy Research和Canalys等2025 Q3的估算,过去8季度,Azure/GCP从AWS手中抢占~3-4%份额。2025市场总增长~35%,但份额转移反映GCP/Azure在生成式AI上的竞争力更强。

Azure: 过去8季度稳定加速,从28%升至40%,受益于AI整合(如Copilot)和大型企业合同(如OpenAI)。需求超过供给,产能扩张驱动,Azure增速没超预期主要也是产能受限。

GCP: 从22%加速至34%,AI产品(如Gemini)贡献显著,过去两年签下更多$B级别合同。Q3 2025 backlog激增46%至$155B(包括OpenAI和Meta合同),暗示未来加速。

AWS: 增速从低谷12%回升至20.2%,但相对Azure/GCP较慢。Q3加速得益于AI(如Trainium芯片使用率+150% QoQ)和backlog增长,但面临竞争压力。

AAPL Services: 稳定在11-16%,iCloud增长贡献有限(Services更依赖App Store/音乐/视频),非核心云,不具可比性。

Capex

所有公司Q3/FY26 Q1 Capex均上升,反映供给追赶需求。2025全年预期上调,2026进一步增加(除AAPL相对保守)。本季总Capex~$100B+,2025六大玩家的总和可能超过$570B,2026 年目前的预期已经超过$660B(偏向上行),这可是真金白银的现金支出。

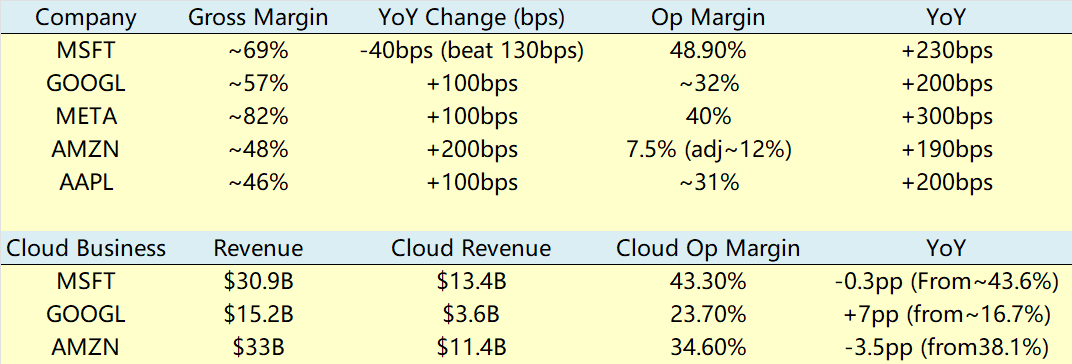

利润率

三大云段位margin强劲,但分化——GOOGL GCP margin扩张最快(AI ROIC显现),MSFT稳定(效率抵消投资),AMZN收缩(重投AI基础设施)。剔除后,AI需求推动规模经济,但持续Capex可能进一步压margin(e.g., MSFT供给约束延至FY26末)

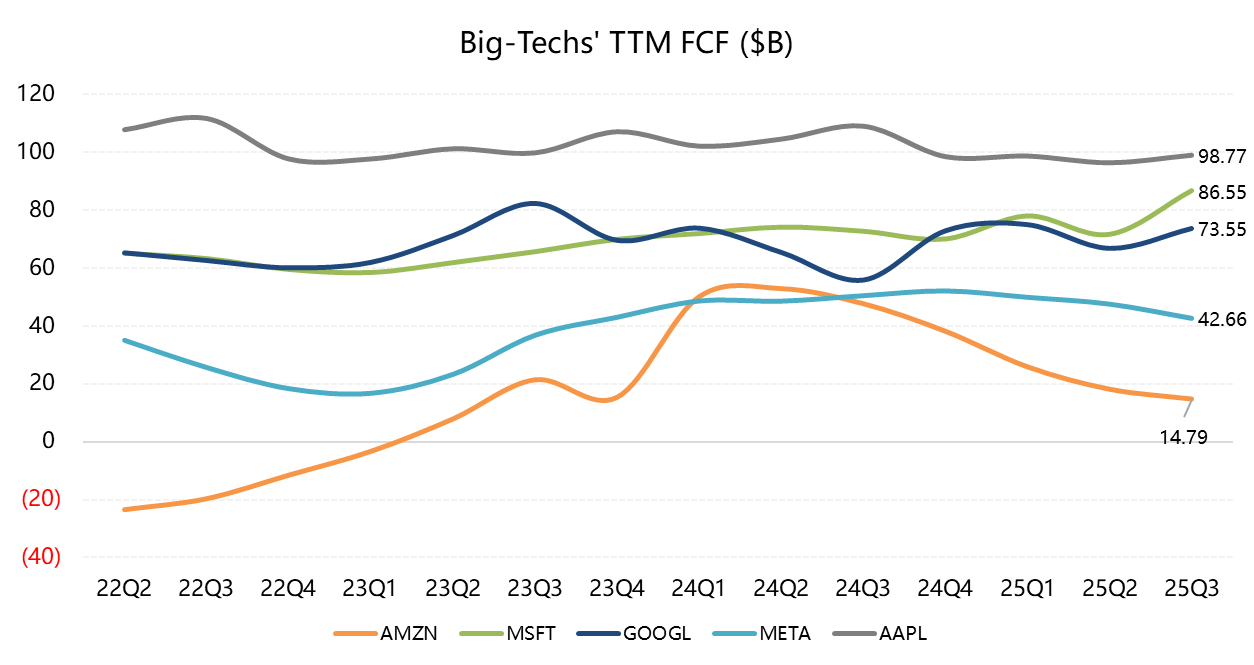

为何要关注FCF?

因为大科技公司纷纷表示在2026年Capex加速,这就更需要强劲的现金来支撑。META已经率先开始发债(投资者认购积极),接下来而

截至25Q3的财报,各家公司的过去12个月的FCF分别为:

AAPL($98.8B)> MSFT($86.5B)> GOOG($73.5B)> META($42.7B)> AMZN($14.8B)。

而当CapEx接近或超过 FCF,则自由现金流将被严重压缩,则无论是运营压力还是回购等操作,压力较大。

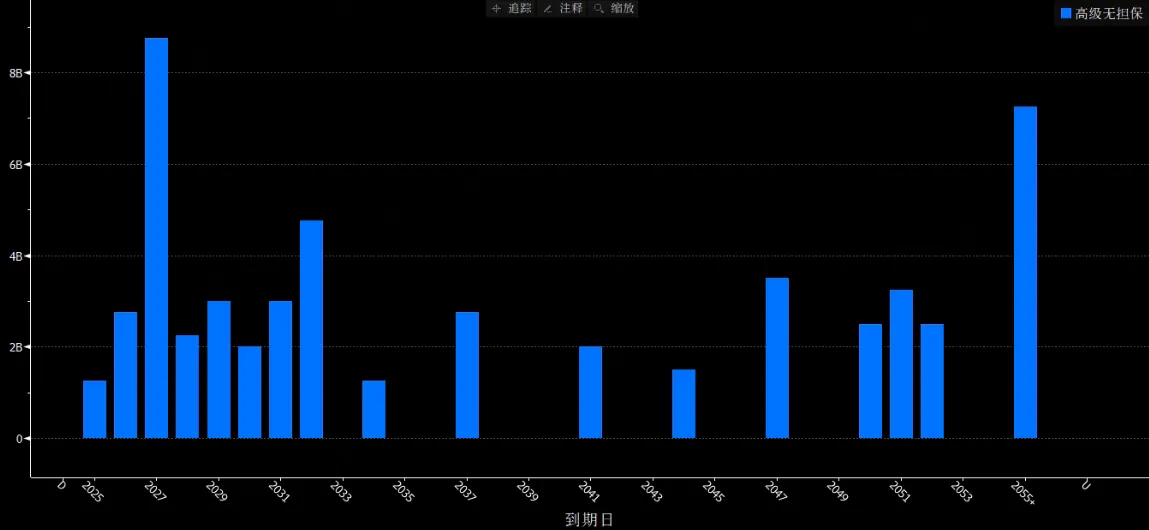

对应上述的Capex预期,AAPL和MSFT目前相对稳健可控,GOOG与META因为Capex投资较多也面临较大压力,AMZN则最为紧张。考虑到2026-2030年AMZN有集中大量的债要到期,很有可能紧接着进一步发债融资。

期权观察家——大科技期权策略

本周我们关注:英伟达暴涨抢下本周风头?

本周NVDA虽然不是财报周,但是GTC大会反而抢了其他大科技公司风头,也一度吸引巨量资金流入。本次GTC以“AI世纪的蓝图”为主题,强调从软件工具向“AI工厂”的工业革命,发布多项硬件、软件及生态公告,强化NVIDIA在AI基础设施的主导地位,更重要的是更新了出货预期,直截了当地告诉市场——你们之前的预期都太低了!

核心亮点包括:Blackwell GPU已在亚利桑那本土工厂全面生产,已出货600万片,订单达1400万片;下一代Rubin GPU订单启动,总backlog超5000亿美元,覆盖2025-2026年,相当于2000万片GPU,远超预期(下一五季度交付4000亿美元 vs. 共识3000亿美元)。推出开源NVLink架构,支持GPU与量子芯片融合;与Nokia、T-Mobile合作投资10亿美元开发AI原生6G基站;为美国能源部构建7台AI超级计算机;与Uber合作从2027年起部署10万辆自驾车;RoboForce TITAN机器人获1.1万份意向书。大会议共扩展40多项伙伴关系,覆盖电信、机器人、量子计算、医疗等领域,预测全球数据中心支出达3万亿美元。

因此NVDA也在本周首先成为市值突破5万亿美元的公司。

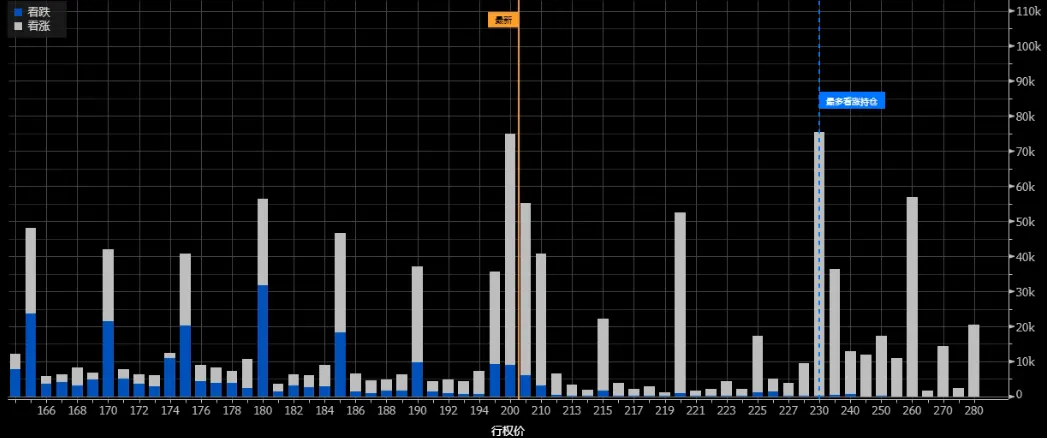

从期权方面看,尽管近期的期权分布并未有太大的变动(11月),财报周(11月21日当周)的Call分布仍大量集中在现价200以下。但是12月到期的期权市场已经把预期抬高至230以上,也反应了当前投资者对年底行情重启的期望。

给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

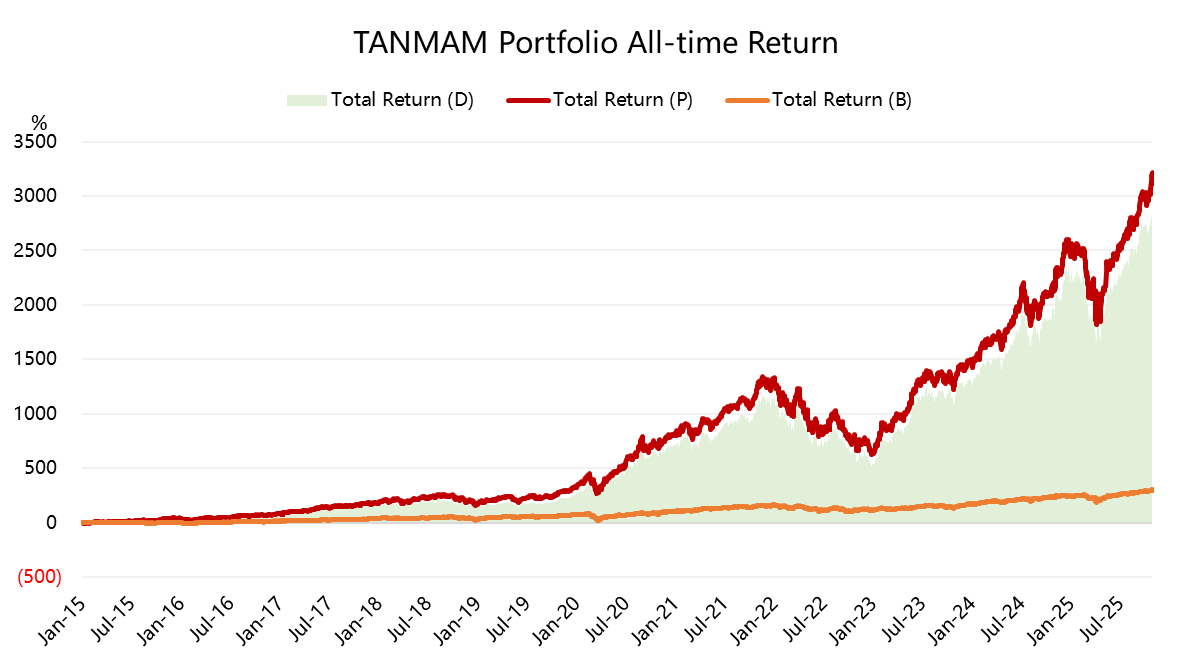

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了2959.19%,同期SPY回报286.47 %,超额收益2672.72%,仍然在高位。

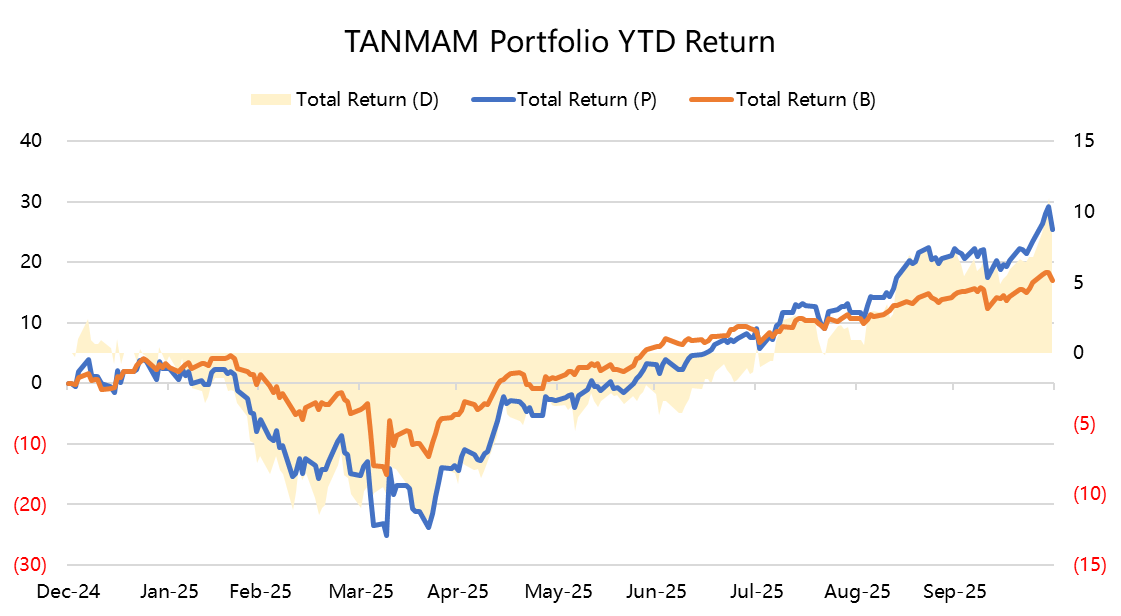

今年以来大科技收益再创新高,回报为19.24%,超过 $标普500ETF(SPY)$ 的13.71%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61