利空出尽?白酒股集体上涨!消费ETF(159928)逆市收涨近1%,近5日疯狂“吸金”超7亿元!机构:白酒有望加速出清,内需政策加速消费回暖!

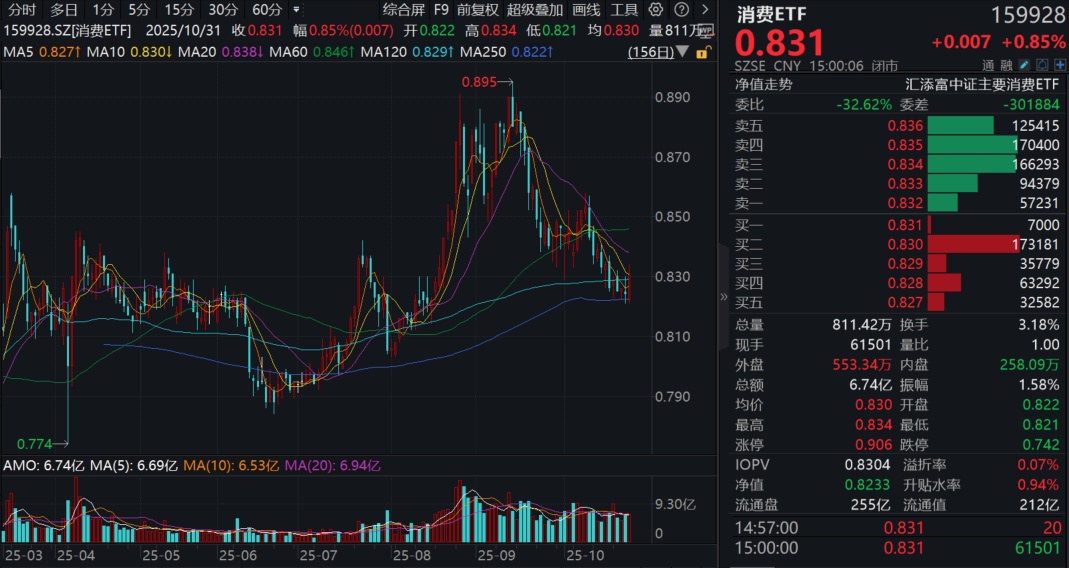

今日(10.31),沪指再度回调收跌0.81%,白酒股三季报利空出尽后表现活跃,消费ETF(159928)逆市涨近1%,成交额再度放量,全天成交额超6.7亿元!资金面上,消费ETF(159928)近5日狂揽超7亿元!截至10月30日,消费ETF(159928)最新规模超209亿元,同类遥遥领先!

消息面上,10月30日,中美举行会晤,中美吉隆坡经贸磋商成果共识公布。美方将取消针对中国商品加征的10%所谓“芬太尼关税”,对中国商品加征的24%对等关税将继续暂停一年。美方将暂停实施出口限制50%穿透性规则以及对华海事、物流和造船业301调查措施一年。中方将相应调整或暂停实施相关反应措施。

业绩方面,10月29日,贵州茅台发布第三季度报告,2025年前三季度实现营业收入/归母净利润1309.0/646.3亿(+6.3%/+6.3%),其中Q3收入/归母净利润398.1/192.2亿,同比+0.4%/+0.5%,增速罕见回落至1%以内。据微酒图说统计,除个别酒企(贵州茅台、山西汾酒)外,多数酒企营收、净利润双双下滑,洋河股份甚至出现净利润亏损。

市场观点认为,白酒板块或加速出清,受此影响,今日龙头企业集体反弹。古井贡酒收涨超6%,泸州老窖收涨超3%,山西汾酒收涨超1%,贵州茅台、五粮液微涨。

截至2025/10/30

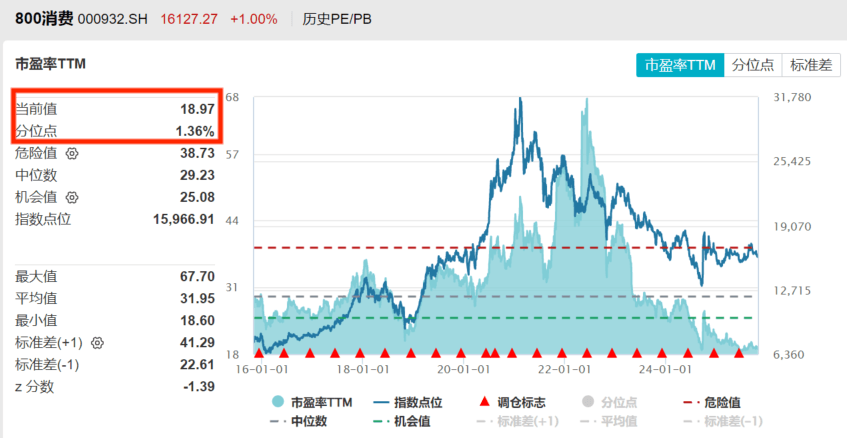

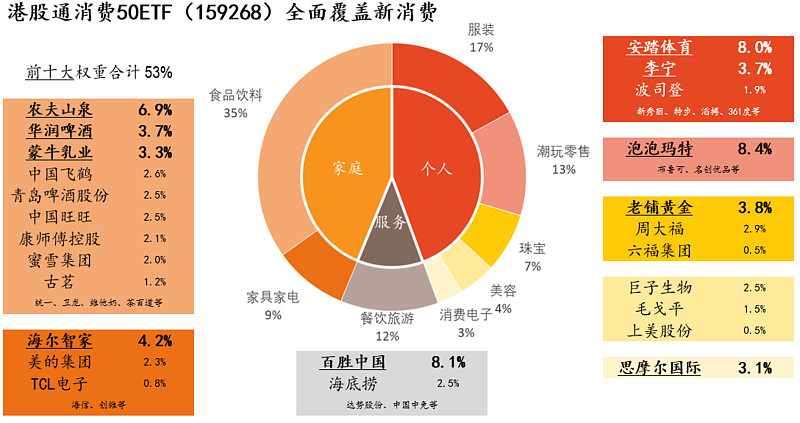

港股消费方面,新消费“纯”度更高的港股通消费50ETF(159268)收涨0.1%,全天成交额超5100万元。资金面上,昨日再获资金青睐,近20日累计“吸金”超3亿元。

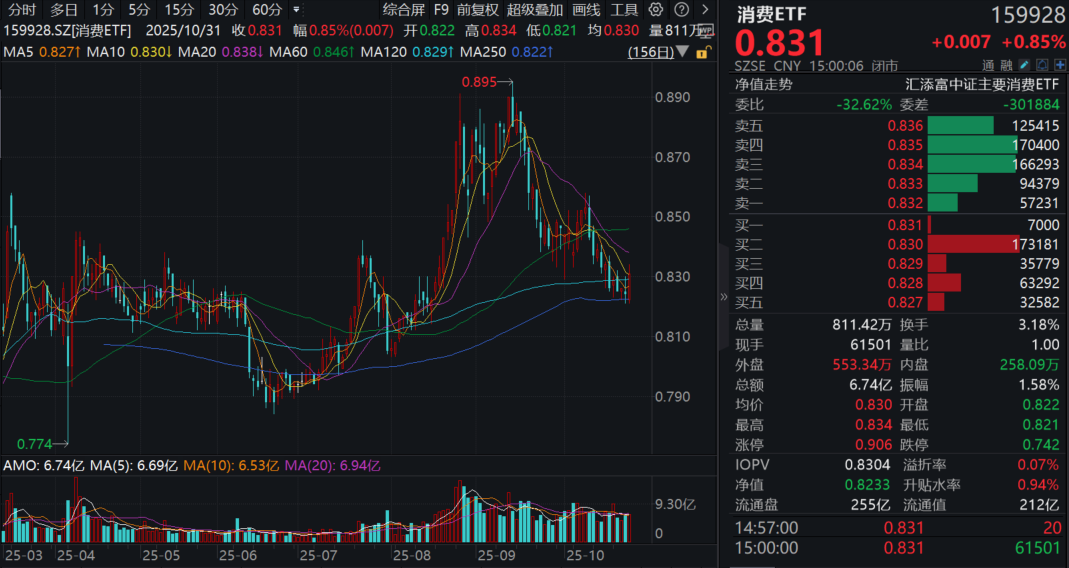

聚焦大消费板块,估值性价比极具吸引力。截至10月30日,消费ETF(159928)标的指数市盈率TTM为18.97,处于近10年1.36%分位点,比近10年历史上98.64%的时间便宜,估值性价比更高!

【白酒有望加速出清,内需政策加速消费回暖】

太平洋证券表示,白酒产业景气度磨底,三季报有望加速出清。白酒行业当前处于“供给出清”的底部调整阶段,预计三季报存在一定压力,有望加速行业出清。10月25日茅台集团宣布重大人事调整,需要关注新帅上任后应对行业调整期的策略,持续关注新领导班子在平衡传统经销商与新兴渠道利益,以及稳住价盘和渠道信心方面的举措。(来源:太平洋证券20251027《白酒有望加速出清》)

中银证券指出,提高居民消费率被列为重要规划目标之一,提高居民消费率受到高层的重视。民生相关领域围绕居民收入增长和经济增长同步、劳动报酬提高和劳动生产率提高同步、中等收入群体持续扩大等重要目标展开,提及人口、就业、收入、公共服务等八个方面。

食品饮料行业为典型的顺周期行业,消费板块景气度与外部经济环境密切相关。随着财政政策及货币政策协同发力,消费疲软现象将得到改善,食品饮料相关子行业有望走出周期谷底。当前我国正处于从投资驱动向消费主导的战略转型临界点,在此经济环境下,消费者需求结构发生变化,从而影响到生产端的盈利模式,催生了不同的业态,使得行业内部分化显著。

近两年行业受外部政策及成本周期等因素扰动较大,白酒、餐饮供应链等子行业处于磨底阶段,估值为2016年以来相对底部位置。零食及软饮料板块受益渠道变革红利及品类红利,内部分化较为明显。从不同企业表现来看,龙头企业在内需疲软的环境下业绩修复能力强,展现出强者恒强的态势,同时关注处于行业周期底部的白酒龙头,以及受益品类红利及经营质量持续提升的零食龙头。(来源:中银证券20251030《内需政策导向下,食品饮料相关行业有望回暖》)

【机构:当前时点为什么认为白酒进入布局阶段?】

国信证券表示,站在当前时点看白酒板块投资机会,市场仍具有分歧:一方面2025Q3酒企业绩同比预期大幅转降。另一方面估值持仓双低位,供需两端积极因素边际增加。基于2013-2015年调整阶段中股价和酒企经营策略的复盘,国信证券认为两轮周期具有较强相似性,买点有望加速确认。

复盘此前调整,多数酒企股价底部在2013Q4-2014Q1确认,2013Q3起业绩降幅扩大、景气度持续磨底,但股价反映温和、跟随大行情整体呈上涨。2013Q3表观降幅进一步扩大,而三季报后股价反映较为平稳,披露时点后1个月内多数公司跑出绝对收益。

酒企经营策略方面,借力渠道放大品牌、产品优势,是调整周期中不变的命题。调整阶段中酒企经营策略传递供给端改变的信号,2013-2015年周期中高端酒重视品牌力的维护,区域龙头酒企退守基地市场,扩张型次高端策略变化与行业趋势一致。今年以来酒企增长工具减弱,主流公司开始通过渠道、产品释放压力,与上轮周期相似,可视作供给端调整也在加速探底。

国金证券认为,白酒板块估值复苏路径将分两个阶段。

1)第一阶段:结合双节动销看行业需求环比修复,市场对业绩和价格预期较为充分,估值将随需求改善而修复,且对政策预期、流动性改善更敏感,属于第一阶段,由股息率定价,贵州茅台的PE有望从20x修复到25x,对应约3%股息率。

2)第二阶段:当行业供需关系改善,价格、业绩等景气指标兑现,市场对白酒资产“长久期信仰”回归,贵州茅台以DCF法估值条件具备,行业PE中枢有望达到30x,时间上预计最早或发生在2026年四季度。

当前,白酒行业筑底信号增多,板块进入布局阶段,推荐买入业绩相对稳定,当前产品、渠道策略带来长期更大增长空间的优质白马,同时关注风险出清后困境反转的酒企。

(来源:国信证券20251028《白酒行业周期专题2》)

消费ETF(159928)标的指数作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性。前十大成分股权重占比超68%,其中4只白酒龙头股共占比31%,养猪大户占比16%,其他权重股还包括:伊利股份(9%)、海天味业(4%)、东鹏饮料(4%)和海大集团(3%)。(数据截至:2025/10/9)关注大消费板块,相关产品消费ETF(159928),场外联接(A类:000248;C类:012857)。

一键布局新消费,认准更“纯粹”的港股通消费50ETF(159268)!潮玩、珠宝、美妆,情绪消费一“基”在手,布局下一个LABUBU风口!港股通消费50ETF(159268)还支持T+0交易、不占用QDII额度,是投资港股通消费赛道更为高效便捷的选择,一笔描绘属于Z世代的新消费蓝图!

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。上述产品均属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。港股通消费50ETF(159268)的基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61