【一周科技动态】为何谷歌连涨数周?苹果再度成为大盘基石?

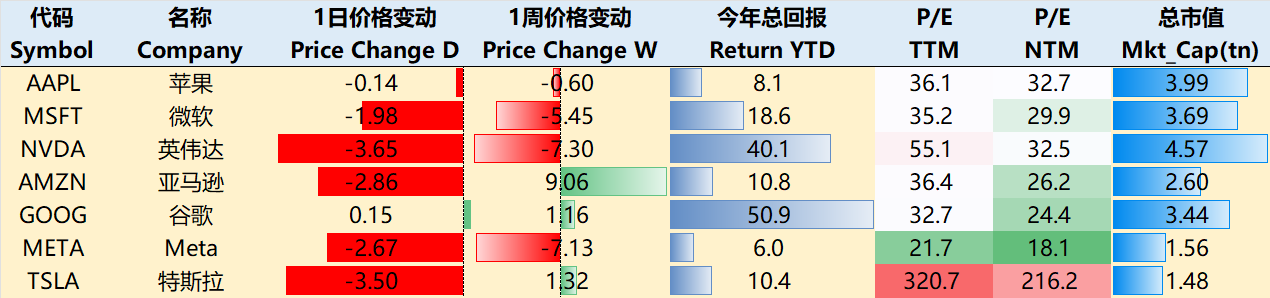

涨跌纷纭——一周大科技表现

本周宏观主线:

本周期,美国政府持续停摆已成“记录最久”之一。政策环境目前是 “宽松预期 + 实际数据疲弱 +制度风险攀升” 三重夹击。美联储虽有降息空间,但路径并不明朗。

整体来看,美国经济处于一个 “结构性警戒” 状态。就业疲弱、裁员上升但服务业活动尚有韧性;政府停摆导致数据盲区,政策判断难度加大;同时,贸易和关税政策不确定性依然是外部风险源。对于政策制定者和市场参与者而言,这样的中期环境意味着:增长放缓但通胀未见彻底回落,制度与政策风险不可忽视。

大盘在本周继续高位回调,股市当前表现出“上涨引擎减弱、等待拐点确认”的特征。科技板块作为过去推动市场上涨的重要力量,本周期出现拐点迹象。科技行业仍然是资本市场的重要板块,但其未来将更注重“质”而非“量”。投资者应关注盈利稳健、商业模式清晰、估值合理的公司,而非盲目追随AI概念。短期来看,科技股的回调可能是结构性洗礼而非终结,但收益预期需调整。

大科技本周在财报后继续走出分化行情,芯片回调,而GOOGL则连涨数周。至11月6日收盘,过去一周 $苹果(AAPL)$ -0.6%, $微软(MSFT)$ -5.45%, $英伟达(NVDA)$ -7.3%, $亚马逊(AMZN)$ +9.06%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ +1.16%, $Meta Platforms, Inc.(META)$ -7.13%, $特斯拉(TSLA)$ +1.32%

影响资产组合的核心交易策略——一周大科技核心观点

Google Cloud2026年营收有超50%增长潜力?

AI驱动下全球云Capex持续上调,推动Google Cloud基础设施扩张

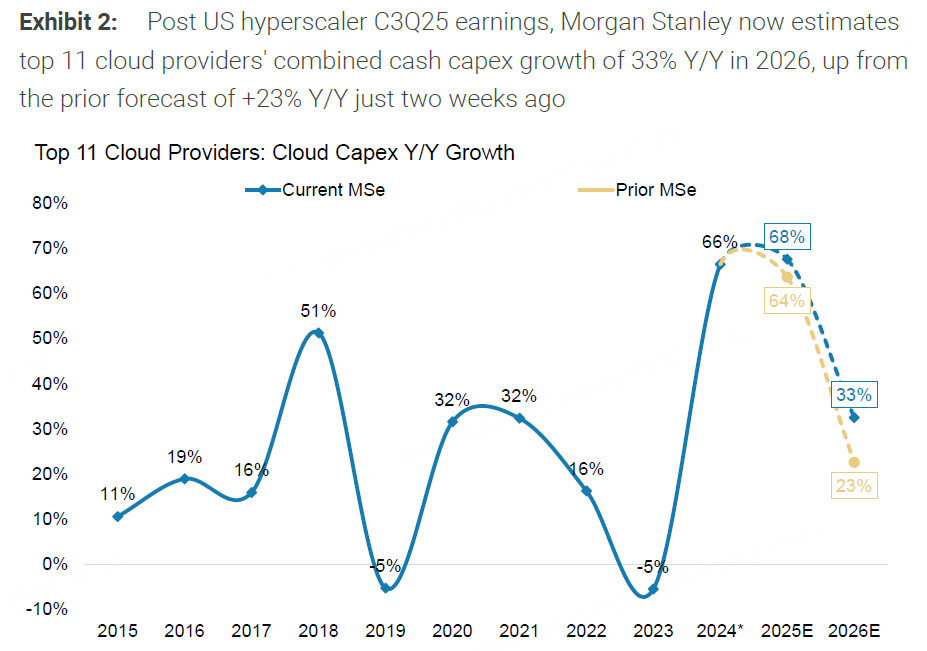

AI基础设施需求正驱动全球超大规模云服务提供商(CSPs)Capex持续向上修订,顶级11家CSPs的2026年现金Capex预计达6210亿美元,同比+33%,较一个季度前预测上调10个百分点(600亿美元)。其中,Google作为大4家美国CSP之一,其Capex预计显著增加,2026年达1234亿美元,较年初预测上调92.7%(594亿美元)。

其中,Google Cloud的token处理量呈指数级增长,从2024年4月的约300万亿升至2025年9月的1500万亿,云收入与之相关的加速增长,顶级4家CSPs云收入从2024Q3的21%增长至2025Q4的27%。Google的Capex强度预计2026年达22.3%,创历史新高,占收入比例上升,支持其向NVIDIA CEO Jensen Huang提出的每年3-4万亿美元AI基础设施目标迈进。受益供应商中,NVIDIA等对云Capex暴露达80%,凸显Google生态链机遇。

Backlog模型揭示Google Cloud 2026年营收增长超50%潜力

Morgan Stanley引入新Cloud Backlog模型,分解Google Cloud营收为Backlog和Non-Backlog两部分。其中3Q Backlog达1580亿美元,55%预计在未来2年确认营收,历史占比45-50%,因此对未来GCP的营收增长潜力达50%以上,此前基础预测为+44%。

若2026年净Backlog增长500亿美元,且Non-Backlog增长15%,则整体营收增长可达52%。即使Non-Backlog维持25%增长,Backlog仅增200亿美元,也能实现50%以上增长。在基础模型下,2026年的营收达同比增速可达44%,Backlog占比升至60%。如果Backlog增长超预期,每额外200亿美元可添340bps增速;Non-Backlog加速,每1000bps增长添500bps。

Capex与营收协同,是AI货币化的关键

Google Cloud增长由Capex投资转化为营收。Capex上调支持Backlog扩张,如Anthropic和Wiz收购(,增强AI能力。2025年Backlog预计达1990亿美元,净增1060亿美元,驱动2026年营收加速。共识2026年Capex较一年前上调98%(611亿美元),但报告认为质性评论强劲,将进一步修订。

总体而言,Google Cloud受益AI浪潮,2026年增长潜力超50%,推动GOOGL股价多重扩张(目标价330美元,Overweight评级)。风险在于AI货币化时效,若token增长与收入脱节,可能导致下行。但历史数据显示,Backlog确认一致性高(50-55%在2年内),支持乐观展望。

AI硬件项目的增量?

Google机器人项目(前Everyday Robots)已于2023年整合至DeepMind,10月后进展聚焦AI模型优化。10月Google AI更新中,Gemini Robotics-ER 1.5模型(9月25日发布)扩展支持开发者构建物理代理,强调多模态感知和任务适应。

10月15日,Waymo宣布进军伦敦市场,将于2026年开始提供Robotaxi服务,11月4日,Waymo进一步公布美国扩张计划:2026年进入San Diego、Detroit和Las Vegas,每周乘车订单超25万。Waymo扩张提速(伦敦+3美城,2026年覆盖10+市场)驱动Alphabet AV收入潜力超50亿美元/年,DeepMind机器人AI模型优化或解锁家用/工业应用,2026市场规模近30亿美元。

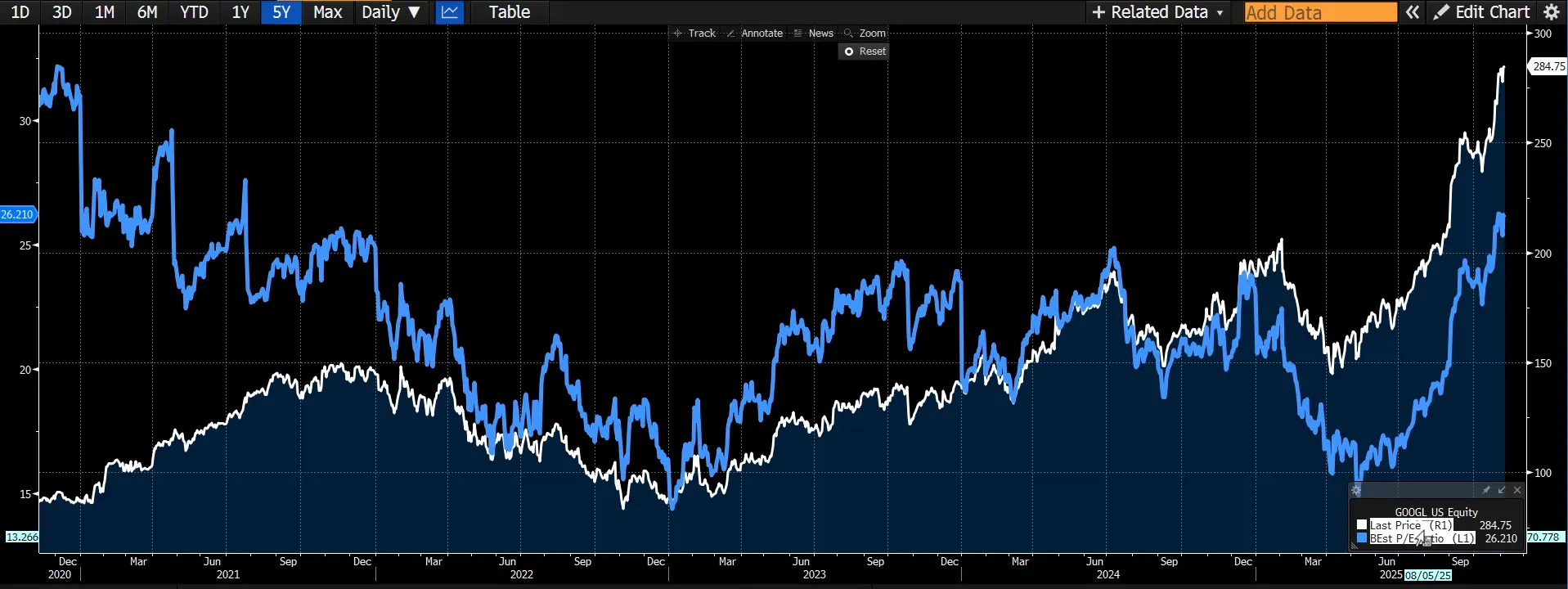

从目前估值来看,Google的股价虽然已经创下历史新高,但从估值上来看,也仅在2022年初的水平(Forward PE)。假设搜索收入务实增长、Cloud加速的情形落地,且AI新品增强长期增长耐久性得到验证,以2027年EBITDA(考虑折旧摊销可能会畸形),以16倍的基准,可以对应330的目标价。

期权观察家——大科技期权策略

本周我们关注:英伟达暴涨抢下本周风头?

Apple在这波回调中相对坚挺,除了公司现金流强大(上周提到大科技公司FCF的对比,AAPL是一枝独秀的),足够多的回购,也是投资者对iPhone需求的预期乐观。

本周,Apple与Google达成按年计费(约10亿美金每年)获取Gemini模型定制访问,用于新版 Siri/Apple Intelligence的生成式能力(加速在语义理解、摘要、规划等方面的提升)。

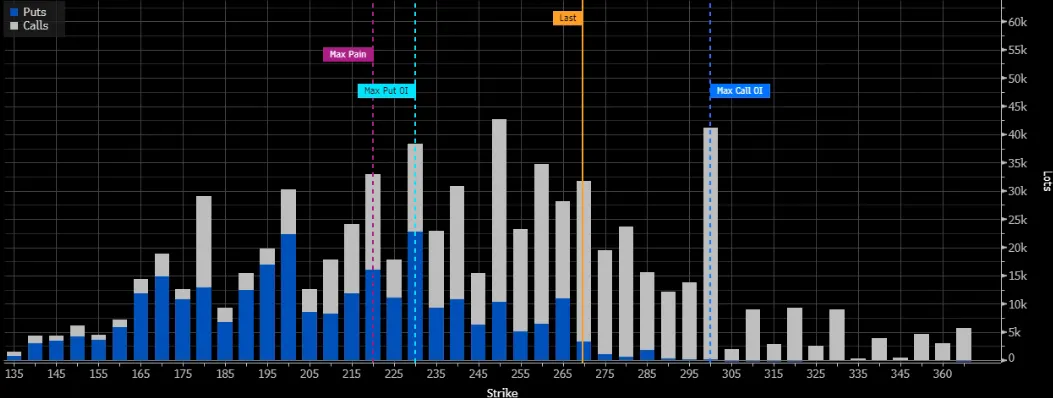

从期权方面看,目前的现价已经高于最大痛点较多,未来一个月的期权水平仍偏谨慎。不过观察12月当月,300价位上也出现了最大量的未平仓Call,250-270的整体量也相当多,年内大概率仍以波动行情为主。

给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

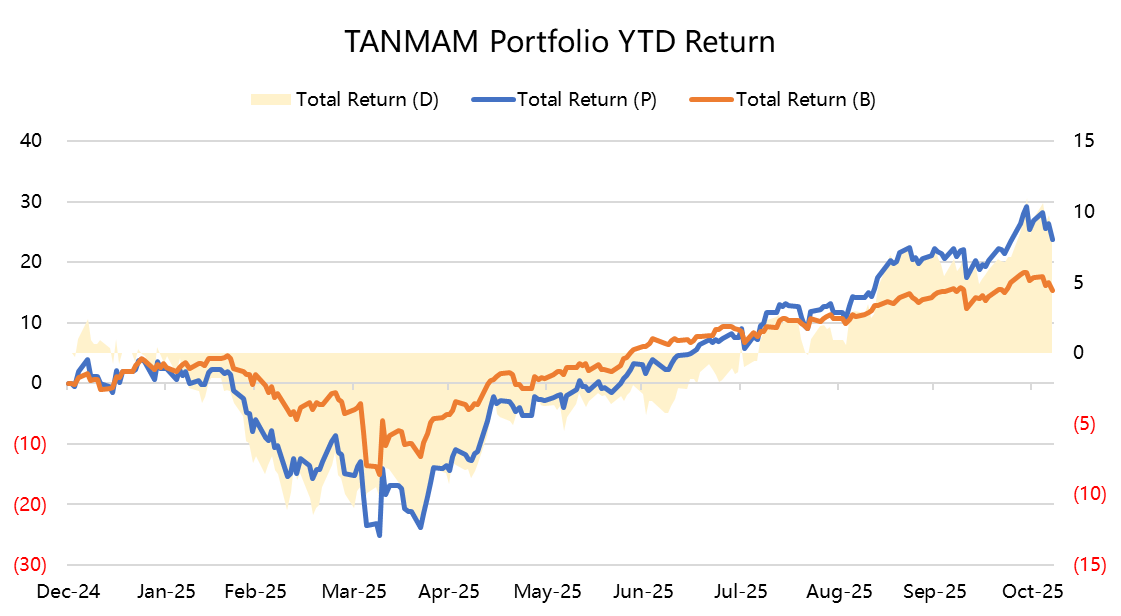

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了3075.39%,同期SPY回报292.13 %,超额收益2783.26%,仍然在高位。

今年以来大科技收益再创新高,回报为23.77%,超过SPY的15.37%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61