美国6月CPI数据温和上涨:通胀压力加剧但低于预期,美联储降息预期推迟引发市场关注

根据 www.TodayUSStock.com 报道,美国劳工部最新公布的6月CPI数据显示,整体通胀和核心通胀均有所走高,但涨幅低于市场预期,反映出经济疲软与关税影响并存的复杂局面。 消费者价格指数(CPI)环比上涨0.3%,同比上涨2.7%,创近期高点,而核心CPI同比上涨2.9%,显示通胀压力温和但持续。市场对美联储降息预期进一步推迟,美股指数期货涨跌互现,美债收益率走低。本文将深入分析CPI数据的驱动因素、市场反应及投资机会。

导读目录

6月CPI数据解析与关键分项

美国6月CPI环比上涨0.3%,同比上涨2.7%,均符合市场预期,但环比涨幅为2月以来最大,同比涨幅创3月以来新高。 核心CPI(剔除食品和能源)环比上涨0.2%,同比上涨2.9%,均比预期低0.1个百分点,较5月的0.1%和2.8%略有上升。核心CPI同比涨幅连续三个月保持在2.8%-2.9%,显示通胀压力温和但持续存在。

分项数据方面,住房价格仍是CPI上涨的最大贡献者,环比上涨0.2%,同比上涨3.8%。 食品价格环比上涨0.3%,同比上涨3%;能源价格环比上涨0.9%,同比下降0.8%。受关税影响的服装价格和家居用品价格分别环比上涨0.4%和1%,为近期最大涨幅。 医疗保健服务和交通运输服务价格同比均上涨3.4%。以下为关键分项数据(6月):

| 分项 | 环比涨幅 | 同比涨幅 |

|---|---|---|

| 住房 | +0.2% | +3.8% |

| 食品 | +0.3% | +3.0% |

| 能源 | +0.9% | -0.8% |

| 服装 | +0.4% | - |

| 家居用品 | +1.0% | - |

经济疲软与关税影响的交织

Renaissance Macro Research的Neil Dutta指出,6月CPI数据反映出经济疲软迹象。尽管服装和家居用品等受关税影响的商品价格上涨,服务领域如医疗保健和交通运输的温和表现表明消费者信心脆弱。住房价格的高企继续推高通胀,但能源价格同比下降部分抵消了整体压力。特朗普坚称关税未显著推高通胀,但市场担忧其政策可能进一步抬升物价,尤其在服装和家居用品领域。

与此同时,全球供应链紧张和地缘政治风险为通胀增添不确定性。 日元兑美元汇率跌至2月初以来最低,美元指数延续涨势,推高进口商品成本,可能进一步放大关税影响。

美联储降息预期与市场反应

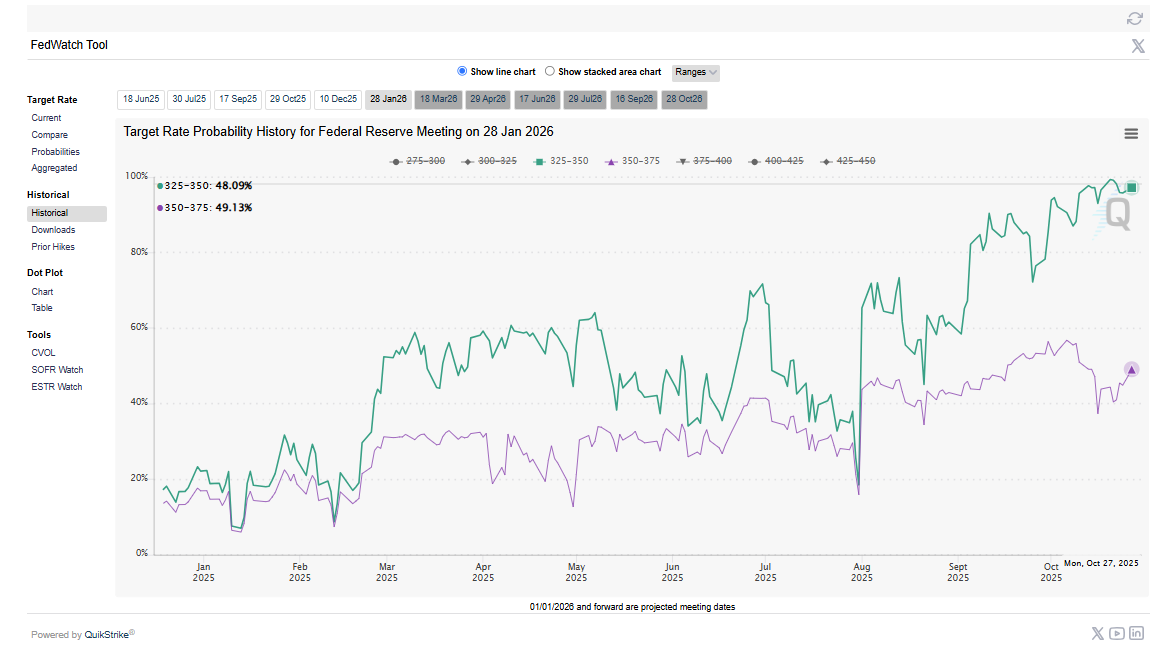

6月CPI数据公布后,市场反应平静,标普500指数期货和纳斯达克指数期货涨跌互现,10年期美债收益率日内走低至4.45%(此前为4.481%)。交易员继续押注美联储9月首次降息的可能性,7月降息概率低于5%。美联储官员强调需更多数据确认通胀稳定在2%目标附近,当前4.25%-4.50%的联邦基金利率区间可能维持不变。

特朗普持续施压美联储降息,称高利率加重美国债务负担(3600亿美元/百分点)。然而,温和通胀数据和关税压力可能限制降息空间,摩根大通CEO戴蒙警告,干预美联储独立性可能导致通胀失控和市场波动。

投资机会与潜在风险

机会:温和通胀和降息预期推迟可能利好防御型板块,如消费品和公用事业。 英伟达和AMD等科技股因AI需求和对华芯片出口许可持续强势,短期内仍有上涨潜力。 MP Materials受苹果投资提振,稀土板块或吸引更多资金流入。

风险:美债收益率上升和美元走强可能压制高估值科技股,关税政策推高物价可能进一步削弱消费者信心。 比特币等加密资产因监管不确定性波动加剧。以下为投资机会与风险概览:

| 板块 | 机会 | 风险 |

|---|---|---|

| 科技股 | AI需求与芯片出口利好 | 美债收益率上升 |

| 稀土 | 供应链战略投资 | 全球价格波动 |

| 消费品 | 防御型资产吸引力 | 关税推高成本 |

编辑总结

美国6月CPI数据表明通胀压力温和但持续,核心CPI低于预期为市场提供了短暂喘息,但住房和关税相关商品价格的上涨仍构成挑战。美联储降息预期推迟至9月,特朗普对高利率的批评和主席更替风波加剧了政策不确定性。投资者应关注防御型板块和AI相关科技股的短期机会,同时警惕美债收益率上升和关税政策对通胀的长期影响,保持多元化投资以平衡风险与收益。

权威点评

6月CPI数据反映通胀温和,但住房和关税相关商品价格上涨可能限制美联储降息空间,9月降息仍为基准预期。

消费者信心疲软和服务业价格温和表明经济动能不足,投资者应关注防御型资产以应对不确定性。

关税政策对通胀的推升作用可能被低估,若持续加剧,可能迫使美联储重新评估货币政策路径。

常见问题解答

6月CPI数据为何低于预期?核心CPI环比上涨0.2%、同比上涨2.9%,均比预期低0.1个百分点,主要因服务领域价格温和,抵消了部分商品价格上涨。

住房价格为何是CPI上涨的最大贡献者?住房价格同比上涨3.8%,反映供需失衡和高融资成本,是整体通胀的主要推手。

关税如何影响通胀?服装和家居用品价格分别上涨0.4%和1%,受关税影响明显,可能进一步推高消费品成本。

美联储何时可能降息?交易员押注9月首次降息,7月降息概率低于5%,需更多数据确认通胀趋向2%目标。

如何应对当前市场环境?关注AI科技股(如英伟达)和稀土板块(如MP Materials),同时配置防御型资产以规避通胀和利率风险。

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61