眼下,高盛与美银力挺做多这一货币对!

FX168财经报社(亚太)讯 高盛集团和美国银行的策略师正力挺瑞士法郎而非日元,原因是日益加剧的政治不确定性削弱了日元作为避险资产的吸引力。

“做多瑞郎/日元可能是反映日元的财政风险的最直接方式,因为瑞士的财政状况健康,而美元和日元这两种传统避险货币的风险溢价正在上升,”美国银行日本外汇与利率首席策略师Shusuke Yamada在周一(9月8日)的一份报告中写道。该行建议做多瑞郎兑日元,目标位189。

高盛策略师Michael Cahill等人也持类似观点,他表示:“日本新的政治不确定性应当利好瑞郎,在较小程度上利好欧元”,因为这两种货币将从美国增长担忧和美联储连续降息中受益。

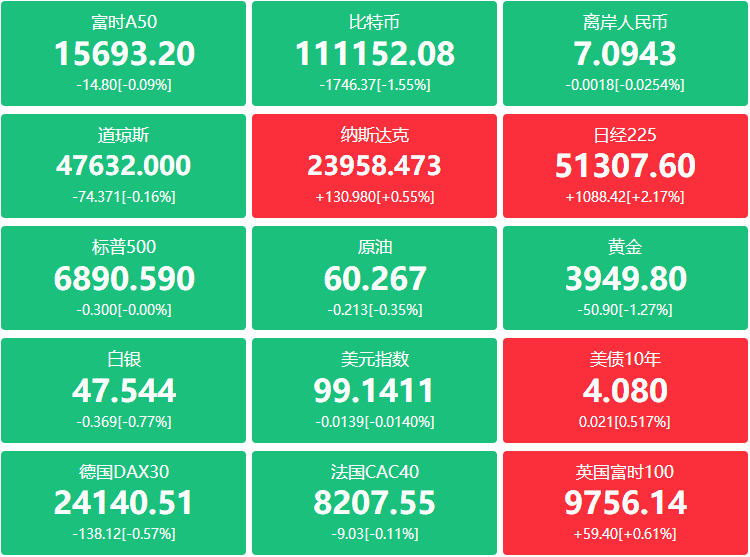

在过去三个月里,日元已经是表现最差的G10货币。随着日本首相石破茂宣布辞职,日元面临更大压力,这为更倾向宽松财政政策的继任者敞开了大门。央行政策分化也支撑这一货币对,瑞郎兑日元本周创下新高。日本央行的政策正常化进程受到政治不确定性笼罩,而瑞士央行则在通胀回升之际似乎已触及利率下限。

彭博策略师Mark Cranfield认为:“随着日本政权更替的压力,日元大幅走软,瑞郎/日元汇率似乎将逐步逼近曾经难以想象的200关口。央行立场的对比也支撑了更高的汇价。日元方面,由于国内政治混乱,日本央行今年加息的可能性正日渐降低。”

近年来,由于瑞士强劲的宏观经济基本面,瑞郎受到部分投资者青睐。与瑞士略为正值的实际收益率相比,日本的实际收益率为负。尽管日本拥有庞大的经常账户盈余,但盈余主要由投资收益推动,且通常被再投资到海外。相对而言,日本的贸易余额自2011年以来大多处于赤字状态,而瑞士的贸易顺差则在不断扩大。

这一从日元转向瑞郎的趋势在官方资金流中也有所体现。根据彭博对国际货币基金组织数据的分析,截至3月31日,全球外汇储备管理者已增加对瑞郎的配置,瑞郎在全球储备中的占比升至0.76%,为1992年以来最高水平。虽然仍远低于日元的5.15%占比,但这一趋势显示瑞郎在储备投资组合中的吸引力正在增强。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61