华尔街日报报道说,肯尼斯·帕克在四月首次投资黄金,以此来保护自己免受他眼中特朗普新政府带来的混乱影响。

即使股市从特朗普“解放日”的混乱中恢复过来并继续上涨,像帕克这样的投资者依然不断把资金投入到贵金属中。这位内华达州的退休人员计划继续持有贵金属和与之相关的股票,目前这部分资产占他投资组合的17%。

他解释说,特朗普政策的推进断断续续,有时候一天之内就会出现几次关税变化。

“奇怪似乎成了新常态。”帕克说。

一场现代版的淘金热,从Costco超市货架,蔓延到伦敦的地下金库,再到华尔街闪烁的屏幕。旧首饰如今闪耀着潜在的美元符号。

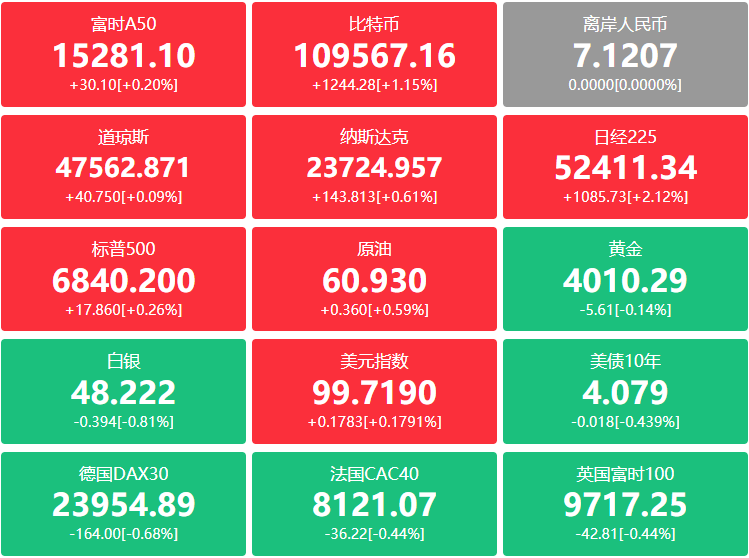

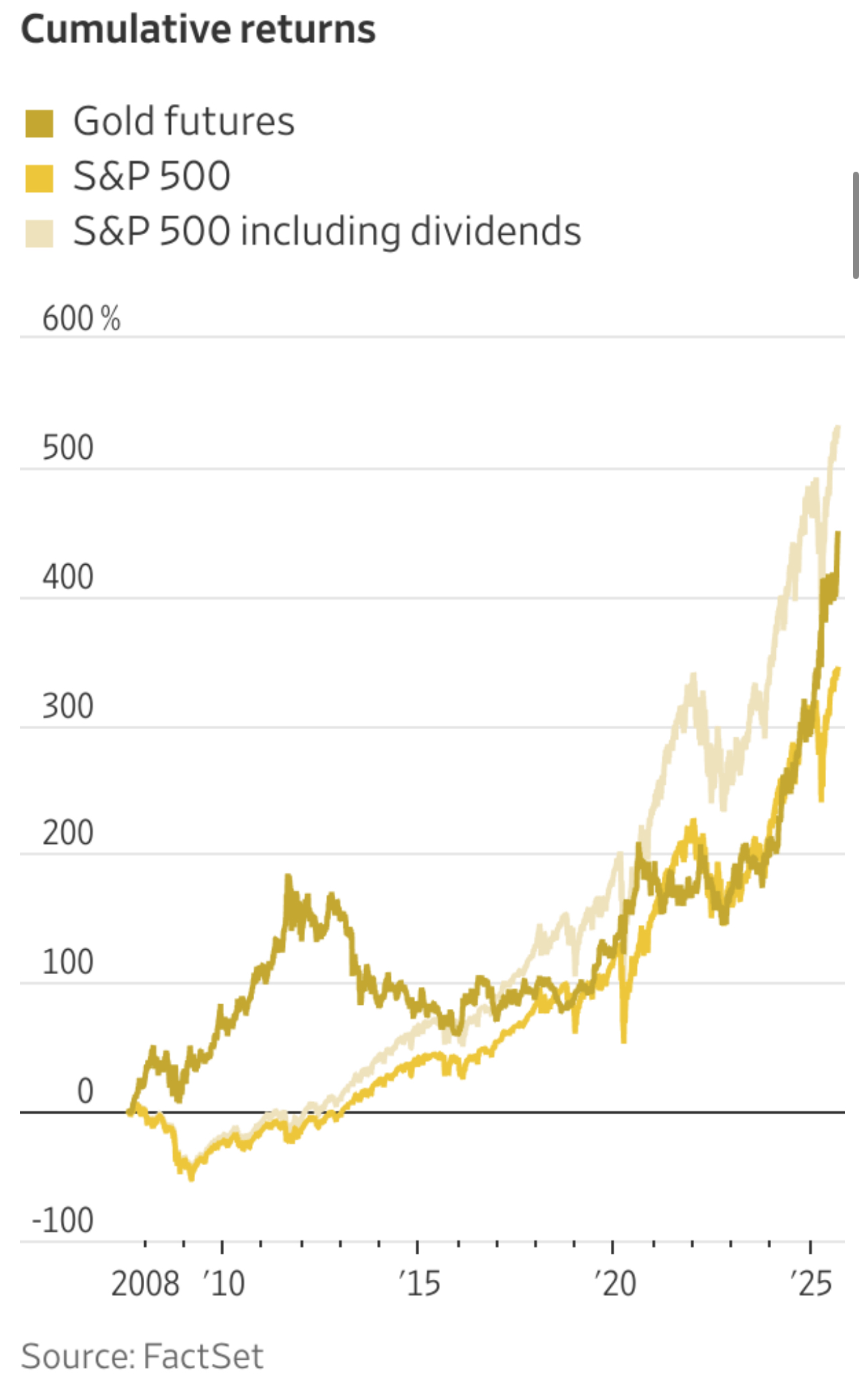

根据道琼斯市场数据,今年黄金价值已经暴涨40%,预计年度涨幅将超过新冠疫情最严重时期或2007至2009年经济衰退时的水平。

上一次黄金期货年内涨幅如此猛烈,还是在1979年,全球能源危机引发经济冲击,带来滞胀,最终黄金暴涨140%。

另外两次黄金暴涨,是2020年疫情第一年,资金涌向避险资产,黄金上涨25%。

2000年代末,金融危机和随之而来的经济衰退,推动黄金进入多年上涨周期:2007年上涨31%,2008年上涨5.8%,2009年上涨24%,2010年上涨30%。

如今吸引人们涌向这种最古老市场避险资产的,并不是金融崩溃。近期黄金价格飙升至历史新高(周一达到每盎司3682.20美元—),部分原因来自白宫。大小投资者想保护自己的钱财,防范美国经济前景及其全球角色的不确定性。

特朗普试图重塑全球贸易的举动推高了通胀,也打乱了经济预测。白宫向美联储施压,威胁到了金融体系支柱之一的独立性。按一种衡量方式,今年上半年美元的表现是五十多年来最疲弱的。

更糟糕的是,特朗普在结束乌克兰等地战争方面几乎没有进展,这些冲突周期性地扰乱市场。

“在美国有特朗普,在俄罗斯有普京,很多人会想,情况会不会更糟?”IBV国际金库伦敦分部总经理肖恩·霍伊说。

这家公司在海德公园旁一栋维多利亚式豪宅内运营,最近迎来大量富裕客户,希望把黄金塞进公司地下钢制保险库里的数百个保管箱中。

霍伊说,IBV内部的交易部门从皇家造币厂和其他认证渠道购买黄金,让客户可以在黄金不离开大楼的情况下持有和出售。

“大多数人现在是买入,并认为价格会继续上涨,而不是卖出。”他说。IBV明年计划把提供的保管箱数量增加一倍左右,以满足需求。

黄金的上涨始于近三年前,当时央行和中国投资者大量购入金条。

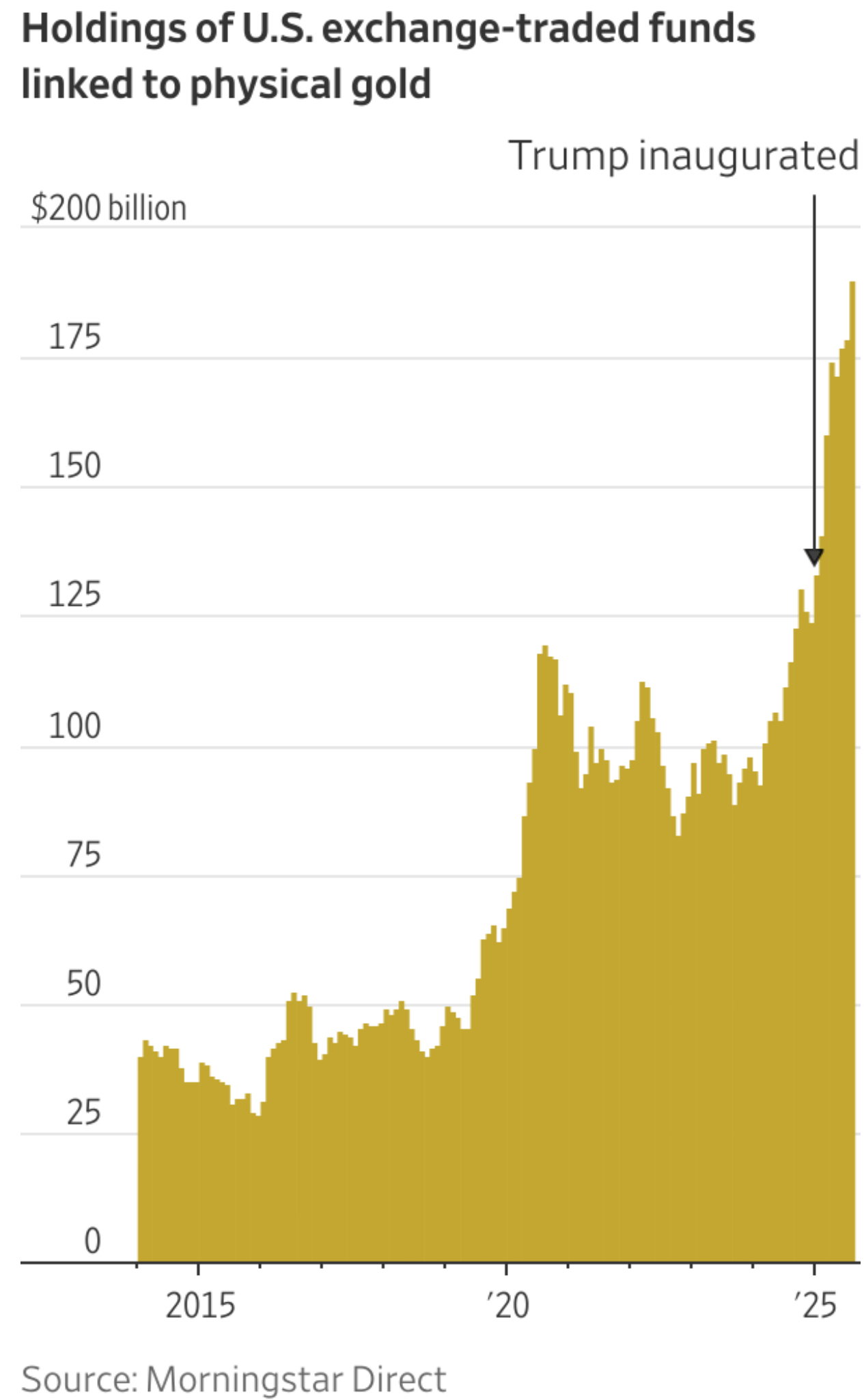

但今年西方投资者也在推动涨势,他们涌入了ETF。根据晨星公司的数据,美国与实物黄金挂钩的ETF净资产自一月以来已经膨胀43%,其中三月和四月录得自至少2014年以来第三大和第二大的月度资金流入。

八月黄金价格再度走高,原因是美联储主席鲍威尔暗示央行将在本周会议上开始降息。投机者随即涌入。

短期内,利率下降会让不产生利息的黄金,相对安全的政府债券更具吸引力。

盛宝银行大宗商品策略主管奥勒·汉森说,到九月初,对冲基金已经将净大宗商品持仓的47%配置在黄金上。

更低的利率还可能通过另一种方式推动黄金。分析师警告,在低失业率和高于目标通胀的经济中降息,可能带来长期的价格压力,侵蚀利润并推高借贷成本。

投资者最终担忧的是,高通胀与低增长混合的局面——类似于1979年推动黄金价格暴涨的背景。

“滞胀的风险正在上升。”道富投资管理公司黄金策略主管阿卡什·多西说。“这是黄金的完美环境。”

如果美国经济增长恢复信心,美元的储备货币地位得到巩固,黄金涨势可能会受挫。但多西说,考虑到国际贸易的紧张关系和美国在全球的收缩,“这种可能性非常脆弱”。

在这个新世界里,投资者并没有失去对风险的兴趣——被人工智能狂热推动的股市正处于历史高位,但他们在对冲,把资金投向不依赖以疲软美元信用的资产。

“特朗普对黄金是利好。”他补充说。