别再给港股大市值贴“老登”标签了,香港大盘30ETF(520560)已重仓阿里巴巴超18个点

9.24一周年之际,A股、港股联袂奏出凯歌,昨日阿里云栖大会更是点燃港股科技行情,阿里巴巴-W放量大涨9.16%,股价创下四年新高。

市场各方认为,阿里巴巴作为科技巨头,其股价的豪气起飞既标示了港股一批代表“新质生产力”的核心资产,其发展空间及估值优势正吸引着全球资金的热情涌入,同时,这些高科技龙头公司与AI浪潮的积极融合共舞,则可能更激发起了市场对于AI发展大趋势的高度热情与憧憬。

华宝基金作为公募基金业内有口皆碑的ETF先锋投资机构,近年来十分重视港股市场的战略机遇,公司已在创新药、红利低波、互联网、新消费等行业/主题/策略赛道上布局多只深具特色的港股基金。市场关注到,日前华宝基金旗下香港大盘30ETF(520560)及香港大盘LOF基金(A类 501301;C类 006355)、港股互联网ETF(513770)及其联接基金(A类 017125;C类017126)均对阿里巴巴等科技前沿企业有重仓布局,这些高“AI含量”的优质工具型产品正吸引着投资者一键配置港股核心资产、深入分享AI革命历史机遇。

联袂生辉 港股核心仓+AI科技巨头

9月19日,华宝基金发布公告,旗下华宝港股通恒生中国(香港上市)30ETF即“香港大盘30ETF(520560)”于当日提前募集结束。据悉,这只ETF跟踪“恒生中国(香港上市)30指数”,从行业惯例来看,很可能于10月初开始上市交易。根据指数公司的相关资料,恒生中国(香港上市)30指数的成份股是由市值最大的30家主要营业收入(或盈利或资产,如适用)来自中国内地的公司组成,因此,该指数反映的是在香港上市的中资大盘股的整体表现。在ETF之外,华宝基金旗下还有一只LOF基金“香港大盘LOF(A类 501301;C类 006355)”同样跟踪恒生中国(香港上市)30指数。

恒生中国(香港上市)30指数前十大成份股

数据来源:Wind,截至2025年9月24日。以上个股为本基金标的指数成份股或仅做行业示例,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。

根据Wind统计的数据,截至2025年9月24日,阿里巴巴-W在恒生中国(香港上市)30指数中的权重占比已高达18.41%,仅这一点就可看出,恒生中国(香港上市)30指数虽是大市值指数、投资于大盘股票,但是却非传统意义上偏重于金融、地产的“老登”指数。分析指数成份股来看,其成份股集中于头部上市公司,前十大成份股权重合计更达73.71%;成份股构成上,云集了互联网传媒、金融、电子、通信、消费行业的多家知名公司,总体来看,恒生中国(香港上市)30指数可谓兼具“新经济成长先锋+高股息价值龙头”,这使得其内在就契合了近年来在实践中非常成功的”港股科技+港股红利”哑铃策略。当然,如果要简明扼要地来概括恒生中国(香港上市)30指数,以及跟踪这一指数的香港大盘ETF(520560)、香港大盘LOF基金(A类 501301;C类 006355)之核心特征,那么“港股核心仓 蓝筹稳八方”是对以上产品所投资产的核心点评。

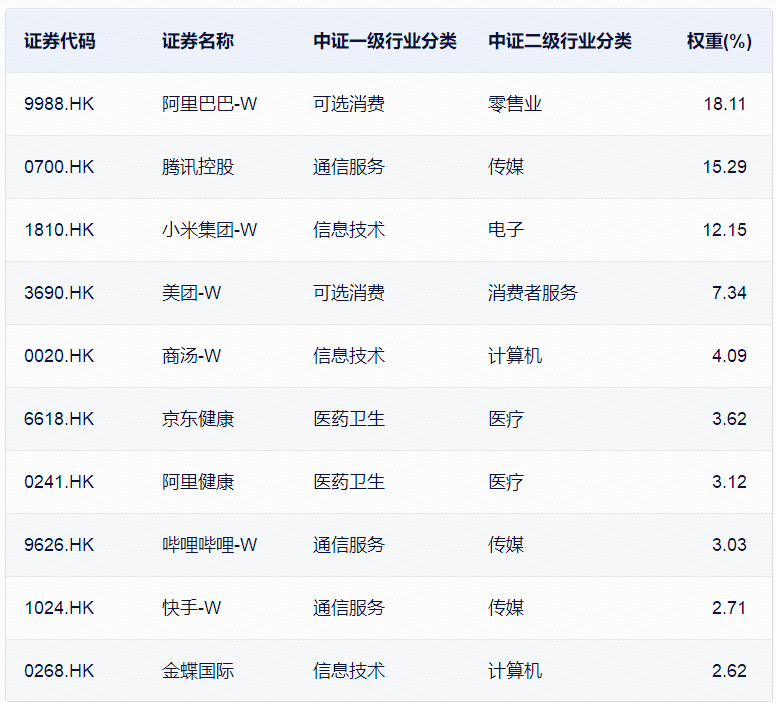

循着阿里巴巴、AI的踪迹,还可连线到华宝基金旗下另一只港股高科技色彩闪耀的ETF——百亿基金港股互联网ETF(513770)。截至2025年9月24日,港股互联网ETF(513770)最新资产规模已超115亿元*,同时,在最新的成份股列表中,阿里巴巴-W是港股互联网ETF(513770)标的指数——中证港股通互联网指数的第一大权重股,权重高达18.11%。在昨日阿里巴巴单日大涨9.16%的背景下,投资者也将能有力领略到港股互联网ETF(513770)的“英雄本色”。

注:规模数据来源于沪深交易所、华宝基金

中证港股通互联网指数前十大成分股

统计截至:2025.9.24;数据来源:中证指数公司

今年以来,港股互联网ETF(513770)管理规模快速增长,产品深受投资者喜爱,其背景既有中国资产的重估,又有美联储步入降息周期后,全球流动性迎来宽松,港股市场走牛遇到良好外部条件的加持这一要素。而更核心的内在驱动,或许与人工智能带来中国科技产业不断突破,港股互联网ETF(513770)的科技属性在一轮科技大牛市中得到充分的演绎与成长有关。

从资料来看,港股互联网ETF(513770)所跟踪的中证港股通互联网指数,是从港股通范围内选取30家涉及互联网相关业务的上市公司证券作为指数样本,以反映港股通内互联网主题上市公司证券的整体表现。

有意思的是,香港大盘ETF(520560)及港股互联网ETF(513770)的底层资产各自均为30只成份股,两只ETF联袂闪耀同时各有千秋。如果说港股互联网ETF(513770)聚焦于中国互联网领域的核心资产,展现出充分的锐性与弹性,“少年感满满”的话,那么香港大盘30ETF(520560)、香港大盘LOF基金(A类 501301;C类 006355)则沉稳均衡、尽展大盘蓝筹风范。尤为值得注意的是,港股互联网ETF(513770)目前可以T+0交易,从相关规则来看,预计后续即将上市香港大盘30ETF(520560)同样也可T+0交易,在交易便利性与流动性上,两只港股ETF产品已与国际市场接轨。

港股生态向好,业界憧憬超级长牛

昨日既是难忘的“9.24行情”一周年纪念,同时阿里云栖大会也是爆燃全场,引导阿里巴巴-W股价起飞,巨头豪气归来。市场更认定,中国高科技企业正在重获国际资本的高度重视与青睐。

从相关资讯来看,昨日两大巨头联手,阿里巴巴正式宣布与英伟达开展Physical AI合作,合作覆盖了数据的合成处理、模型训练等Physical AI实践的各个方面;同时阿里表示,将积极推进3800亿元规模的AI基础设施建设,并计划追加更大的投入;预测2032年阿里云全球数据中心的能耗规模将提升10倍,这意味着阿里云算力投入将指数级提升。此外,阿里云通义千问Qwen大模型官方账号发布消息称,阿里巴巴推出Qwen3-Max——阿里巴巴迄今为止规模最大、能力最强的模型。

阿里巴巴在AI浪潮之巅的大动作不断,在资金面、舆论场上,港股AI核心资产也正迎来利好不断的局面。日前,华尔街明星基金经理木头姐Cathie Wood管理的方舟投资(Ark Investment)四年来首次买入阿里巴巴ADR(美国存托凭证),信号意义强烈,显示外资对中国科技龙头的兴趣在悄然回归。

兴业证券日前表示,港股互联网行情在中报业绩期“利空出尽”后有望重新走牛:一方面,港股互联网龙头目前估值合理偏低,在成长板块中的性价比高;另一方面,下半年Al科技有望迎来更多突破,互联网从“外卖内卷”叙事,回归Al叙事、科技成长叙事,未来业绩恢复向上弹性值得期待。民生证券则指出,在底层模型与云计算平台技术双重突破的背景下,伴随中企出海需求及海外本地AI应用需求的快速提升,互联网大厂云出海元年开启,海外云计算市场从0到1蓝海市场蕴含远大商业机遇。

今年9月,兴业证券全球首席策略分析师张忆东发表观点认为,A股、港股有望走出超级长牛,类似于地产20年牛市,其后的逻辑,与中国社会财富从避险资产向股票、向权益资产再配置的大潮相关,同时也与港股生态环境正在加速良性循环有关。相关观点令人印象深刻,与此同时,政策面、资金面上的动向正在强化与此有关的叙事与观点:例如,中央金融工作会议明确指出,要坚定巩固和提升香港国际金融中心地位;此外,南向资金流入港股正呈现加速之势,截至2025年9月,年内南向资金净流入合计已超一万亿港元*。

注:南向资金数据来源于Wind,截至2025.8.31

无论是港股的澎湃热浪,还是AI的伟大科技叙事,已实现前瞻布局的资管机构都将赢得良好的市场助力。截至9月24日,华宝基金权益类ETF规模合计已达1256.16亿元,其旗下港股互联网ETF(513770)及其联接基金(A类 017125;C类017126)、香港大盘30ETF(520560)及香港大盘LOF基金(A类 501301;C类 006355)等一系列特色鲜明的工具性港股产品,正在市场激流中获得良好业绩与口碑。

特别提醒:近期市场波动可能较大,短期涨跌幅不预示未来表现。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

数据来源:沪深证券交易所、中证指数公司、恒生指数公司、Wind、华宝基金

风险提示:

港股互联网ETF(513770)及其联接基金(A类 017125;C类017126)所跟踪的指数为中证港股通互联网指数。中证港股通互联网指数基日为2016.12.30,发布于2021.1.11。香港大盘30ETF(520560)及香港大盘LOF基金(A类 501301;C类 006355)所跟踪的指数为恒生中国(香港上市)30指数。恒生中国(香港上市)30指数基日为2000.1.3,发布于2003.1.20。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。以指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。以上产品由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金管理人对港股互联网ETF(513770)及其联接基金(A类 017125;C类017126)、香港大盘30ETF(520560)的风险等级评定为R4-中高风险,适合积极型(C4)及以上的投资者,适当性匹配意见请以销售机构为准。基金管理人对香港大盘LOF基金(A类 501301;C类 006355)的风险等级评定为R3-中风险,适合平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。基金管理人管理的其他基金业绩不构成基金业绩表现保证。基金过往业绩并不预示其未来表现,基金投资须谨慎!销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会以上基金的注册,并不表明其对以上基金的投资价值、市场前景和收益做出实质性判断或保证。

恒生中国(香港上市)30指数2020-2024年年度历史收益分别为:-3.49%、-15.96%、-17.21%、-12.68%、31.08%。中证港股通互联网指数2020-2024年年度历史收益分别为:109.31%、-36.61%、-23.01%、-24.74%、23.04%。

以上信息仅供参考,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61