债市早报:央行:加强货币政策调控,增强灵活性预见性;资金面向暖,债市整体偏强

【内容摘要】 9月26日,央行再次进行14天逆回购操作,资金面整体向暖;市场情绪有所好转,债市整体偏强;转债市场主要指数集体跟跌,转债个券多数下跌;各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率普遍下行。

一、债市要闻

(一)国内要闻

【央行:加强货币政策调控,增强灵活性预见性】近日,央行货币政策委员会召开2025年第三季度例会。本次例会要求促进经济稳定增长和物价处于合理水平。保持政策连续性稳定性,增强灵活性预见性。在研究下阶段货币政策主要思路时,会议建议加强货币政策调控,提高前瞻性、针对性、有效性。对比二季度例会,本次例会在分析外部形势时,继续强调当前世界经济增长动能减弱,通胀走势和货币政策调整存在不确定性。我国经济运行稳中有进,但仍面临国内需求不足、物价低位运行等困难和挑战。会议要求实施好适度宽松的货币政策,加强逆周期调节。会议建议下阶段加强货币政策调控,提高前瞻性、针对性、有效性,根据国内外经济金融形势和金融市场运行情况,把握好政策实施的力度和节奏,抓好各项货币政策措施执行,充分释放政策效应。

【2025年1-8月份全国规模以上工业企业利润增长0.9%】9月27日,国家统计局发布,1-8月份,中国规模以上工业企业实现利润总额46929.7亿元,同比增长0.9%。在宏观政策发力显效、全国统一大市场纵深推进,叠加去年同期低基数等多重因素作用下,规模以上工业企业利润同比增长0.9%,装备制造业支撑有力,不同规模企业利润均有所改善。8月份,规模以上工业企业利润同比由上月下降1.5%转为增长20.4%。

【央行、证监会、外汇局联合发文进一步支持各类境外机构投资者开展债券回购】9月26日,央行、证监会、国家外汇局联合发布《关于进一步支持境外机构投资者开展债券回购业务的公告》,支持各类境外机构投资者在中国债券市场开展债券回购业务。近年来,央行有序推动银行间债券市场债券回购业务对外开放,自2015年起,支持境外主权类机构、境外人民币业务清算行和境外参加行在银行间市场开展债券回购业务。今年2月,央行与香港金管局共同推出以“债券通”项下债券为抵押品的离岸债券回购业务。

【香港财政司副司长黄伟纶:RWA代币化带来新机会,香港正筹备第3批代币化绿色债券】9月26日,据香港电台报道,香港财政司副司长黄伟纶在第17届香港银行家峰会上表示,债券及其他金融工具等现实世界资产(RWA)代币化,为香港带来新机会。政府过去两年发行代币化绿色债券,目前正在筹备第3批债券的工作。此外,香港金管局将从10月9日起优化人民币流动资金安排,包括将日间人民币资金额度从200亿元调高至300亿元,同时将隔夜额度从200亿元降低至100亿元,以帮助银行应对日益增长的跨境人民币支付结算日间资金需求。

【外汇局:8月我国国际收支货物和服务贸易进出口规模42818亿元,同比增长2%】国家外汇管理局9月26日消息,2025年8月,我国国际收支货物和服务贸易进出口规模42818亿元,同比增长2%。其中,货物贸易出口21395亿元,进口15202亿元,顺差6193亿元;服务贸易出口2546亿元,进口3675亿元,逆差1129亿元。

(二)国际要闻

【美国8月核心PCE物价指数环比增0.2%符合预期,消费支出连续三个月增长】9月26日,美国经济分析局公布的数据显示,美国8月PCE物价指数同比2.7%,预期2.7%,前值2.6%;环比0.3%,符合市场预期。美国8月核心PCE物价指数同比2.9%,预期2.9%,前值2.9%;环比涨幅0.2%,符合预期,与7月持平,显示月度通胀压力相对稳定。8月实际消费支出连续第三个月增长0.4%,明显超出市场预期的0.2%。这一强劲表现为当前季度经济增长提供了有力支撑,延续了此前季度超预期增长的势头。数据显示,支撑这轮消费热潮的并非强劲的收入增长。8月,实际可支配收入几乎没有增长,而未经通胀调整的工资和薪金增速也低于前一个月。与此同时,8月储蓄率下降至4.6%,为今年以来的最低水平。通胀粘性依然是美联储面临的主要难题。8月核心PCE同比增幅稳定在2.9%,远高于美联储2%的政策目标。从分项来看,服务业成本是推动整体物价上涨的主要因素,商品价格则持续疲软。数据显示,市场预期的耐用品通胀反弹并未出现,其价格在8月实际上再度下滑。同时,非耐用品价格也呈现下降趋势。

(三)大宗商品

【国际原油期货价格继续上涨,国际天然气价格转跌】9月26日,WTI 11月原油期货收涨1.14%,报65.72美元/桶,本周累计上涨5.32%;布伦特11月原油期货收涨1.02%,报70.13美元/桶,本周累计涨5.17%;COMEX黄金期货涨0.63%,报3794.90美元/盎司,本周累计涨2.37%;NYMEX天然气价格收跌2.93%至2.869美元/盎司。

二、资金面

(一)公开市场操作

9月26日,央行以固定利率、数量招标方式开展了1658亿元7天期逆回购操作,其中,操作利率1.40%,投标量1658亿元,中标量1658亿元。同时,以固定数量、利率招标、多重价位中标方式开展了6000亿元14天期逆回购操作。Wind数据显示,当日有3543亿元逆回购到期,因此单日净投放资金4115亿元。

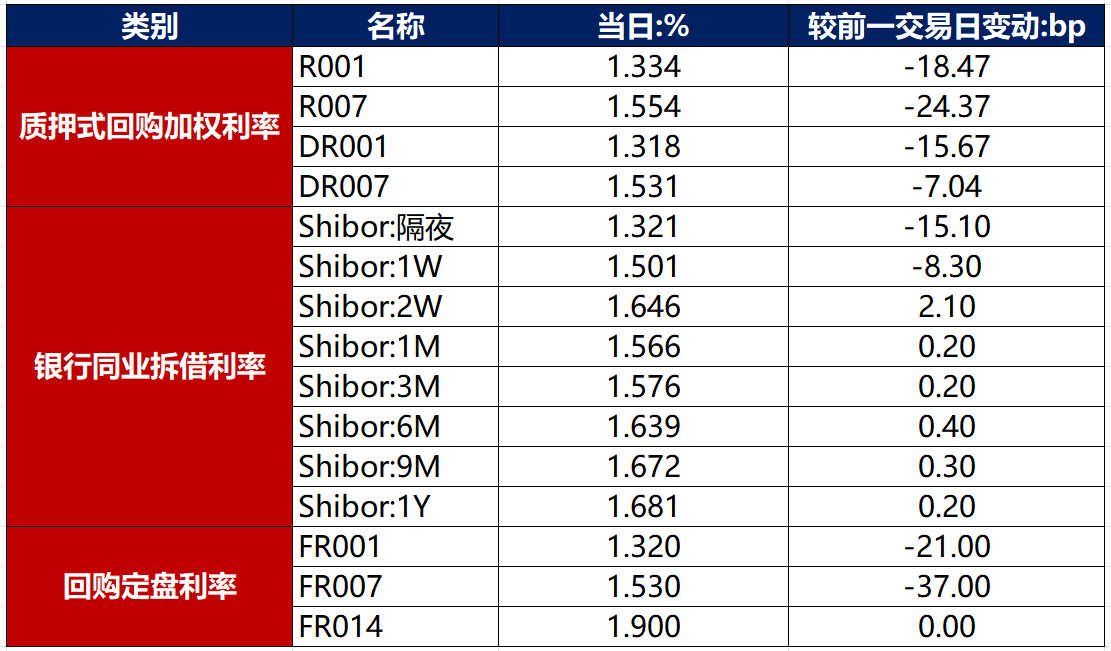

(二)资金利率

9月26日,央行再次进行14天逆回购操作,资金面整体向暖。当日DR001下行15.67bp至1.318%,DR007下行7.04bp至1.531%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

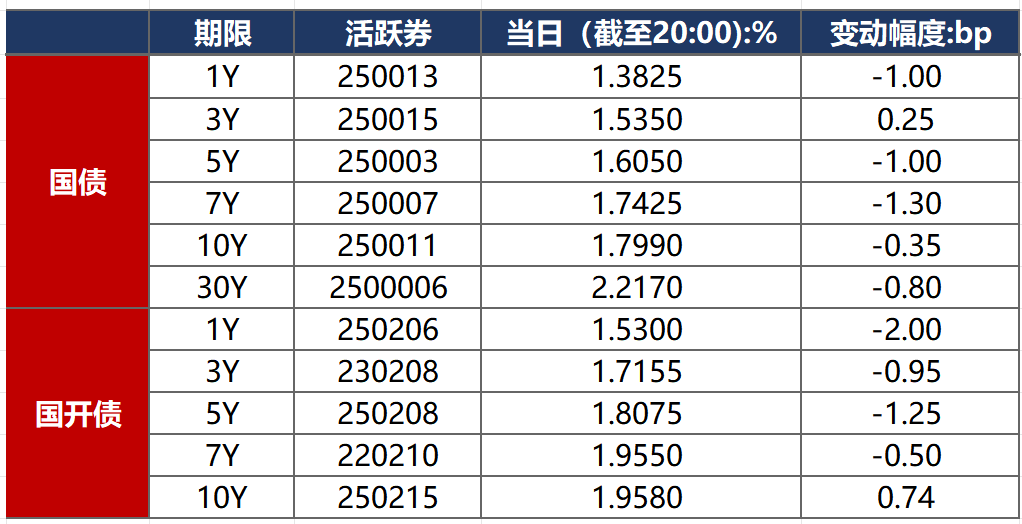

1.现券收益率走势

9月26日,受央行再度进行14天期逆回购操作呵护流动性,叠加美国宣布新一轮惩罚性关税等因素提振,市场情绪有所好转,债市整体偏强。截至北京时间20:00,10年期国债活跃券250011收益率下行0.35bp至1.7990%,10年期国开债活跃券250215收益率上行0.74bp至1.9580%。

数据来源:Wind,东方金诚

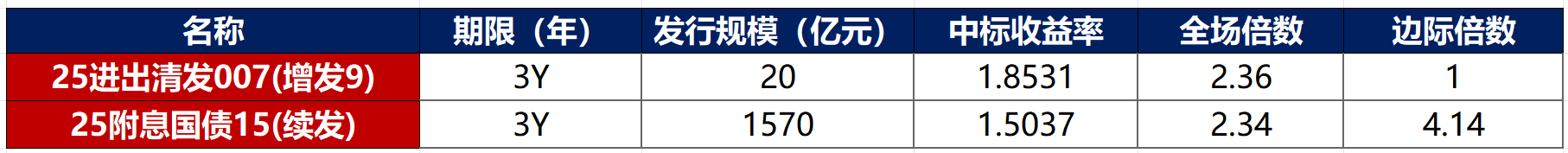

2.债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

9月26日,3只产业债成交价格偏离幅度超10%,为“H0中骏02”跌超78%,“H0宝龙04”跌超30%,“H1龙控01”跌超29%。

9月26日,1只城投债成交价格偏离幅度超10%,为“19津投04”跌超10%。

2. 信用债事件

龙光控股:公司公告,所有存续公司债券将自9月29日开市起停牌。

启迪环境:公司公告,将“19启迪G2”应付利息展期一年偿还。

金地集团:公司公告,“20金地01”拟于10月13日兑付本息及摘牌。

杉杉集团:公司公告,公司所持杉杉股份2.87亿股股份被解除轮候冻结。

南山开发:公司公告,因向全体股东分配现金股利1亿元,“25南山开发MTN003”等6只债券触发强制付息事件。

四川发展:公司公告,子公司炼石航空被裁定进入重整程序。

启迪环境:公司公告,法院决定启动预重整并指定临时管理人;公司所持淮安零碳能源、深圳安圣达钢结构部分股权被司法划转。

南京浦口国资:公司公告,鉴于近期市场利率波动较大,取消发行“25南浦口MTN002”

北京京能电力:公司公告,由于近期市场波动较大,取消发行“25京能电力MTN002”。

湖州交投:公司公告,由于市场出现波动,取消发行“25湖交投MTN002”。

山东京博控股:公司公告,鉴于融资计划有变,取消发行“25京博MTN002(科创债)”。

路劲:穆迪出于商业原因,撤销路劲“Ca”公司家族评级。

同济堂医药:公司公告,公司及法定代表人新增被限高情况;选定湖北中衡信房地产评估作为公司破产清算案件评估机构。

新世界发展:公司公告,全年股东应占亏损163亿港元,同比收窄逾17%,持续经营业务亏损扩大38%。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收跌】 9月26日,A股震荡走低,科技股全线回调,算力产业链领跌,上证指数、深证成指、创业板指分别收跌0.65%、1.76%、2.60%,全天成交额2.17万亿元。当日,申万一级行业多数下跌,上涨行业中,石油石化涨超1%,环保、公用事业、农林牧渔、房地产等行业小幅收涨,涨幅不足0.5%;下跌行业中,计算机跌逾3%,电子、传媒、通信、机械设备跌逾2%。

【转债市场主要指数集体跟跌】 9月26日,转债市场跟随权益市场有所下行,当日中证转债、上证转债、深证转债分别收跌0.20%、0.22%、0.20%。当日,转债市场成交额761.76亿元,较前一交易日缩量72.62亿元。转债市场个券多数下跌,433支转债中,125支收涨,285支下跌,23支持平。当日上涨个券中,嘉泽转债涨超17%,万凯转债涨超7%;下跌个券中,博瑞转债跌逾9%,领益转债跌逾7%。

数据来源:Wind,东方金诚

2. 转债跟踪

9月26日,茂莱光学发行转债获交易所审核通过。

9月26日,立高转债、健帆转债公告即将触发转股价格下修条款。

9月26日,福立转债公告不提前赎回,且未来3个月内(2025年9月26日至2025年12月25日)若再度触发提前赎回条款,亦不选择提前赎回;长集转债、纽泰转债、严牌转债、洛凯转债公告即将触发提前赎回条款。

(四)海外债市

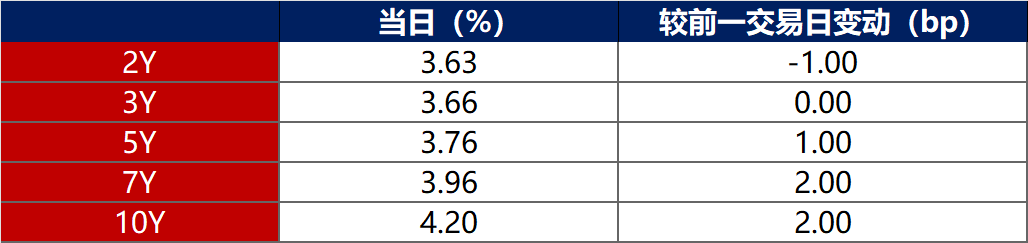

1. 美债市场

9月26日,各期限美债收益率走势分化。其中,2年期美债收益率下行1bp至3.63%,10年期美债收益率上行2bp至4.20%。

数据来源:iFinD,东方金诚

9月26日,2/10年期美债收益率利差扩大3bp至57bp;5/30年期美债收益率利差扩大1bp至101bp。

9月26日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.38%不变。

2. 欧债市场

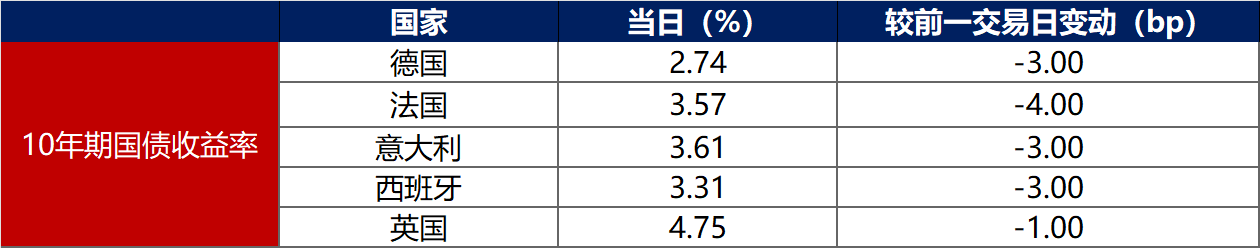

9月26日,主要欧洲经济体10年期国债收益率普遍下行。其中,德国10年期国债收益率下行3bp至2.74%,法国、意大利、西班牙、英国10年期国债收益率分别下行4bp、3bp、3bp和1bp。

数据来源:英为财经,东方金诚

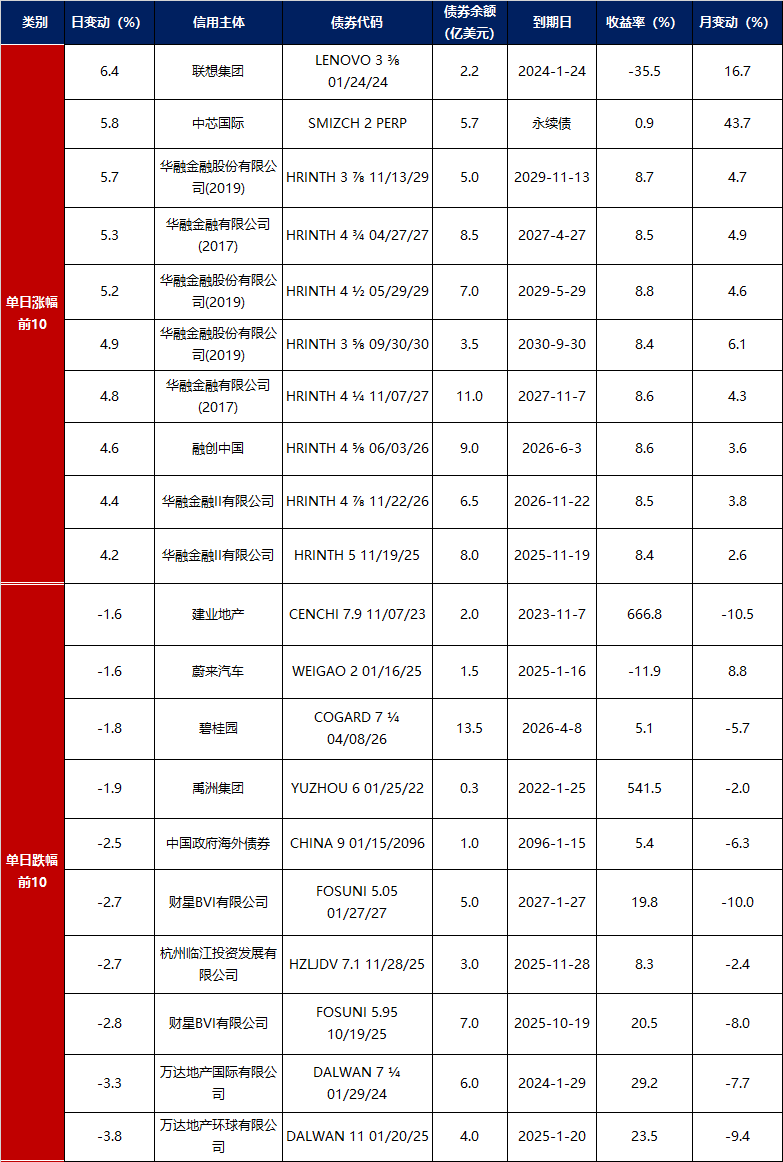

3.中资美元债每日价格变动(截至9月26日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61